なぜ現在のマクロ環境はリスク資産に有利なのか?

- 核心的見解:短期的にはリスク資産を強気に見るが、長期的には債務と人口問題を懸念する。

- 重要な要素:

- AI関連の資本支出が短期的に企業収益を強力に刺激する。

- 富裕層の消費が名目成長を支え、構造的問題を覆い隠す。

- 主権債務と低出生率は長期的なマクロリスクである。

- 市場への影響:短期的にはハイテク株に有利だが、長期的にはテールリスクに警戒が必要。

- タイミングに関する注記:短期的/長期的影響。

原文著者:arndxt_xo

原文翻訳:AididiaoJP,Foresight News

一言でまとめると:私は短期的にはリスク資産に対して強気の見方をしている。その理由は、AI関連の資本支出、富裕層主導の消費、そして依然として高い名目成長率が、構造的に企業利益にプラスに働くからだ。

もっと簡単に言えば:借入コストが低くなると、「リスク資産」は通常好調に推移する。

しかし同時に、私たちが現在語っている、これらすべてが今後10年間に何を意味するのかという物語に対して、私は深く懐疑的だ:

- インフレ、金融抑圧、あるいは予期せぬ出来事の何らかの組み合わせを通さなければ解決できない、主権債務問題。

- 出生率と人口構造は、実質経済成長を目に見えない形で制限し、政治リスクを静かに増幅させる。

- アジア、特に中国は、機会とテールリスクの核心的な定義者としてますます重要になる。

だからトレンドは続く。利益を生み出すエンジンを保持し続けよう。しかし、投資ポートフォリオを構築する際には、通貨安と人口構造調整への道が平坦ではなく、紆余曲折に満ちていることを認識することが前提となる。

コンセンサスの幻想

もし主要機関の見解だけを読んでいると、私たちは最も完璧なマクロ世界に住んでいると思うだろう:

経済成長は「強靭」で、インフレは目標に向かって滑り落ち、人工知能は長期的な追い風であり、アジアは新たな分散化のエンジンだ。

HSBCの最新の2026年第1四半期展望は、まさにこのコンセンサスを明確に体現している:株式市場の強気相場に留まり、テクノロジーと通信サービスをオーバーウェイトし、AIの勝者とアジア市場に賭け、投資適格債の利回りを確定し、オルタナティブ投資とマルチアセット戦略でボラティリティを平滑化する。

私は実際、この見方に部分的に同意する。しかし、ここで止まってしまうと、本当に重要な物語を見逃すことになる。

表面の下では、現実はこうだ:

- AI資本支出によって駆動される利益サイクルは、人々が想像するよりもはるかに強力だ。

- 巨額の公的債務が民間のバランスシートに積み上がった結果、部分的に機能不全に陥っている金融政策の伝達メカニズム。

- 主権債務、出生率の崩壊、地政学的再編といった構造的な時限爆弾。これらは現在の四半期には無関係だが、10年後の「リスク資産」そのものの意味合いにとっては極めて重要だ。

本稿は、私がこの二つの世界を調和させようとする試みだ:一つは、華やかで売り込みやすい「強靭性」の物語。もう一つは、混沌として複雑で、経路依存性のあるマクロの現実。

1. 市場のコンセンサス

機関投資家の一般的な見方から始めよう。

彼らの論理は単純だ:

- 株式市場の強気相場は続くが、ボラティリティは高まる。

- セクター・スタイルは分散させる:テクノロジーと通信をオーバーウェイトしつつ、ユーティリティ(電力需要)、工業、金融株を組み合わせて、バリューと分散化を実現する。

- 下落への対応としてオルタナティブ投資とマルチアセット戦略を活用する——例えば、金、ヘッジファンド、プライベート・クレジット/エクイティ、インフラ、ボラティリティ戦略など。

収益機会を重点的に捉える:

- スプレッドが既に狭いため、資金をハイイールド債から投資適格債へシフトする。

- 株式との相関が低いスプレッドと収益を得るために、新興市場ハードカレンシー社債と現地通貨建て債券を増やす。

- インフレヘッジとしての収益源として、インフラとボラティリティ戦略を活用する。

分散化の核としてアジアを位置づける:

- 中国、香港、日本、シンガポール、韓国をオーバーウェイトする。

- 注目すべきテーマ:アジアのデータセンターブーム、中国のイノベーションリーダー、自社株買い/配当/M&Aを通じたアジア企業の収益性向上、そして高品質なアジアのクレジット債。

固定収益に関しては、彼らは明確に以下の点を好意的に見ている:

- グローバル投資適格社債。比較的高いスプレッドを提供し、政策金利が低下する前に利回りを確定する機会があるため。

- 新興市場現地通貨建て債券をオーバーウェイト。スプレッド、潜在的な為替収益、株式との低い相関性を得るため。

- グローバル・ハイイールド債をわずかにアンダーウェイト。評価額が高く、個別の信用リスクが存在するため。

これは教科書通りの「サイクル末期だが終わってはいない」アロケーションだ:流れに乗り、分散投資し、アジア、AI、収益戦略にポートフォリオを駆動させる。

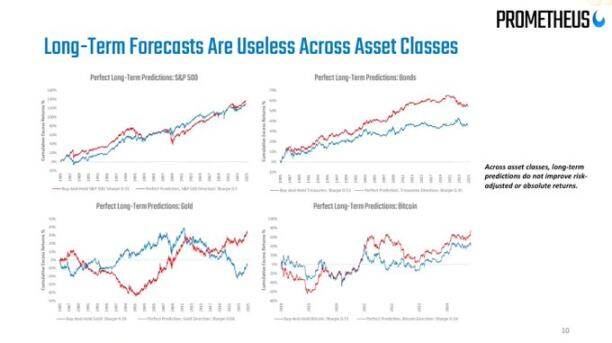

私は、今後6〜12ヶ月において、この戦略はおおむね正しいと思う。しかし問題は、ほとんどのマクロ分析がここで止まってしまうことだ。真のリスクは、ここから始まる。

2. 表面下の亀裂

マクロ的に見ると:

- 米国の名目支出成長率は約4〜5%で、企業収入を直接支えている。

- しかし、重要なのは:誰が消費しているのか?お金はどこから来ているのか?

単純に貯蓄率の低下(「消費者にお金がない」)を議論することは、要点を捉えていない。もし富裕層世帯が預金を取り崩し、クレジットを増やし、資産収益を実現化すれば、賃金成長が鈍化し、雇用市場が弱含みでも、消費を続けることができる。収入を超える消費は、損益計算書(当期収入)ではなく、バランスシート(富)によって支えられている。

これは、限界的な需要のかなりの部分が、広範な実質所得成長からではなく、バランスシートが強固な富裕層世帯から来ていることを意味する。

これが、データが矛盾しているように見える理由だ:

- 全体の消費は堅調に維持されている。

- 労働市場、特に低賃金の職種は次第に弱体化している。

- 所得と資産の不平等が拡大し、このパターンをさらに強化している。

ここで、私は主流の「強靭性」ナラティブと袂を分かつ。マクロの集計値が良好に見えるのは、それらがますます、所得、富、資本へのアクセス能力の頂点に立つ少数の集団によって支配されているからだ。

株式市場にとって、これは依然としてプラスだ(利益は、収入が一人の富裕層から来ようと十人の貧困層から来ようと気にしない)。しかし、社会の安定、政治環境、長期的な成長にとっては、ゆっくりと燃え広がる火種だ。

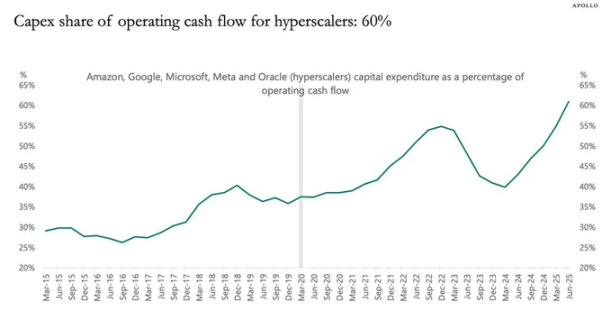

3. AI資本支出の刺激効果

現在、最も過小評価されているダイナミクスは、人工知能の資本支出とそれが利益に与える影響だ。

簡単に言えば:

- 投資支出は、他者の今日の収入である。

- 関連するコスト(減価償却費)は、今後数年にわたってゆっくりと現れる。

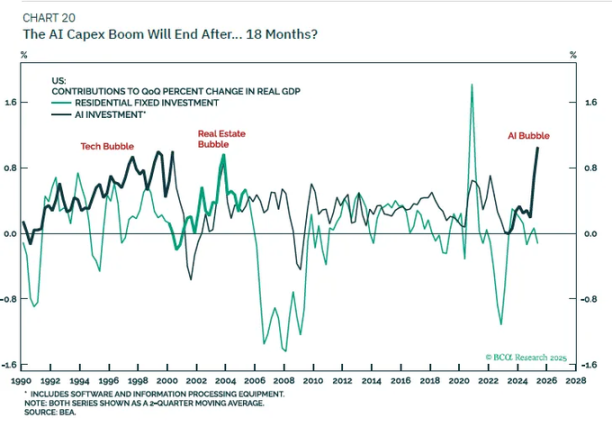

したがって、AIハイパースケーラーと関連企業が総投資を大幅に増加させた場合(例えば20%増):

- 収入と利益は、大きく、かつ前倒しで押し上げられる。

- 減価償却費は時間の経過とともにゆっくりと上昇し、おおむねインフレと歩調を合わせる。

- データは、あらゆる時点で利益を説明する最良の単一指標は、総投資から資本消耗(減価償却費)を差し引いたものであることを示している。

これは、非常に単純ながら、コンセンサスとは異なる結論につながる:AI資本支出の波が続く間、それは景気循環に対して刺激効果を持ち、企業利益を最大化する。

この列車を止めようとしてはならない。

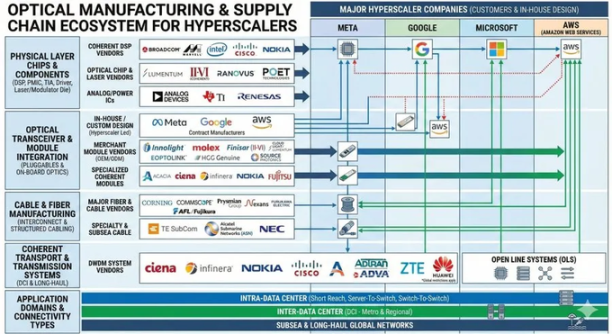

これは、HSBCがテクノロジー株とその「進化するAIエコシステム」テーマをオーバーウェイトする提言にうまく合致する。彼らも本質的には、表現は異なるが、同じ利益ロジックを先取りしている。

私がより懐疑的なのは、その長期的影響に関するナラティブだ:

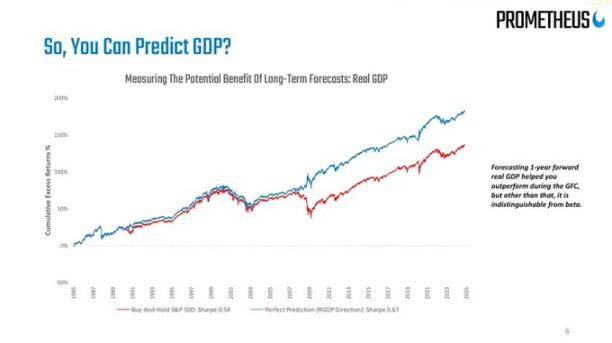

私は、AI資本支出だけで、実質GDP成長率6%の新時代に突入できるとは信じていない。

企業のフリーキャッシュフローによる資金調達の窓が狭まり、バランスシートが飽和状態になれば、資本支出は減速する。

減価償却費が徐々に追いついてくると、この「利益刺激」効果は薄れる。私たちは、人口成長+生産性向上という潜在的なトレンドに戻る。これは先進国ではそれほど高くない。

したがって、私の立場はこうだ:

- 戦術的に:総投資データが急上昇を続ける限り、AI資本支出の恩恵を受けるもの(半導体、データセンターインフラ、電力網、ニッチソフトウェアなど)に対して楽観的である。

- 戦略的に:これをトレンド成長率の恒久的なリセットではなく、循環的な利益ブームと見なす。

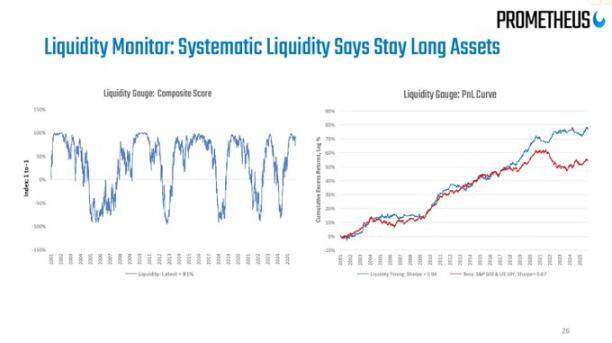

4. 債券、流動性、そして半ば機能不全の伝達メカニズム

この部分は少し奇妙なものになる。

歴史的に見て、500ベーシスポイントの利上げは、民間部門の純利息収入を深刻に打撃した。しかし現在では、何兆ドルもの公的債務が安全資産として民間のバランスシートに横たわっており、この関係を歪めている:

- 金利上昇は、国債と準備預金の保有者がより高い利息収入を得ることを意味する。

- 多くの企業と家計の負債は固定金利(特に住宅ローン)である。

- 最終結果:民間部門の純利息負担は、マクロ予測ほどには悪化していない。

こうして私たちは直面している:

- 板挟みのFRB:インフレは依然として目標を上回っているが、労働市場のデータは弱含みだ。

- ボラティリティの高い金利市場:今年の最良の取引戦略は債券の平均回帰であり、パニック売りの後に買い、急騰した後に売