การวิเคราะห์ข้อมูล: การเปรียบเทียบเชิงลึกของข้อมูลโทเค็นและสัญญาใหม่จากการแลกเปลี่ยนหลัก 10 อันดับแรก

- 核心观点:交易所新币策略决定收益风险特征。

- 关键要素:

- 币安新币36%上涨,破发率最低。

- LBank新币34%上涨,黑马密度最高。

- Gate新币31%深度回撤,风险最大。

- 市场影响:投资者需按风险偏好选择交易平台。

- 时效性标注:中期影响

หลังจากตลาดคริปโตฟื้นตัวชั่วคราวในไตรมาสที่ 3 ของปี 2568 การเสนอขายเหรียญใหม่ ๆ กลายเป็นประเด็นร้อนอีกครั้งสำหรับนักลงทุนเก็งกำไรและนักลงทุนที่ถือครองสินทรัพย์ดิจิทัล การเพิ่มขึ้นของโครงการต่าง ๆ ที่นำเสนอการเสนอขายเหรียญแบบ Airdrop และการเสนอขายเหรียญในตลาดแลกเปลี่ยนผ่านกิจกรรมสร้างโทเคน (TGEs) เช่น World Liberty Financial (WLFI) ซึ่งเป็นโทเคนที่เกี่ยวข้องกับตระกูลทรัมป์ ได้ก่อให้เกิดการถกเถียงกันอย่างกว้างขวางในตลาดว่าการเสนอขายเหรียญใหม่ ๆ ยังคงคุ้มค่าต่อการลงทุนหรือไม่ ในสภาพแวดล้อมปัจจุบัน นักลงทุนมีความคิดเห็นที่แตกต่างกันว่าจะคงแนวคิดระยะสั้น "ขายเมื่อตลาดเปิด" หรือจะเลือกใช้กลยุทธ์ระยะยาว เพื่อแก้ไขข้อถกเถียงนี้ บทความนี้พยายามวิเคราะห์ความแตกต่างของประสิทธิภาพการเสนอขายเหรียญใหม่และการซื้อขายตราสารอนุพันธ์ในสิบตลาดแลกเปลี่ยนหลักชั้นนำ ผ่านการเปรียบเทียบข้อมูลเชิงปริมาณ โดยใช้ทั้งตัวชี้วัดการซื้อขายแบบ Spot และ Futures เพื่อให้นักลงทุนมีกรอบการทำงานที่ครอบคลุมมากขึ้น

ขั้นแรก เราวิเคราะห์ข้อมูลจากตลาดแลกเปลี่ยน 10 อันดับแรก ได้แก่ Binance, Upbit, OKX, Bybit, KuCoin, Gate, LBank, Bitget, MEXC และ HTX (เดิมชื่อ Huobi) เกี่ยวกับการเปิดตัวและประสิทธิภาพของโทเค็นใหม่บนแพลตฟอร์มเหล่านี้ตั้งแต่เดือนสิงหาคมถึงกลางเดือนกันยายน 2568 โดยการเปรียบเทียบจังหวะการขึ้นโทเค็นใหม่ในแต่ละแพลตฟอร์ม ความผันผวนของราคาในช่วงเวลาต่างๆ หลังจากขึ้นโทเค็น และแนวโน้มปริมาณการซื้อขายสัญญาในช่วงเวลาเดียวกัน เราตั้งเป้าที่จะประเมิน:

- จังหวะการลงรายการและประสิทธิภาพของเหรียญใหม่: ตลาดแลกเปลี่ยนใดมีเหรียญใหม่มากที่สุดและเปิดตัวบ่อยที่สุด? กำไรและขาดทุนของเหรียญใหม่แตกต่างกันอย่างไรในแต่ละแพลตฟอร์ม? แพลตฟอร์มใดมีแนวโน้มที่จะเห็น "ผลกำไร" มากที่สุด?

- กิจกรรมการซื้อขายสัญญา: ตลาดแลกเปลี่ยนใดมีการเติบโตเร็วที่สุดในด้านปริมาณการซื้อขายตราสารอนุพันธ์และส่วนแบ่งทางการตลาดที่เพิ่มขึ้น แพลตฟอร์มต่างๆ มีกลยุทธ์สำหรับสัญญาที่เกี่ยวข้องกับเหรียญใหม่ที่แตกต่างกันอย่างไร (เช่น การเปิดตัวสัญญาเหรียญใหม่มีความรวดเร็วเพียงใด และขอบเขตของสัญญาครอบคลุมผลิตภัณฑ์อย่างไร)

- การเชื่อมโยงสัญญาแบบ Spot: การออกโทเค็นและการสนับสนุนสัญญาของแพลตฟอร์มก่อให้เกิดวงจรปิดหรือไม่? ราคา Spot โทเค็นใหม่และการซื้อขายสัญญามีปฏิสัมพันธ์กันอย่างไร?

- แนวโน้มในอนาคต: ในขณะที่การแลกเปลี่ยนพัฒนาเครือข่ายของตัวเองมากขึ้น (เช่น เครือข่าย BNB ของ Binance, Mantle ของ Bybit เป็นต้น) “ระบบนิเวศสัญญาเหรียญบนเครือข่ายใหม่” จะโต้ตอบกันอย่างไร และจะสร้างผลกระทบแบบวงจรปิดประเภทใด

จากการวิเคราะห์ข้างต้น เรามุ่งมั่นที่จะแยกแยะความแตกต่างในประสิทธิภาพของกลยุทธ์เหรียญใหม่ของการแลกเปลี่ยนหลักในตลาดปัจจุบัน รวมถึงเหตุผลเบื้องหลังความแตกต่างเหล่านี้

การเปรียบเทียบประสิทธิภาพโดยรวมของเหรียญใหม่

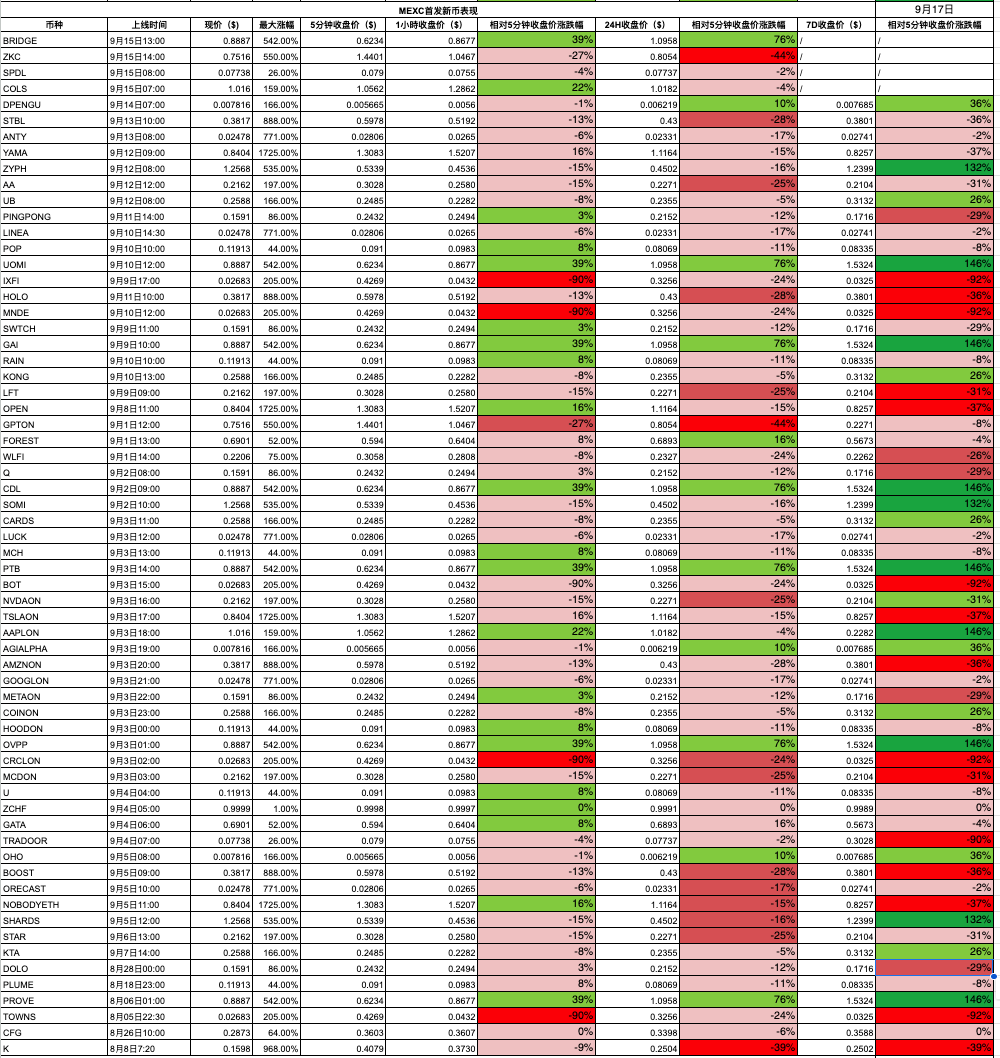

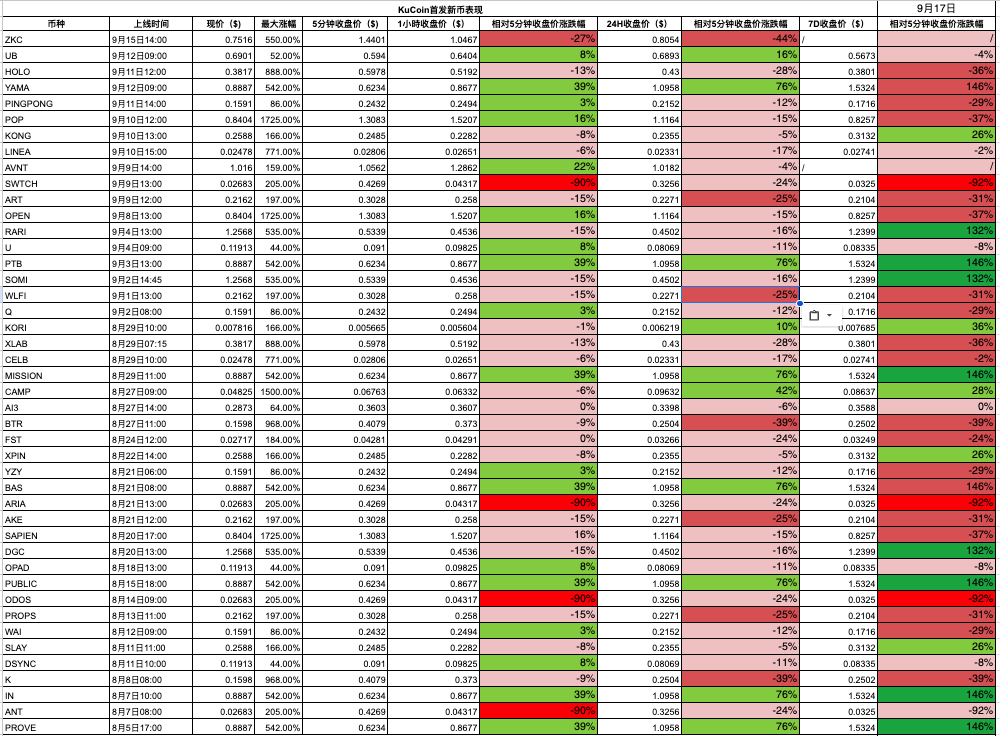

นอกจากจำนวนเหรียญที่จดทะเบียนแล้ว ประสิทธิภาพของราคาเหรียญใหม่หลังจากจดทะเบียนยังเป็นตัวชี้วัดสำคัญในการประเมิน "ผลกระทบจากการจดทะเบียน" ของตลาดแลกเปลี่ยนแต่ละแห่ง เราได้เปรียบเทียบความผันผวนของราคาเหรียญใหม่บนแพลตฟอร์มต่างๆ ในช่วงเวลาที่แตกต่างกัน (5 นาที 1 ชั่วโมง 24 ชั่วโมง และ 7 วัน) เพื่อสังเกตว่าตลาดแลกเปลี่ยนใดที่ราคาเหรียญใหม่พุ่งสูงขึ้น และแพลตฟอร์มใดที่มีสัดส่วนของเหรียญใหม่ที่ราคาพุ่งสูงขึ้นจนทะลุราคา IPO (ลดลงหลังจากจดทะเบียน) สูงกว่า

ตามสถิติข้อมูลที่ให้ไว้ การกระจายประสิทธิภาพของเหรียญใหม่บนการแลกเปลี่ยนต่างๆ ภายในหนึ่งสัปดาห์หลังจากการจดทะเบียนมีดังนี้:

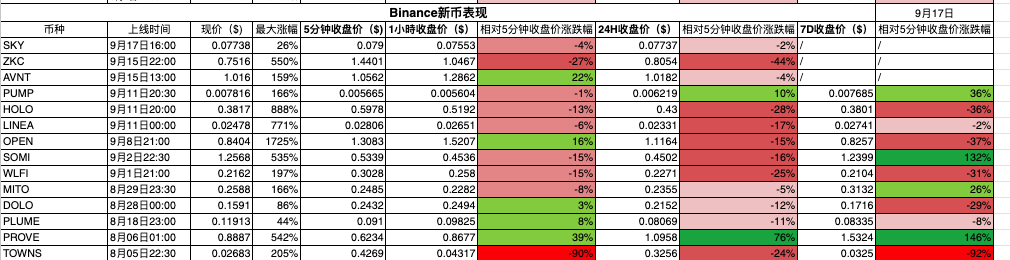

Binance: โดยรวมแล้วมีเสถียรภาพ โดยมีกำไรเล็กน้อยและมีการย่อตัวมากที่สุด

ในฐานะแพลตฟอร์มแลกเปลี่ยนสกุลเงินดิจิทัลชั้นนำ Binance มักลิสต์เหรียญใหม่ที่มีชื่อเสียง ซึ่งนำไปสู่การเก็งกำไรที่ค่อนข้างสมเหตุสมผล สถิติรายสัปดาห์แสดงให้เห็นว่าเหรียญใหม่ประมาณ 36% ที่ลิสต์บน Binance มีราคาเพิ่มขึ้น ขณะที่ 64% มีราคาลดลง ซึ่งใกล้เคียงกับประสิทธิภาพของ KuCoin ส่วนการถอนเงินอย่างรุนแรง (ลดลงมากกว่า 50%) คิดเป็นสัดส่วนน้อยกว่า 10% ซึ่งแสดงให้เห็นถึงการควบคุมคุณภาพที่เข้มงวดของ Binance ซึ่งช่วยลดความเสี่ยงที่โครงการจะล้มเหลว

ความผันผวนของสกุลเงินส่วนใหญ่ภายใน 7 วัน อยู่ในช่วง +/-30% และความผันผวนนั้นค่อนข้างบรรจบกัน

- WLFI ร่วงลงหลังจากราคาเพิ่มขึ้นเกือบสองเท่าบน Binance โดยลดลงประมาณ 30% ต่อสัปดาห์

- แม้ว่าราคา Linea จะพุ่งสูงขึ้นในวันแรก แต่ก็ร่วงลงอย่างรวดเร็วและกลับมาเกือบเท่ากับราคาที่ออกภายในหนึ่งสัปดาห์ (ลดลงประมาณ 2%)

- โดยรวมแล้วไม่มีปาฏิหาริย์ในการร่ำรวยอย่างรวดเร็วมากนัก และยังมีกรณีน่าเศร้าเพียงไม่กี่กรณีเช่นกันที่ผู้คนสูญเสียเงินไปครึ่งหนึ่ง

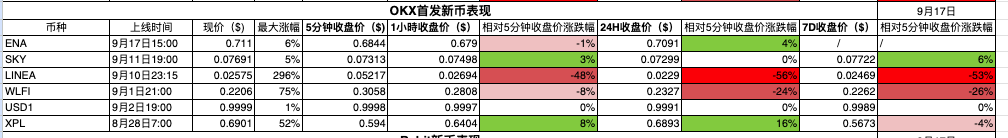

OKX: ความผันผวนได้รับการควบคุม และผลกำไรมีความเข้มข้นสูง

OKX มีขนาดตัวอย่างที่จำกัดเนื่องจากจำนวนเหรียญที่จดทะเบียนมีน้อย ในบรรดาเหรียญใหม่ทั้งหกเหรียญ มีเพียงเหรียญเดียวเท่านั้นที่ปรับตัวเพิ่มขึ้นรายสัปดาห์ ขณะที่เหรียญที่เหลือทั้งหมดปรับตัวลดลง บางโครงการมีการปรับตัวลดลงรายสัปดาห์มากกว่า 90% ส่งผลให้ผลตอบแทนเฉลี่ยติดลบ

- เมื่อพิจารณาช่วง 24 ชั่วโมง พบว่าความผันผวนในวันแรกของเหรียญใหม่ OKX ค่อนข้างน้อย โดยค่ามัธยฐานอยู่ใกล้ระดับคงที่

- ข้อมูลในวันที่ 7 เผยให้เห็นถึงความแตกต่าง: โปรเจ็กต์คุณภาพสูงบางโปรเจ็กต์ยังคงเพิ่มขึ้นอย่างต่อเนื่องภายในหนึ่งสัปดาห์ เช่น RESOLV ซึ่งเห็นการพุ่งขึ้นเกือบ 49% ใน 24 ชั่วโมงหลังจากเปิดตัวในเดือนพฤษภาคมและมิถุนายน แต่โปรเจ็กต์ส่วนใหญ่สูญเสียผลกำไรเกือบทั้งหมดภายในหนึ่งสัปดาห์

- ความผันผวนโดยรวมของเหรียญใหม่บน OKX ต่ำกว่าบนแพลตฟอร์มอื่น โดยมีการพุ่งขึ้นหรือลดลงอย่างรวดเร็วเพียงเล็กน้อย แต่ผลกำไรนั้นกระจุกตัวอยู่ในระดับสูง หากคุณพลาดเหรียญที่แข็งแกร่งบางเหรียญ โปรเจกต์อื่นๆ ก็จะแทบไม่มีกำไรเลย

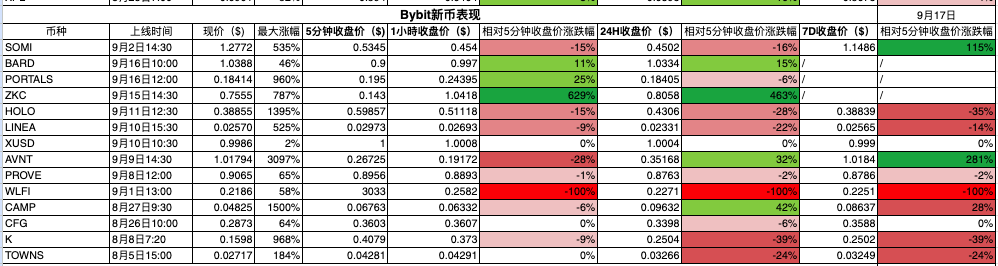

Bybit: “ตลาดนาฬิกาจับเวลา” ชัดเจน มีกำไรและขาดทุนแบบแบ่งขั้ว

ประสิทธิภาพของเหรียญใหม่ของ Bybit โดดเด่นด้วยความผันผวนสูงในวันแรก ตามมาด้วยราคาที่อ่อนตัวโดยรวม สถิติแสดงให้เห็นว่ามีเพียงประมาณ 27% ของเหรียญที่จดทะเบียนไว้เท่านั้นที่ราคายังคงสูงกว่าราคาตั้งต้นเดิมในอีกเจ็ดวันต่อมา ขณะที่เกือบ 30% ปรับตัวลดลงมากกว่า 50% ในสัปดาห์แรก และกว่า 70% ปรับตัวลดลงโดยรวม โดยทั่วไปโทเค็นส่วนใหญ่จะถึงจุดสูงสุดภายในไม่กี่นาทีหลังจากเปิดตลาด และลดลงทีละขั้น ตัวอย่างเช่น Homecoin ดีดตัวขึ้นเกือบ 30% จากราคา 5 นาทีภายใน 24 ชั่วโมง แต่ไม่สามารถรักษาระดับกำไรไว้ได้ ในทำนองเดียวกัน ราคา 5 นาทีของ BDXN ที่ 0.1404 USDT ก็ร่วงลงเหลือเพียง 0.0441 USDT ในอีกหนึ่งสัปดาห์ต่อมา ซึ่งลดลงถึง 68.6%

Bybit มี "ม้ามืด" ที่โดดเด่นอยู่บ้าง เช่น Avantis (AVNT) ซึ่งราคาพุ่งขึ้นกว่า 30 เท่าในวันแรก กลายเป็นหนึ่งในไม่กี่ตัวอย่างที่ให้ผลตอบแทนเฉลี่ยเป็นบวก อย่างไรก็ตาม โดยรวมแล้ว ผลตอบแทนของเหรียญใหม่ของ Bybit ขึ้นอยู่กับโครงการเด่นๆ ของแต่ละโครงการเป็นอย่างมาก โดยเหรียญส่วนใหญ่มีผลประกอบการติดลบหลังจากผ่านไป 7 วัน นักลงทุนที่พลาดการพุ่งขึ้นในวันแรกจะต้องเผชิญกับความยากลำบากในการสร้างผลตอบแทนที่เป็นบวกในภายหลัง

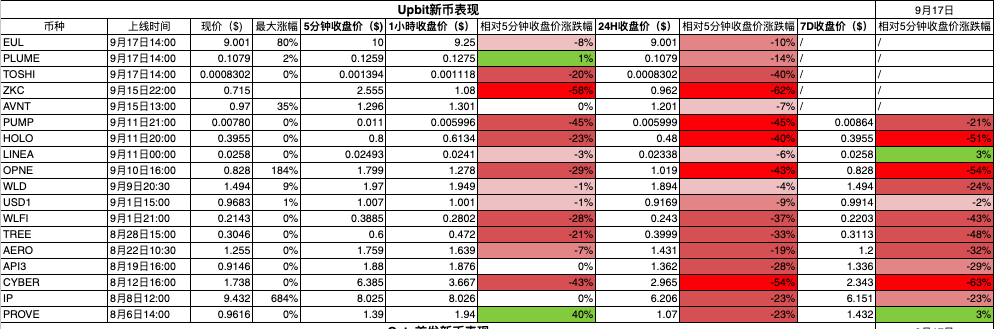

Upbit: ลดลงมากกว่าเพิ่มขึ้น เน้นที่เสถียรภาพ

เนื่องจาก Upbit มักลิสต์เหรียญใหม่โดยอิงจากกลยุทธ์ "ติดตามผล" เป็นหลัก ผลประกอบการของ Upbit จึงค่อนข้างทรงตัว ซึ่งมักจะเกิดขึ้นหลังจากที่ตลาดอื่นๆ ผันผวนไป ข้อมูลแสดงให้เห็นว่ามีเพียงประมาณ 15% ของเหรียญใหม่ของ Upbit เท่านั้นที่ปรับตัวเพิ่มขึ้นในช่วงสัปดาห์ที่ผ่านมา ขณะที่กว่า 80% ปรับตัวลดลงในที่สุด ประมาณ 23% ของเหรียญเหล่านี้สูญเสียมูลค่ามากกว่าครึ่งหนึ่งในช่วงเจ็ดวันแรก ซึ่งบ่งชี้ว่าเหรียญจากต่างประเทศบางเหรียญที่เคยถูกโปรโมทมาก่อนกลับมีการปรับตัวลดลงเพื่อชดเชยหลังจากเข้าสู่ตลาดเกาหลี ยกตัวอย่างเช่น Worldcoin (WLD) พุ่งสูงขึ้นและลดลงในวันที่ลิสต์บน Upbit โดยลดลงกว่า 20% ในสัปดาห์นั้น Linea ซึ่งราคาเปิดใกล้เคียงกับมูลค่าตลาดที่แท้จริง ยังคงทรงตัว โดยเพิ่มขึ้นเล็กน้อยในช่วงเจ็ดวันแรก ทั้งผลตอบแทนเฉลี่ยและค่ามัธยฐานของเหรียญใหม่ Upbit ติดลบ (โดยมีค่าเฉลี่ยลดลงประมาณ -25%) ซึ่งบ่งชี้ว่าเหรียญส่วนใหญ่บนแพลตฟอร์มไม่ได้มีการเติบโตอย่างมีนัยสำคัญ สำหรับนักลงทุนชาวเกาหลีที่อนุรักษ์นิยม ผลการดำเนินงานนี้แม้จะขาดความน่าตื่นเต้น แต่ก็ถือเป็นระดับความเสี่ยงที่จัดการได้ค่อนข้างง่าย

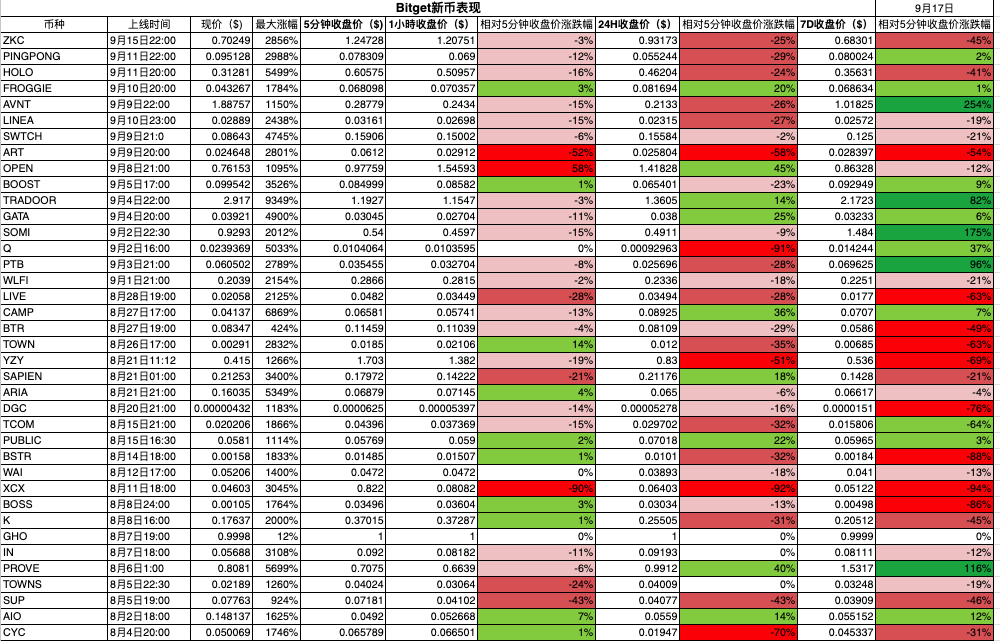

Bitget: การเทขายในวันแรกเป็นเรื่องปกติ โดยมีการถือครองที่แข็งแกร่งเพียงไม่กี่รายการที่รองรับค่าเฉลี่ย

ขอบเขตทางสถิติครอบคลุมเหรียญใหม่ 38 เหรียญในช่วงตัวอย่าง

- การเพิ่มขึ้นของราคาในช่วง 7 วันเมื่อเทียบกับราคาในช่วง 5 นาที คิดเป็นประมาณ 34% และการลดลงของราคาตั้งแต่ 50% ขึ้นไปคิดเป็น 24% การลดลงอย่างรุนแรงนั้นน้อยกว่า LBank อย่างมาก แต่ความยืดหยุ่นโดยรวมก็จำกัดกว่าเช่นกัน

- การเปลี่ยนแปลงเฉลี่ย 7 วันอยู่ที่ประมาณ -6.7% โดยมีค่ามัธยฐานอยู่ที่ -19% ค่าเฉลี่ย 24 ชั่วโมงอยู่ที่ -16% โดยมีค่ามัธยฐานอยู่ที่ -20.5% ซึ่งบ่งชี้ถึงเส้นทางทั่วไปของ "การเปิดสูง - การคืนทุนในวันเดียวกัน - การอ่อนตัวลงในระหว่างสัปดาห์"

- โครงการที่มีมิติ 7 วันเพิ่มขึ้นเป็นสองเท่า (≥+100%) คิดเป็น 7.9% และโครงการที่มีมิติ ≥+300% คิดเป็น 0%

ตัวแทนของหุ้นที่มีผลตอบแทนสูง ได้แก่ AVNT (+254%), SOMI (+175%) และ PROVE (+116%) อย่างไรก็ตาม ไม่ควรประเมินผลตอบแทนจากการลงทุนต่ำเกินไป เช่น XCX (-94%), BSTR (-88%) และ BOSS (-86%) โดยรวมแล้ว ค่ามัธยฐานของผลตอบแทนจากการลงทุนเฉลี่ย 24 ชั่วโมงของ Bitget สูงกว่า และค่ามัธยฐานติดลบ 7 วันมีความเข้มข้นมากกว่า ซึ่งบ่งชี้ถึงรูปแบบของ "หุ้นที่มีผลตอบแทนสูงเพียงไม่กี่ตัวดันค่าเฉลี่ยให้สูงขึ้น ขณะที่สินทรัพย์อ้างอิงส่วนใหญ่อ่อนตัวลงตามแนวโน้ม" สำหรับเทรดเดอร์ การพลาดหุ้นที่มีผลตอบแทนสูงเพียงไม่กี่ตัวอาจทำให้ผลตอบแทนเชิงบวกที่ตามมายากขึ้น

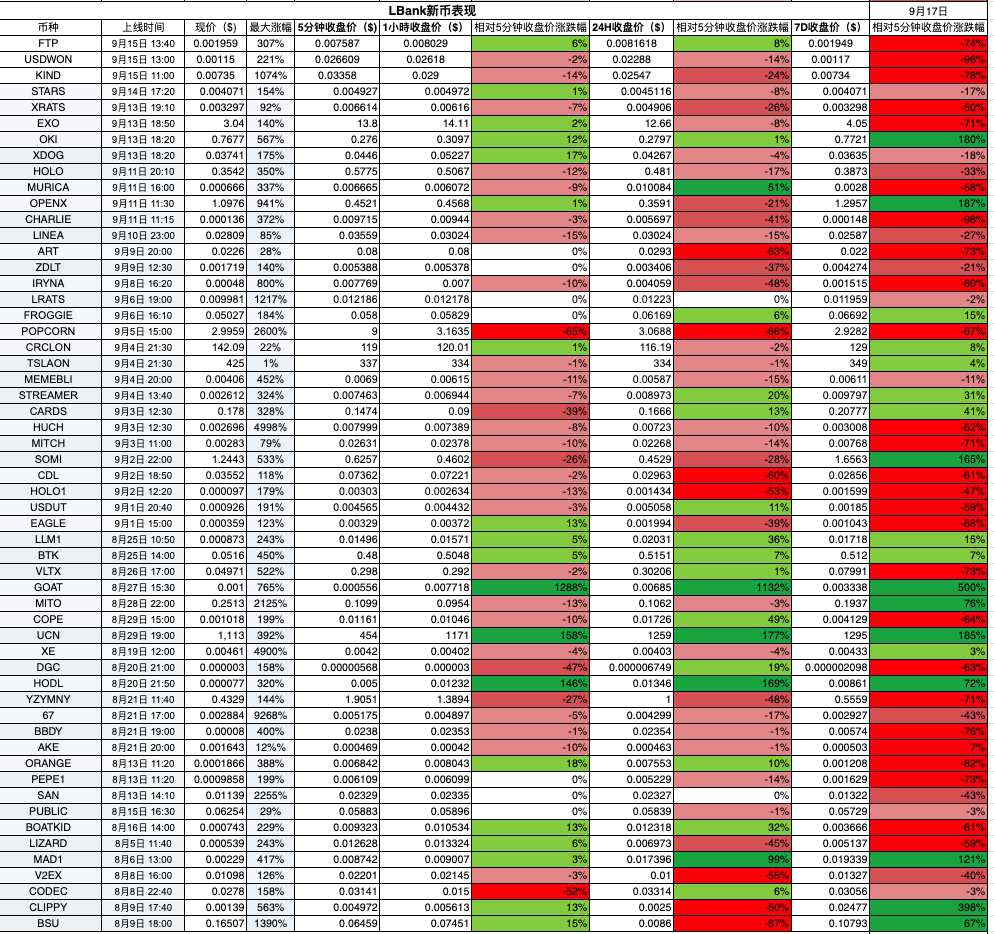

LBank: การลงรายการเหรียญบ่อยครั้ง = อัตราการค้นพบที่สูงขึ้น เป็นผู้นำในอุตสาหกรรมใน "ความหนาแน่นของม้ามืด"

ในช่วงตัวอย่าง มีเหรียญใหม่ 56 เหรียญที่ถูกเพิ่มเข้ามา LBank ซึ่งอาศัยการจดทะเบียนแบบ "ปืนกล" และสภาพคล่องเริ่มต้นที่เพียงพอ ทำให้การค้นพบราคาในช่วงแรกมีประสิทธิภาพอย่างมาก:

- มิติ 7 วันมีการเพิ่มขึ้นประมาณ 34% โดยเพิ่มขึ้นเป็นสองเท่า (≥+100%) คิดเป็น 12.5% และ ≥+300% คิดเป็น 3.6% ความหนาแน่นของหุ้นม้ามืดอยู่ในอันดับต้นๆ ของแพลตฟอร์มระดับเดียวกัน

- ผลตอบแทนเฉลี่ย 7 วันอยู่ที่ประมาณ +1.5% และผลตอบแทนเฉลี่ย 24 ชั่วโมงอยู่ที่ประมาณ +16% ซึ่งบ่งชี้ว่ามีช่องทางการถอนเงินระยะสั้นในวันแรกค่อนข้างมาก

ตัวแทนของหุ้นที่ทำผลงานได้อย่างโดดเด่น ได้แก่ GOAT (+500%), CLIPPY (+398%) และ OPENX (+187%) ซึ่งแสดงให้เห็นถึงความสามารถของแพลตฟอร์มในการจับกลุ่มหุ้นที่กำลังเติบโตและหุ้นขนาดเล็ก สิ่งสำคัญที่ต้องทราบคือ การครอบคลุมที่กว้างขวางของ LBank ยังหมายถึงผลตอบแทนแบบ “หางยาว” ที่ยาวกว่าอีกด้วย โดยค่ามัธยฐาน 7 วันอยู่ที่ประมาณ -36.5% และหุ้นประมาณ 43% มีการปรับตัวลดลง 50% หรือมากกว่าต่อสัปดาห์ ดังนั้น แนวทางที่เป็นมิตรกับเทรดเดอร์มากกว่าคือการมอง LBank เป็นเครื่องมือค้นพบเหรียญใหม่ที่ใช้กลยุทธ์ “เลือกตัวอย่าง - คว้าคลื่นแรก - ทำกำไรอย่างมีวินัย” โดยมีการใช้การควบคุมสถานะและความเสี่ยงอย่างเข้มงวดเพื่อเพิ่มผลตอบแทนสูงสุดจากหุ้นม้ามืดและลดการสูญเสียจากหางยาว ซึ่งแปลงอัตราผลตอบแทนที่สูงของแพลตฟอร์มให้เป็นอัตราผลตอบแทนเชิงกลยุทธ์ได้อย่างมีประสิทธิภาพ

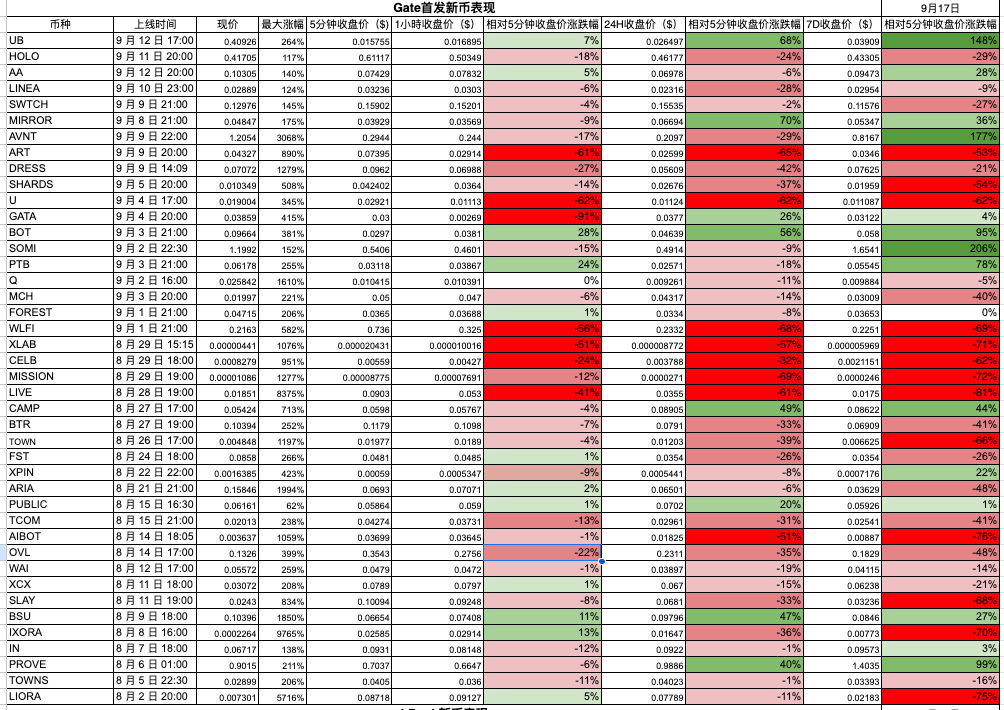

ประตู: ตลาดที่ระเบิดและความเสี่ยงจากการตกต่ำอย่างรุนแรงอยู่ร่วมกัน

Gate ซึ่งมีจำนวนเหรียญที่จดทะเบียนมากที่สุด มีขนาดตัวอย่างที่ใหญ่ที่สุด สถิติแสดงให้เห็นว่าแม้ว่าเหรียญใหม่ประมาณ 30% ที่จดทะเบียนบน Gate ยังคงเพิ่มขึ้นเมื่อเทียบกับราคาวันแรกภายในเจ็ดวัน แต่กลับลดลงกว่า 70% โดยประมาณ 30% ของเหรียญเหล่านี้มีราคาลดลงครึ่งหนึ่ง (ลดลงมากกว่า 50%) ภายในหนึ่งสัปดาห์ ซึ่งถือเป็นการลดลงที่รุนแรงที่สุดในบรรดาแพลตฟอร์มทั้งหมด สาเหตุนี้เป็นผลมาจากความสามารถในการสร้างตลาดที่ค่อนข้างอ่อนแอของ Gate ทำให้ความผันผวนของราคาเพิ่มขึ้นได้ง่ายจากเงินทุนเพียงจุดเดียว

อย่างไรก็ตาม Gate ก็ได้มีส่วนทำให้ราคาพุ่งขึ้นอย่างน่าตกใจในตลาดเช่นกัน ยกตัวอย่างเช่น Avantis (AVNT) ที่พุ่งขึ้นกว่า 30 เท่าในวันแรก ก่อให้เกิดความเชื่อผิดๆ ในระยะสั้น แต่กลับร่วงลงอย่างรวดเร็ว โดยรวมแล้ว เหรียญใหม่ที่จดทะเบียนใน Gate นั้นมีความผันผวนมากที่สุด โดยบางเหรียญมักมีราคาเพิ่มขึ้นอย่างน่าตกใจในวันแรก แต่บ่อยครั้งก็ร่วงลงอย่างหนักในเวลาต่อมา

MEXC: การกระจายรายได้มีแนวโน้มไปทางขวา โดยมีจุดสูงสุดที่ชัดเจน

ในฐานะอีกแพลตฟอร์มหนึ่งที่มีการเสนอขายเหรียญบ่อยครั้ง ประสิทธิภาพโดยรวมของเหรียญใหม่บน MEXC ค่อนข้างใกล้เคียงกับ Gate กล่าวคือ ประมาณ 30% ของโครงการมีราคาเพิ่มขึ้นหลังจากหนึ่งสัปดาห์ ขณะที่ 70% มีราคาลดลง ในจำนวนนี้ ประมาณ 10% ประสบปัญหาการถอนตัวอย่างรุนแรง ทำให้ราคาลดลงครึ่งหนึ่ง MEXC มีลักษณะเด่นคือราคาที่พุ่งขึ้นอย่างรุนแรงบ่อยครั้ง โดยราคาที่เพิ่มขึ้นมากที่สุดในช่วงเวลาดังกล่าวเกิดขึ้นในโครงการ IXORA ซึ่งเปิดตัวบน MEXC ซึ่งราคาพุ่งสูงสุดเกือบ 98 เท่าของราคาที่ออก ซึ่งเป็นตัวเลขที่น่าตกใจ ในแง่หนึ่ง นี่ชี้ให้เห็นว่า MEXC ดึงดูดกองทุนเก็งกำไรที่มีความเสี่ยงสูงที่ยินดีเก็งกำไรเหรียญขนาดเล็ก ในอีกแง่หนึ่ง โครงการส่วนใหญ่ก็ปรับตัวอย่างรวดเร็วหลังจากการเก็งกำไรครั้งแรก โดยราคาลดลงหรือแม้กระทั่งทะลุราคาที่ออก ผลตอบแทนเฉลี่ยเจ็ดวันของเหรียญใหม่บน MEXC อยู่ในเกณฑ์ดีเล็กน้อย (เพิ่มขึ้นจากค่าที่สูงเกินไป) แต่ค่ามัธยฐานอยู่ในเกณฑ์ติดลบ ซึ่งบ่งชี้ว่าแนวโน้มที่แท้จริงของเหรียญส่วนใหญ่นั้นอ่อนแอ

KuCoin: โดยรวมมีเสถียรภาพ มีพลังระเบิดปานกลาง

ประมาณ 36% ของเหรียญใหม่ที่จดทะเบียนใน KuCoin ปิดตัวสูงขึ้นภายในหนึ่งสัปดาห์ ขณะที่ 64% ปิดตัวลง ซึ่งให้ผลตอบแทนดีกว่าแพลตฟอร์มอย่าง Gate และ MEXC เล็กน้อย มีโครงการน้อยกว่า 10% ที่มีอัตราการถอนตัวเกิน 50% ซึ่งบ่งชี้ว่ามีการลดลงอย่างมีนัยสำคัญเพียงเล็กน้อย โดยเฉลี่ยแล้ว เหรียญใหม่ที่จดทะเบียนใน KuCoin ให้ผลตอบแทนเชิงบวกเล็กน้อย (ประมาณ +15%) เมื่อเทียบกับราคาวันแรกในช่วงเจ็ดวัน โดยมีค่ามัธยฐานอยู่ที่ประมาณ -8% นี่แสดงให้เห็นว่ามีกำไรจำนวนมากที่ทำให้ค่าเฉลี่ยสูงขึ้น ในขณะที่เหรียญส่วนใหญ่มีการลดลงเล็กน้อย KuCoin แทบจะไม่เห็นการเพิ่มขึ้นอย่างมากถึงหลายสิบครั้ง โดยโดยทั่วไปแล้วกำไรสูงสุดจะอยู่ระหว่าง 5-20 ครั้ง โครงการที่ทำผลงานได้ดีที่สุดมักเป็นโครงการที่ได้รับการคัดเลือกมาอย่างดี (เช่น โซเชียลเน็ตเวิร์กและเกม) ที่กำลังได้รับความนิยม โดยรวมแล้ว ประสิทธิภาพของเหรียญใหม่บน KuCoin มีลักษณะแนวโน้มขาขึ้นปานกลางถึงเป็นขาขึ้น โดยไม่ได้มีรูปแบบรวยได้ในพริบตาหรือการลดราคาอย่างต่อเนื่องเกิดขึ้นบ่อยครั้ง ซึ่งมอบโอกาสให้นักลงทุนในการสร้างผลตอบแทนที่คงที่หากพวกเขาใช้ประโยชน์จากโอกาสนี้

เมื่อพิจารณาการกระจายผลตอบแทนโดยรวมของเหรียญใหม่ในสัปดาห์หลังการจดทะเบียนในตลาดหลักทรัพย์ แพลตฟอร์มที่มีการจดทะเบียนในตลาดหลักทรัพย์บ่อยครั้ง เช่น LBank, Gate และ MEXC มักแสดงรูปแบบการกระจายผลตอบแทนแบบเบ้ขวาของ "จุดสูงสุดและจุดต่ำสุด" กล่าวคือ เหรียญบางเหรียญมีกำไรมหาศาลหลายสิบเท่า ขณะที่อีกหลายโครงการร่วงลงต่ำกว่าราคา IPO อย่างรวดเร็ว ส่งผลให้เกิดการแบ่งขั้วอย่างมีนัยสำคัญระหว่างกำไรและขาดทุนของนักลงทุน ในทางตรงกันข้าม ตลาดแลกเปลี่ยนชั้นนำอย่าง Binance และ OKX ที่มีขั้นตอนการคัดกรองที่เข้มงวด กลับมีผลการดำเนินงานที่ปานกลางและสอดคล้องกันสำหรับเหรียญใหม่ การเพิ่มขึ้นอย่างมากนั้นหาได้ยาก ในขณะที่การลดลงอย่างรวดเร็วก็หาได้ยากเช่นกัน โดยเหรียญส่วนใหญ่ยังคงมีกำไรและขาดทุนที่จัดการได้ Bybit และ Bitget มีลักษณะทั้งสองอย่าง คือ เหรียญ star มีกำไรเพิ่มขึ้นหลายสิบเท่าในหนึ่งวัน เช่นเดียวกับเหรียญทั่วไปจำนวนมากที่ลดลงอย่างเงียบๆ การกระจายผลตอบแทนของเหรียญใหม่นี้แสดงให้เห็นถึง "หางยาว" โดยค่าสุดขั้วทำให้ค่าเฉลี่ยสูงขึ้น ในขณะที่ผลตอบแทนมัธยฐานอยู่ในระดับต่ำหรือติดลบ นี่แสดงให้เห็นว่านักลงทุนที่เก็งกำไรเหรียญใหม่บนแพลตฟอร์มเหล่านี้ต้องเลือกสรรอย่างรอบคอบ

เมื่อพิจารณาการกระจายผลตอบแทนโดยรวมของเหรียญใหม่ในสัปดาห์หลังการจดทะเบียนในตลาดหลักทรัพย์ แพลตฟอร์มที่มีการจดทะเบียนในตลาดหลักทรัพย์บ่อยครั้ง เช่น LBank, Gate และ MEXC มักแสดงรูปแบบการกระจายผลตอบแทนแบบเบ้ขวาของ "จุดสูงสุดและจุดต่ำสุด" กล่าวคือ เหรียญบางเหรียญมีกำไรมหาศาลหลายสิบเท่า ขณะที่อีกหลายโครงการร่วงลงต่ำกว่าราคา IPO อย่างรวดเร็ว ส่งผลให้เกิดการแบ่งขั้วอย่างมีนัยสำคัญระหว่างกำไรและขาดทุนของนักลงทุน ในทางตรงกันข้าม ตลาดแลกเปลี่ยนชั้นนำอย่าง Binance และ OKX ที่มีขั้นตอนการคัดกรองที่เข้มงวด กลับมีผลการดำเนินงานที่ปานกลางและสอดคล้องกันสำหรับเหรียญใหม่ การเพิ่มขึ้นอย่างมากนั้นหาได้ยาก ในขณะที่การลดลงอย่างรวดเร็วก็หาได้ยากเช่นกัน โดยเหรียญส่วนใหญ่ยังคงมีกำไรและขาดทุนที่จัดการได้ Bybit และ Bitget มีลักษณะทั้งสองอย่าง คือ เหรียญ star มีกำไรเพิ่มขึ้นหลายสิบเท่าในหนึ่งวัน เช่นเดียวกับเหรียญทั่วไปจำนวนมากที่ลดลงอย่างเงียบๆ การกระจายผลตอบแทนของเหรียญใหม่นี้แสดงให้เห็นถึง "หางยาว" โดยค่าสุดขั้วทำให้ค่าเฉลี่ยสูงขึ้น ในขณะที่ผลตอบแทนมัธยฐานอยู่ในระดับต่ำหรือติดลบ นี่แสดงให้เห็นว่านักลงทุนที่เก็งกำไรเหรียญใหม่บนแพลตฟอร์มเหล่านี้ต้องเลือกสรรอย่างรอบคอบ

การวิเคราะห์ลักษณะการกระจายประสิทธิภาพของเหรียญใหม่

เมื่อนำข้อมูลข้างต้นมารวมกัน เราสามารถสรุปลักษณะการกระจายของเหรียญใหม่บนแต่ละแพลตฟอร์มได้เพิ่มเติม:

- ความเข้มข้นของการเติบโต: หมายถึงระดับที่กำไรส่วนใหญ่กระจุกตัวอยู่ในเหรียญใหม่เพียงไม่กี่เหรียญ Bybit และ Bitget มีความเข้มข้นของการเติบโตของเหรียญใหม่สูงที่สุด โดยการเพิ่มขึ้นของโครงการหนึ่งหรือสองโครงการมีส่วนทำให้เกิดผลตอบแทนโดยรวมส่วนใหญ่ ขณะที่เหรียญอื่นๆ ส่วนใหญ่มีการเติบโตที่จำกัดหรือติดลบ เนื่องจากจำนวนโครงการบน OKX มีน้อย การเพิ่มขึ้นหรือลดลงของเหรียญเดียวจึงส่งผลกระทบอย่างมีนัยสำคัญต่อประสิทธิภาพโดยรวม แสดงให้เห็นถึงรูปแบบการกระจุกตัว ในทางกลับกัน การเติบโตของ LBank และ Gate ค่อนข้างกระจายตัว แม้ว่าจะมีบางกรณีที่ผลตอบแทนสัมบูรณ์สูง แต่ผลตอบแทนโดยรวมของแต่ละเหรียญก็กระจายตัวออกไปเนื่องจากมีโครงการจำนวนมาก Binance และ KuCoin อยู่ในระดับกลางๆ ไม่ได้กระจุกตัวอยู่ในเหรียญหนึ่งหรือสองเหรียญมากเกินไป และไม่ได้กระจายตัวอย่างทั่วถึง เหรียญที่แข็งแกร่งมีส่วนทำให้เกิดผลตอบแทนโดยรวมในระดับหนึ่ง แต่ก็ไม่ได้มีอิทธิพลเหนือตลาด

- เปอร์เซ็นต์ของเหรียญใหม่ที่ปิดตัวสูงขึ้นในวันหรือสัปดาห์แรก: ตัวชี้วัดนี้สะท้อนถึง "อัตราจุดคุ้มทุน" ของเหรียญใหม่ Upbit มีเปอร์เซ็นต์จุดคุ้มทุนต่ำที่สุด น้อยกว่า 20% ซึ่งบ่งชี้ว่าเหรียญใหม่ส่วนใหญ่ในตลาดวอนเกาหลีไม่สามารถปรับตัวสูงขึ้นได้ OKX และ Bybit ก็มีอัตราจุดคุ้มทุนที่ค่อนข้างต่ำเช่นกัน ประมาณ 20-30% แพลตฟอร์มอย่าง Gate, MEXC, Binance และ KuCoin มีอัตราจุดคุ้มทุนสูงกว่าเล็กน้อย อยู่ในช่วง 30-40% ข้อมูลของ LBank ขาดหายไป จึงไม่สามารถประเมินได้อย่างแม่นยำ แต่ข้อมูลในอดีตชี้ให้เห็นว่าน่าจะอยู่ที่ประมาณ 30% ซึ่งหมายความว่าจุดคุ้มทุน (ลดลงในสัปดาห์แรก) เป็นเรื่องปกติสำหรับเหรียญใหม่บนแพลตฟอร์มส่วนใหญ่ และจุดคุ้มทุนนั้นเกิดขึ้นได้ยาก นักลงทุนสามารถรับประกันผลกำไรได้ด้วยการล็อกกำไรไว้ตั้งแต่เนิ่นๆ ในช่วงเปิดตัวเท่านั้น

- อัตราการถอนตัวแบบลึก: เราถือว่าการลดลงมากกว่า 50% ในช่วง 7 วันเมื่อเทียบกับราคาปิด 5 นาที ถือเป็น "การถอนตัวแบบลึก" (การลดครึ่งหนึ่ง) Gate พบว่ามีการลดลงสูงสุดรายสัปดาห์ในเหรียญใหม่ประมาณ 31% ซึ่งสูงที่สุดในกลุ่มตัวอย่างของเรา สิ่งนี้ยืนยันถึงความเสี่ยงของการหยุดชะงักของสภาพคล่องที่เกี่ยวข้องกับการที่ Gate ทำการเสนอขายเหรียญบ่อยครั้ง โดยราคาลดลงอย่างต่อเนื่องในแต่ละวัน Upbit ตามมาติดๆ โดยมีเหรียญใหม่ประมาณ 23% ที่มีการลดลงครึ่งหนึ่งภายในสัปดาห์นี้ ซึ่งอาจเป็นผลมาจากการลดลงของเหรียญยอดนิยมจากต่างประเทศหลังจากการเสนอขายในเกาหลีใต้ Bybit พบว่าโครงการต่างๆ ลดลงครึ่งหนึ่งประมาณ 9% Binance และ KuCoin ลดลงน้อยกว่า 10% MEXC ลดลงประมาณ 10% และ LBank และ Bitget คาดว่าจะอยู่ในช่วง 10-20% สถานการณ์ของ OKX ยังคงไม่ชัดเจน แต่ก็มีกรณีที่รุนแรงเกิดขึ้นแล้ว โดยรวมแล้ว แพลตฟอร์มอย่าง Gate และ Upbit มีความเสี่ยงสูงกว่า โดยเหรียญใหม่เกือบหนึ่งในสี่กำลังเผชิญกับการลดลงครึ่งหนึ่งอย่างรวดเร็ว ในทางกลับกัน Binance และ KuCoin ค่อนข้างไม่รุนแรง โดยมีเพียงประมาณ 10% เท่านั้นที่ประสบกับการลดลงอย่างมาก

จากการวิเคราะห์ข้างต้น จะเห็นได้ว่าประสิทธิภาพของโทเค็นใหม่ในตลาดแลกเปลี่ยนต่างๆ มีความแตกต่างอย่างชัดเจน แพลตฟอร์มที่มีการจดทะเบียนบ่อยครั้งมีทั้งโอกาสและความเสี่ยง โดยผลตอบแทนโดยรวมขึ้นอยู่กับว่าสามารถใช้ประโยชน์จากโทเค็นจำนวนน้อยที่พุ่งสูงขึ้นอย่างรวดเร็วได้หรือไม่ แพลตฟอร์มที่มีความถี่ต่ำและคัดเลือกเฉพาะเจาะจง แม้จะมีโอกาสทำกำไรอย่างรวดเร็วน้อยกว่า แต่ก็มีอัตราการถอนเงินเฉลี่ยที่ต่ำกว่า โดยผลตอบแทนจะกระจุกตัวอยู่ตรงกลางมากกว่า สำหรับนักลงทุนทั่วไป การลงทุนในโครงการใหม่บนแพลตฟอร์มที่มีการจดทะเบียนบ่อยครั้งนั้น จำเป็นต้องใช้กลยุทธ์การหยุดขาดทุนและการทำกำไรที่ระมัดระวังมากขึ้น อย่างไรก็ตาม การเข้าร่วมในตลาดที่ได้รับความนิยมบนแพลตฟอร์มชั้นนำนั้นมีความเสี่ยงที่จัดการได้ง่ายกว่า แต่ควรหลีกเลี่ยงผลตอบแทนที่สูงเกินไป

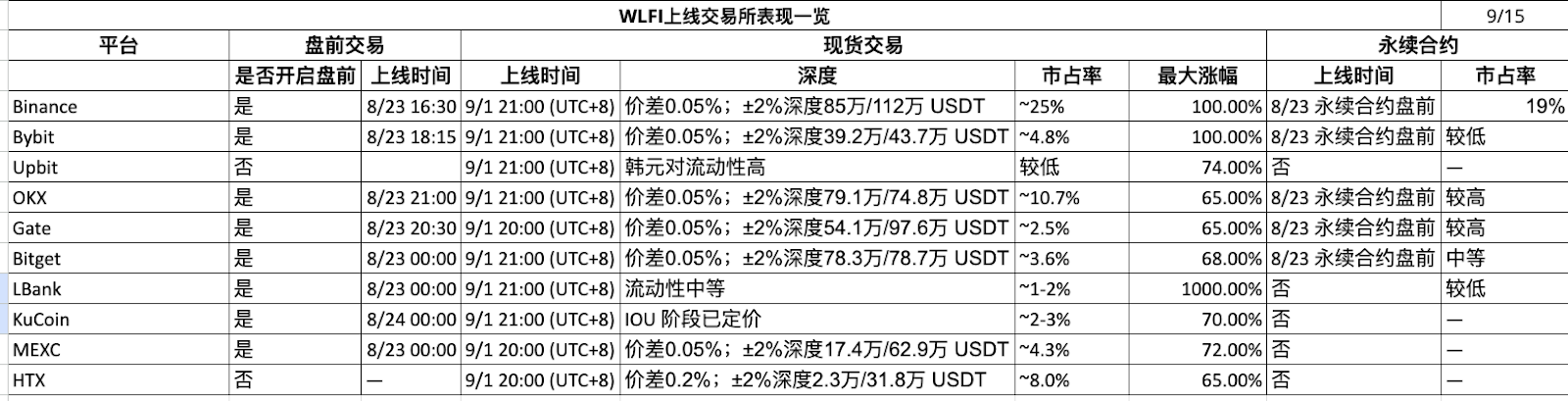

WLFI: ประสิทธิภาพการทำงานหลายแพลตฟอร์มของ Trump Concept Coin

ภาพรวมโครงการ: WLFI (World Liberty Financial) ได้รับความสนใจอย่างมากเนื่องจากได้รับการสนับสนุนจากครอบครัวอดีตประธานาธิบดีโดนัลด์ ทรัมป์ ของสหรัฐอเมริกา จนได้รับฉายาว่า "Trump Coin" ราววันที่ 1 กันยายน ตลาดแลกเปลี่ยนหลายแห่ง เช่น Binance, HTX, KuCoin, Bybit และ LBank ได้ประกาศเปิดขายเหรียญ ทำให้มีการเปิดขายเหรียญพร้อมกันทั่วโลก Binance ยังได้ติดแท็ก "Seed Tag" ที่หายากเพื่อระบุว่ามีความเสี่ยงสูง Bybit ได้เปิดตัวกิจกรรมแจกเหรียญแบบ Airdrop สุดพิเศษ "Token Splash" ขณะที่ LBank เสนอข้อเสนอค่าตอบแทนการซื้อขายพิเศษ การเปิดขายเหรียญพร้อมกันขนาดใหญ่ในหลายแพลตฟอร์มนี้เกิดขึ้นได้ยากในช่วงไม่กี่ปีที่ผ่านมา ทำให้ WLFI เป็นเกณฑ์มาตรฐานที่ยอดเยี่ยมสำหรับการทดสอบโครงสร้างผู้ใช้และกลยุทธ์การลงทุนของตลาดแลกเปลี่ยนต่างๆ

แนวโน้มราคาในวันแรก: ราคาเปิดของ WLFI และความผันผวนที่เกิดขึ้นตามมาบนแพลตฟอร์มต่างๆ แสดงให้เห็นถึงความแตกต่างอย่างมีนัยสำคัญ โดยรวมแล้ว วันแรกมีแนวโน้ม "สูง-เปิด-ต่ำ" นั่นคือ ราคาเพิ่มขึ้นอย่างรวดเร็วในช่วงเช้าของการซื้อขาย จากนั้นก็ลดลงอย่างรวดเร็ว แต่ระดับการเพิ่มขึ้นนั้นแตกต่างกันไปในแต่ละตลาด:

- สำหรับ KuCoin, HTX และ Binance นั้น WLFI เปิดที่ราคาค่อนข้างต่ำ ส่งผลให้มีแรงซื้อเพิ่มขึ้นเกือบสองเท่าของราคา โดยราคาที่เพิ่มขึ้นมากที่สุดอยู่ที่ประมาณ 1.97 เท่า (+97%) ยกตัวอย่างเช่น ภายในไม่กี่นาทีหลังจาก Binance เปิดทำการในวันที่ 1 กันยายน WLFI ก็พุ่งขึ้นจากประมาณ 0.15 USDT เป็นประมาณ 0.30 USDT ก่อนที่จะพบกับแรงต้านและร่วงลง หนึ่งชั่วโมงต่อมา กำไรก็ลดลง และราคาปิด 24 ชั่วโมงก็ปรับตัวลดลงเพียง 34% ของราคาเปิด เจ็ดวันต่อมา ราคาก็ลดลงต่ำกว่าราคาที่ออกประมาณ 30% แนวโน้มของ KuCoin และ HTX สอดคล้องกับแนวโน้มของ Binance โดยทั้งคู่พุ่งขึ้นเกือบสองเท่า แต่ไม่สามารถรักษากำไรไว้ได้ ปิดตัวลงที่ประมาณราคาเปิด

- ใน OKX และ MEXC นั้น WLFI เปิดที่ราคาค่อนข้างสูง โดยไม่มีการเคลื่อนไหวขึ้นอย่างมีนัยสำคัญ แต่ราคาเปิดกลับกลายเป็นราคาสูงสุดของวัน (หรือที่เรียกว่าแนวโน้มขาลง) ส่งผลให้ราคาเพิ่มขึ้นสูงสุดเพียงประมาณ +0.75 เท่า (หรือต่ำกว่าราคาเปิด 25%) [คอลัมน์ที่ 30† แรก] กล่าวอีกนัยหนึ่งคือ WLFI ไม่มีช่วงขาขึ้นในสองแพลตฟอร์มนี้ ขึ้นสูงสุดที่ช่วงเปิด แล้วจึงผันผวนลงตลอด ราคาปิดในวันแรกลดลงมากกว่า 20% จากราคาเปิด และยังคงลดลงประมาณ 26% ในสัปดาห์ต่อมา แสดงให้เห็นถึงประสิทธิภาพที่อ่อนแอ [คอลัมน์ที่ 30† แรก] สถานการณ์นี้ชี้ให้เห็นว่าบนแพลตฟอร์มอย่าง OKX และ MEXC อาจมีคำสั่งซื้อที่ก้าวร้าวมากขึ้น ซึ่งดันให้ราคาเปิดของ WLFI สูงขึ้น ทำให้ไม่สามารถปรับตัวขึ้นต่อไปได้

- ผลประกอบการของ Bybit ในตลาดวันแรกนั้นโดดเด่นยิ่งขึ้นไปอีก เนื่องจาก Bybit ได้จัดกิจกรรม Airdrop ในช่วงเวลาเปิดตัว ผู้ใช้จำนวนมากจึงได้รับโทเค็น WLFI ฟรี ซึ่งทำให้เกิดแรงขายขึ้นบ้าง ณ เวลาเปิดตลาด ราคาของ WLFI ร่วงลงอย่างรวดเร็ว (ราคาเปิดสูงสุด) โดยมีการเพิ่มขึ้นสูงสุดเพียง 0.58 เท่า ก่อนที่จะร่วงลงอย่างมาก [30†WLFI-Bybit] จากข้อมูล ราคาปิด 5 นาทีของ WLFI บน Bybit อยู่ที่ประมาณ 0.3033 USDT แต่ลดลงมาอยู่ที่ 0.2582 ในอีกหนึ่งชั่วโมงต่อมา และ 0.2271 USDT หลังจากผ่านไป 24 ชั่วโมง ซึ่งต่ำกว่าราคาเปิดทั้งสองราคา เจ็ดวันต่อมา ราคายังคงลดลงประมาณ 30% [30†WLFI-Bybit] แม้ว่ากลยุทธ์ Airdrop ของ Bybit จะเพิ่มปริมาณการซื้อขาย แต่ก็ทำให้เกิดแรงขายอย่างหนักในช่วงเปิดตลาด ส่งผลให้ผลประกอบการในวันแรกค่อนข้างอ่อนแอ

- สำหรับ Upbit (ตลาดเกาหลีใต้) WLFI ก็ทำผลงานได้ไม่ดีนักในวันแรก ผู้ใช้ Upbit ให้ความสนใจเหรียญที่มีธีมทางการเมืองในต่างประเทศนี้เพียงเล็กน้อย และราคาเปิดก็พุ่งขึ้นแตะจุดสูงสุดในทันที (มีรายงานว่า "ราคาสูงสุด" ถูกบันทึกไว้ที่ 0% [30†WLFI-Upbit]) ต่อมาราคาของ WLFI ก็ลดลงอย่างต่อเนื่อง โดยลดลงประมาณ 37% ใน 24 ชั่วโมง และหนึ่งสัปดาห์ต่อมา ราคาก็ยังคงลดลงกว่า 43% จากราคาเปิด [30†WLFI-Upbit] นี่ชี้ให้เห็นว่าตลาดเกาหลีขาดแรงจูงใจที่จะไล่ตามราคาของ WLFI ซึ่งอาจเป็นเพราะสภาพแวดล้อมด้านกฎระเบียบหรือความต้องการของนักลงทุนที่มักจะระมัดระวังมากกว่าการเก็งกำไรอย่างกระตือรือร้น นอกจากนี้ อาจเป็นเพราะเมื่อ WLFI เข้าสู่ Upbit ราคาทั่วโลกก็พุ่งสูงขึ้นแล้วและร่วงลงบนแพลตฟอร์มอื่นๆ ทำให้ตลาดเงินวอนเกาหลีขาดแนวโน้มตลาดที่เป็นอิสระ

สภาพคล่องและปริมาณการซื้อขาย: ปริมาณการซื้อขายและการกระจายสภาพคล่องของ WLFI บนแพลตฟอร์มต่างๆ เมื่อเปิดตัว สะท้อนให้เห็นถึงความแตกต่างในข้อมูลประชากรผู้ใช้ Binance ซึ่งเป็นตลาดแลกเปลี่ยนที่ใหญ่ที่สุดในโลก เป็นผู้นำคู่ซื้อขาย WLFI/USDT ด้วยส่วนต่างที่สำคัญในวันแรก แสดงให้เห็นถึงความลึกของคำสั่งซื้อ/ขายที่มากพอสมควรและดุลยภาพของราคาที่ค่อนข้างคงที่ KuCoin และ MEXC ซึ่งมีนักเก็งกำไรจำนวนมาก ก็มีกิจกรรมการซื้อขายระยะสั้นที่สูงเช่นกัน โดยมีกราฟแท่งเทียนภายในวินาทีที่ผันผวน อย่างไรก็ตาม ความลึกของทั้งสองยังต่ำกว่า Binance ทำให้ทั้งสองมีแนวโน้มที่จะได้รับคำสั่งซื้อจำนวนมากที่ส่งผลให้ตลาดขึ้นและลง สำหรับ Bybit เนื่องจากมีการส่งคำสั่งขายแบบ Airdrop เกิดขึ้นทันทีหลังจากตลาดเปิด ทำให้เกิดแรงกดดันอย่างมากในการดูดซับคำสั่งซื้อ อย่างไรก็ตาม สิ่งนี้ยังดึงดูดกิจกรรมการล่าราคาจำนวนมาก ส่งผลให้ปริมาณการซื้อขายยังคงสูง แม้ว่าปริมาณการซื้อขายคู่เงินวอนเกาหลีจะต่ำกว่าตลาดดอลลาร์สหรัฐฯ บน Upbit แต่ก็ยังคงติดอันดับคู่เงินที่มีการซื้อขายรายวันสูงสุดในเกาหลีใต้ ซึ่งแสดงให้เห็นถึงความสนใจอย่างต่อเนื่อง โดยรวมแล้ว สภาพคล่องของ WLFI มุ่งเน้นไปที่ตลาดแลกเปลี่ยนขนาดใหญ่มากกว่า ส่งผลให้ราคามีระเบียบมากขึ้น ขณะที่ตลาดแลกเปลี่ยนขนาดเล็กมีการซื้อขายที่คึกคักแต่มีความผันผวนสูง

การวิเคราะห์ความแตกต่างในกลยุทธ์การเปิดตัวและโครงสร้างผู้ใช้: จากกรณี WLFI เราจะเห็นได้ว่าความแตกต่างในกลยุทธ์การเปิดตัวของการแลกเปลี่ยนต่างๆ ส่งผลอย่างมีนัยสำคัญต่อแนวโน้มราคา:

- การแท็ก "seed" ของ Binance โดยไม่มีข้อเสนอส่งเสริมการขายเพิ่มเติมใดๆ ดึงดูดฐานผู้ใช้ที่มีเหตุผลมากขึ้น ส่งผลให้ราคาเคลื่อนไหวค่อนข้างปานกลางและเป็นระเบียบ ฐานผู้ใช้ส่วนใหญ่ประกอบด้วยนักลงทุนมืออาชีพระดับโลก ซึ่งระมัดระวังโทเคนที่มีแรงจูงใจทางการเมือง ดังนั้น แม้ราคาจะเพิ่มขึ้นบ้าง แต่ WLFI ก็กลับสู่ระดับที่มีเหตุผลมากขึ้นอย่างรวดเร็ว

- Bybit เลือกใช้กลยุทธ์ Airdrop เพื่อกระตุ้นปริมาณการซื้อขาย โดยผู้ใช้ส่วนใหญ่มักเป็นนักลงทุนอนุพันธ์และผู้ที่ชื่นชอบ Airdrop กระแสของชิปฟรีที่หลั่งไหลเข้ามา ประกอบกับแนวโน้มการซื้อขายระยะสั้นของผู้ใช้ Bybit ส่งผลให้ราคาเปิดของ WLFI บน Bybit สูงเกินจริง และมีแรงขายอย่างหนัก ส่งผลให้ราคาเปิดสูงและราคาปิดต่ำ สิ่งนี้บ่งชี้ว่าฐานผู้ใช้ Bybit มีนักเก็งกำไรจำนวนมาก และกลยุทธ์ของแพลตฟอร์มนี้ช่วยเสริมสร้างบรรยากาศการซื้อขายระยะสั้นนี้

- ผู้ใช้ Upbit ส่วนใหญ่เป็นนักลงทุนรายย่อยชาวเกาหลีที่มีรูปแบบการลงทุนที่ค่อนข้างอนุรักษ์นิยมและขาดความผูกพันทางอารมณ์กับผลิตภัณฑ์ที่ไม่ใช่ของเกาหลี แม้จะมีกระแสตอบรับที่ดีทั่วโลกเกี่ยวกับ WLFI แต่นักลงทุนชาวเกาหลีก็ยังคงเก็บตัวและหลีกเลี่ยงความคลั่งไคล้ ซึ่งสะท้อนให้เห็นถึงความต้องการของตลาดในแต่ละภูมิภาค ผู้ใช้ชาวเกาหลีนิยมแนวคิดในประเทศหรือสกุลเงินหลักของโลก โดยมีความสนใจในเหรียญที่เกี่ยวข้องกับการเมืองสหรัฐฯ ค่อนข้างจำกัด นอกจากนี้ Upbit ยังขาดตลาดซื้อขายล่วงหน้าสำหรับการขายชอร์ตอาร์บิทราจ ซึ่งกำหนดให้ผู้ใช้ซื้อขายเฉพาะในสกุลเงินสปอตเท่านั้น ดังนั้น หลังจากที่ราคาบนแพลตฟอร์มอื่นๆ ลดลง ค่าเงินวอนของเกาหลีก็ลดลงเช่นกัน โดยขาดแรงสนับสนุน

- เพื่อลดความเสี่ยงจากความคลาดเคลื่อนของราคาในนาทีแรกและการจับคู่ที่ผิดปกติ LBank มักนำกลไกการป้องกันราคาก่อนตลาดเปิดและแผนการชดเชยระดับแพลตฟอร์มมาใช้เมื่อมีการเปิดตัวเหรียญใหม่ กลไกเหล่านี้จะกำหนดเกณฑ์การป้องกันสำหรับช่วงราคาเปิด ขนาดคำสั่งซื้อขาย และความผิดปกติในการจับคู่ โดยเริ่มต้นกระบวนการย้อนกลับและชดเชยทันทีที่เกิดเหตุการณ์ การผสมผสานนี้ช่วยลดความคลาดเคลื่อนของราคา (Slippage) ที่รุนแรงในเหรียญที่สร้างความเชื่อมั่นอย่าง WLFI ปรับปรุงความสามารถในการคาดการณ์ราคาตั้งแต่เนิ่นๆ และเสริมสร้างความเชื่อมั่นของนักลงทุนรายย่อยในการเข้าร่วมการเสนอขายหุ้นต่อสาธารณะครั้งแรก ด้วยเหตุนี้ "การพุ่งขึ้น" ในระยะสั้นจึงถูกควบคุมไว้บ้าง ส่งผลให้เส้นโค้งเปิดตลาดมีการควบคุมมากขึ้น และประสบการณ์การซื้อขายมีเสถียรภาพมากขึ้น

- KuCoin, MEXC, HTX และแพลตฟอร์มอื่นๆ ดึงดูดนักลงทุนรายย่อยและนักลงทุนเก็งกำไรจากต่างประเทศจำนวนมาก ซึ่งมีความอ่อนไหวต่อแนวคิดใหม่ๆ เป็นอย่างมาก โดยเฉพาะอย่างยิ่งชุมชนของ KuCoin ที่มีความสามารถในการเก็งกำไรระยะสั้น ยินดีที่จะซื้อในราคาต่ำและผลักดันราคาให้สูงขึ้น นี่คือเหตุผลที่ราคา WLFI ที่ใช้ KuCoin เพิ่มขึ้นเกือบ 200% อย่างไรก็ตาม เนื่องจากเงินทุนประเภทนี้เข้าและออกได้อย่างรวดเร็ว พวกเขาจึงขายออกอย่างรวดเร็วหลังจากได้กำไร ทำให้ราคาลดลง กลยุทธ์การเปิดตัวของแพลตฟอร์มเหล่านี้โดยพื้นฐานแล้วคือการหว่านแหให้กว้างเพื่อรองรับตลาด โดยขาดมาตรการควบคุมความเสี่ยงเพิ่มเติม ประสิทธิภาพของโทเค็นใหม่นั้นขับเคลื่อนโดยอารมณ์ของตลาดล้วนๆ ส่งผลให้เกิดความผันผวนอย่างรุนแรง

โดยรวมแล้ว ประสิทธิภาพของ WLFI ในตลาดแลกเปลี่ยนต่างๆ ถือเป็น "คำตอบที่แตกต่างกันสำหรับคำถามเดียวกัน" อย่างไรก็ตาม โครงการเดียวกันกลับแสดงให้เห็นถึงประสิทธิภาพทางการตลาดที่แตกต่างกันอย่างมากในแพลตฟอร์มต่างๆ เนื่องจากลักษณะประชากรผู้ใช้ที่แตกต่างกัน (ตามเหตุผลเทียบกับการเก็งกำไร ในประเทศเทียบกับต่างประเทศ) และกลยุทธ์สนับสนุน (เช่น มีการนำ Airdrop มาใช้หรือไม่ และมีการเตือนความเสี่ยงหรือไม่) แพลตฟอร์มบางแห่งมีมูลค่า WLFI เพิ่มขึ้นเป็นสองเท่า ในขณะที่แพลตฟอร์มอื่นๆ แทบไม่มีการเปลี่ยนแปลงและยังคงลดลงอย่างต่อเนื่อง สิ่งนี้แสดงให้เห็นอย่างชัดเจนว่าระบบนิเวศของตลาดแลกเปลี่ยนมีส่วนกำหนดชะตากรรมของการซื้อขายเหรียญใหม่อย่างไร ตลาดแลกเปลี่ยนทำหน้าที่เป็นทั้งสถานที่ออกเหรียญและผู้ค้นพบราคาสำหรับเหรียญใหม่ และ "ผู้ชม" ที่แตกต่างกันจะกำหนดทิศทางของประสิทธิภาพ

สรุป: ข้อมูลเชิงลึกเกี่ยวกับ ICO ข้ามแพลตฟอร์ม

จากกรณีของ WLFI เราสามารถสรุปรูปแบบทั่วไปบางประการในประสิทธิภาพข้ามแพลตฟอร์มของเหรียญใหม่ได้:

- ฐานผู้ใช้เป็นตัวกำหนดความเข้มข้นของกระแส: แพลตฟอร์มที่สนับสนุนการเก็งกำไร (เช่น LBank, MEXC และ Gate) มักจะสร้างผลกำไรที่เกินจริงในเหรียญที่อิงตามอารมณ์ความรู้สึก แต่ก็อาจเผชิญกับแรงขายที่มากขึ้นในเหรียญที่อิงตามปัจจัยพื้นฐาน ผู้ใช้ที่อนุรักษ์นิยมและมีเหตุผล (เช่น Upbit และผู้ใช้ Binance บางราย) ไม่ค่อยสนใจเหรียญที่อิงตามธีม และค่อนข้างชอบเหรียญที่อิงตามมูลค่า

- การลงรายการแบบซิงโครนัสช่วยลดช่องว่างราคา: เมื่อตลาดแลกเปลี่ยนหลายแห่งลงรายการเหรียญใหม่พร้อมกัน การค้นพบราคาจะรวดเร็วขึ้น และการเก็งกำไร (arbitrage) จะช่วยลดความแตกต่างของราคาระหว่างแพลตฟอร์มต่างๆ ได้อย่างรวดเร็ว ความแตกต่างของประสิทธิภาพระหว่างตลาดแลกเปลี่ยนจะสะท้อนให้เห็นได้จากความผันผวนและรายละเอียดต่างๆ มากกว่าแนวโน้มราคา

- กลยุทธ์แพลตฟอร์มมีอิทธิพลต่อแนวโน้มระยะสั้น: กลยุทธ์ที่ใช้โดยตลาดแลกเปลี่ยน (เช่น การแจกเหรียญแบบ Airdrop การแข่งขันซื้อขาย และการรับประกันผลตอบแทนการซื้อขาย) สามารถมีอิทธิพลต่ออุปสงค์และอุปทานในช่วงเริ่มต้นของการจดทะเบียนเหรียญใหม่ ตัวอย่างเช่น การแจกเหรียญแบบ Airdrop เพิ่มแรงขาย การแข่งขันซื้อขายกระตุ้นปริมาณการซื้อขายและเพิ่มความผันผวน และการรับประกันผลตอบแทนการซื้อขายสามารถลดความกระตือรือร้นในการไล่ตามราคาที่สูงขึ้นอย่างมั่วซั่ว ปัจจัยเหล่านี้สะท้อนให้เห็นในกราฟเส้น K วันแรก

- เครื่องมือสัญญาช่วยเร่งการฟื้นตัวของราคา: แพลตฟอร์มที่ให้บริการสัญญาซื้อขายล่วงหน้า/สัญญาซื้อขายแบบถาวรของเหรียญมักจะเห็นราคาสปอตกลับสู่ระดับปกติได้เร็วกว่า เนื่องจากกลไกการขายชอร์ตช่วยให้ฟองสบู่ราคาแตกได้เร็วกว่า เห็นได้ชัดเจนเป็นพิเศษหลังจากราคาเหรียญพุ่งสูงขึ้น ซึ่งในกรณีที่มีการขายชอร์ต แนวโน้มขาขึ้นมีแนวโน้มที่จะถึงจุดสูงสุดเร็วกว่า

- ตลาดระดับภูมิภาคมีจังหวะของตัวเอง: แม้ว่าตลาดแลกเปลี่ยนในประเทศ (เช่น Upbit) จะจดทะเบียนเหรียญทั่วโลก แต่ก็ยังคงสะท้อนรูปแบบการตอบสนองที่เป็นเอกลักษณ์ของนักลงทุนในประเทศ เหรียญที่ถูกโปรโมตในตลาดต่างประเทศอาจไม่ได้รับความนิยมในตลาดบ้านเกิดของตน และในทางกลับกัน สิ่งนี้เตือนให้เราใส่ใจถึงผลกระทบของสภาพแวดล้อมทางการตลาดที่ตลาดแลกเปลี่ยนดำเนินการอยู่ต่อประสิทธิภาพของเหรียญใหม่

กล่าวโดยสรุป ความแตกต่างของประสิทธิภาพของโทเคนใหม่ระหว่างตลาดแลกเปลี่ยนนั้นเกิดจากปัจจัยหลายประการร่วมกัน ได้แก่ องค์ประกอบของนักลงทุนและระบบแพลตฟอร์ม โทเคนใหม่เดียวกันอาจมีผลลัพธ์ที่แตกต่างกันอย่างมากขึ้นอยู่กับสถานที่ซื้อขาย แม้ว่าการเสนอขายพร้อมกันในหลายแพลตฟอร์มจะกลายเป็นเทรนด์สำหรับนักพัฒนาโครงการ แต่การประสานจังหวะการเปิดตัวและการใช้ประโยชน์จากจุดแข็งของแต่ละแพลตฟอร์มถือเป็นทักษะอย่างหนึ่ง สำหรับนักลงทุน การเข้าใจความแตกต่างเหล่านี้จะช่วยให้พวกเขาเลือกเวลาและสถานที่ที่เหมาะสมในการเข้าร่วมตลาดแลกเปลี่ยนที่พวกเขาซื้อและตลาดแลกเปลี่ยนที่พวกเขาขายสามารถส่งผลกระทบต่อผลตอบแทนขั้นสุดท้ายได้ นี่คือความสำคัญของการเปรียบเทียบข้ามแพลตฟอร์มแบบเจาะลึกของเรา

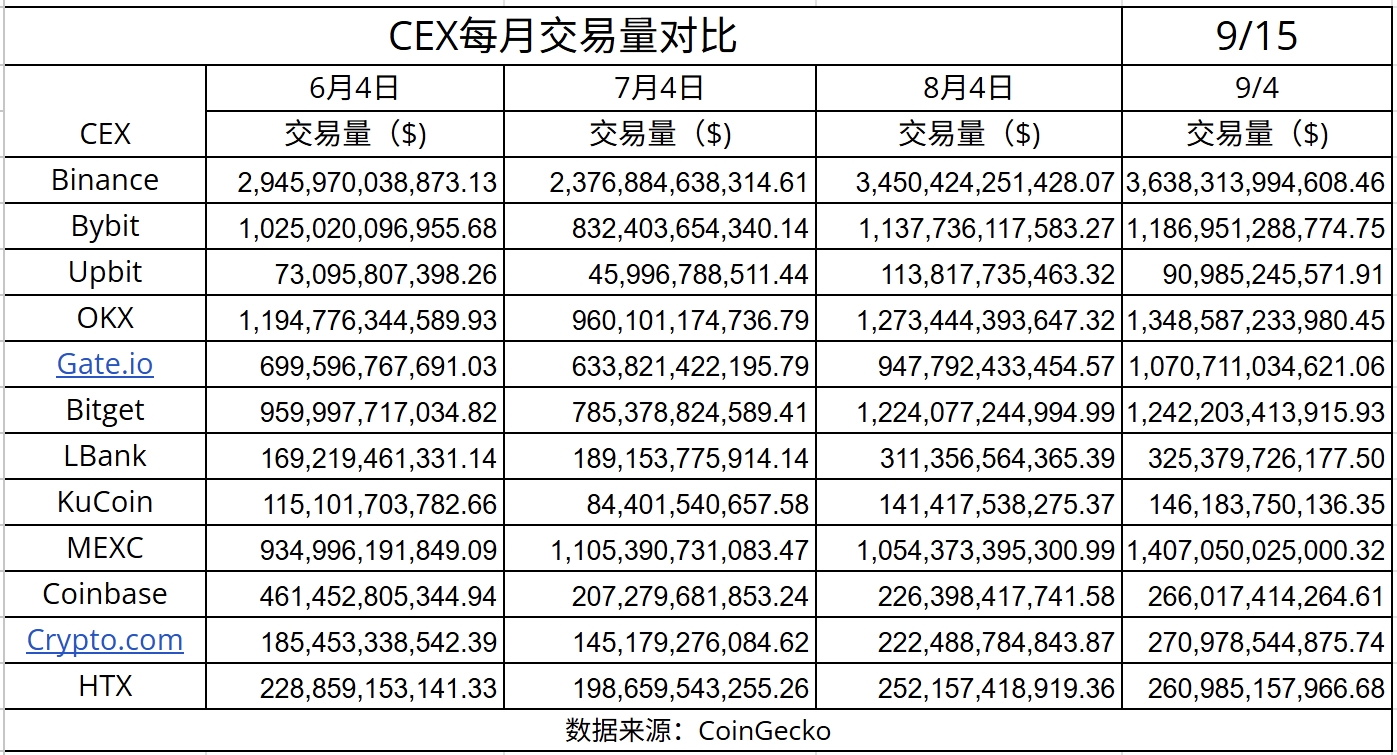

การเปรียบเทียบข้อมูลสัญญา

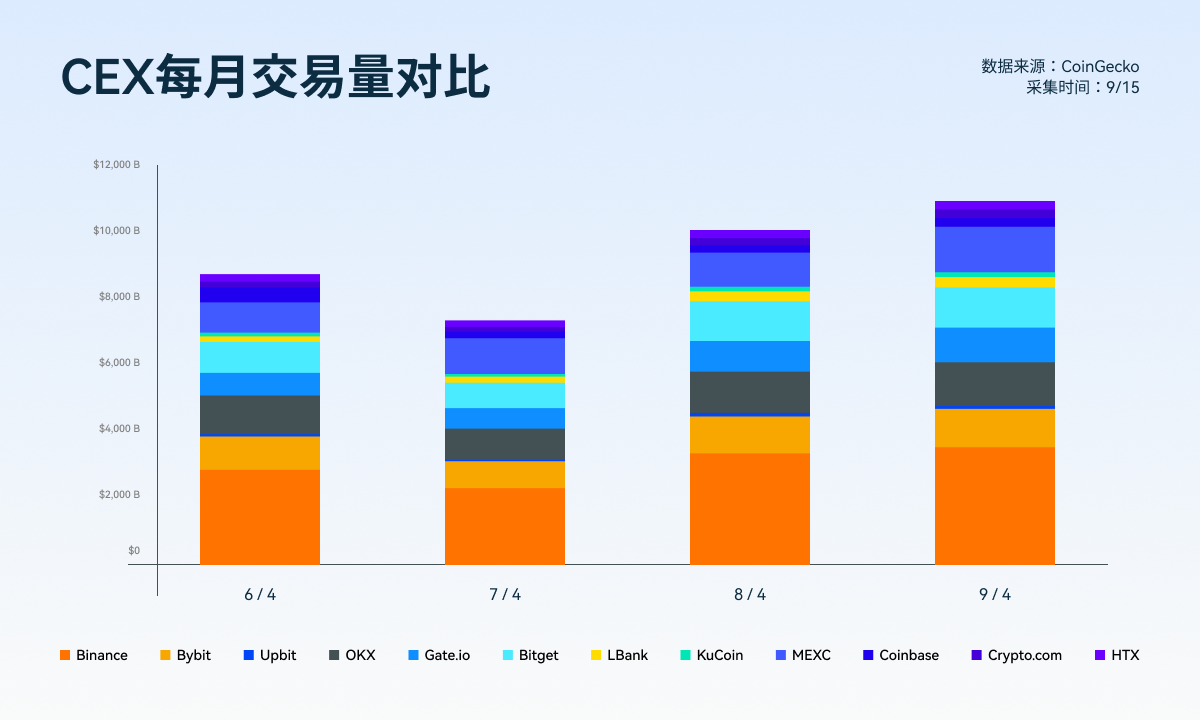

แม้ว่าตลาดซื้อขายล่วงหน้าสำหรับเหรียญใหม่จะดูน่าสนใจ แต่การแข่งขันและการเปลี่ยนแปลงในตลาดซื้อขายล่วงหน้าก็สะท้อนถึงลำดับความสำคัญเชิงกลยุทธ์ของตลาดแลกเปลี่ยนได้ดีกว่า ในเดือนสิงหาคม พ.ศ. 2568 ขณะที่ตลาดฟื้นตัว ปริมาณการซื้อขายตราสารอนุพันธ์ก็มีความแตกต่างกันอย่างมีนัยสำคัญในตลาดแลกเปลี่ยนหลักๆ เราใช้ตัวชี้วัดในตาราง "การเปรียบเทียบข้อมูลตลาดแลกเปลี่ยน" เพื่อวิเคราะห์การซื้อขายสัญญาซื้อขายล่วงหน้าบนแพลตฟอร์มสิบอันดับแรก โดยให้ข้อมูลเชิงลึกเกี่ยวกับภูมิทัศน์ที่เปลี่ยนแปลงไป ตั้งแต่ปริมาณการซื้อขาย แนวโน้มการเติบโต ไปจนถึงความครอบคลุมของสกุลเงิน

ปริมาณการซื้อขายรวมและส่วนแบ่งอนุพันธ์

ก่อนอื่น มาดูปริมาณการซื้อขายโดยรวมและสัดส่วนการซื้อขายตราสารอนุพันธ์กันก่อน จากข้อมูลปริมาณการซื้อขาย 24 ชั่วโมงของ Coingecko ในช่วงต้นเดือนกันยายน 2568 การเปรียบเทียบการซื้อขายแบบ Spot และแบบ Derivative บนแพลตฟอร์มต่างๆ มีดังนี้ (สัดส่วนของการซื้อขายตราสารอนุพันธ์ในปริมาณรวมอยู่ในวงเล็บ):

- Binance: ปริมาณการซื้อขายแบบ Spot อยู่ที่ประมาณ 735.6 พันล้านดอลลาร์สหรัฐ และปริมาณการซื้อขายอนุพันธ์ดอลลาร์สหรัฐอยู่ที่ประมาณ 2.90 ล้านล้านดอลลาร์สหรัฐ รวมเป็น 3.64 ล้านล้านดอลลาร์สหรัฐต่อ 24 ชั่วโมง โดยอนุพันธ์คิดเป็นประมาณ 80% ในฐานะผู้นำอุตสาหกรรม ปริมาณการซื้อขายฟิวเจอร์สของ Binance สูงกว่ามาก ประมาณสี่เท่าของการซื้อขายแบบ Spot

- Bybit: ปริมาณการซื้อขายแบบ Spot อยู่ที่ประมาณ 126.9 พันล้านสัญญา และปริมาณการซื้อขายตราสารอนุพันธ์อยู่ที่ประมาณ 1.06 ล้านล้านสัญญา รวมเป็น 1.187 ล้านล้านสัญญา โดยตราสารอนุพันธ์คิดเป็นสัดส่วนประมาณ 89% นับตั้งแต่ก่อตั้ง Bybit ได้วางตำแหน่งตัวเองเป็นผู้เชี่ยวชาญด้านการซื้อขายสัญญา โดยมีปริมาณการซื้อขายสัญญาสูงกว่าตลาดซื้อขายแบบ Spot ชั้นนำเกือบเก้าเท่า

- OKX: การซื้อขายแบบ Spot มีมูลค่าประมาณ 114,000 ล้านหยวน อนุพันธ์มีมูลค่าประมาณ 1.234 ล้านล้านหยวน รวมเป็น 1.348 ล้านล้านหยวน โดยอนุพันธ์คิดเป็นประมาณ 92%

- เกต: การซื้อขายแบบ Spot มีมูลค่าประมาณ 129.2 พันล้าน อนุพันธ์มีมูลค่าประมาณ 941.5 พันล้าน รวมเป็น 1.0708 ล้านล้าน โดยอนุพันธ์มีสัดส่วนประมาณ 88%

- Bitget: การซื้อขายแบบ Spot มีมูลค่าประมาณ 131,600 ล้านหยวน อนุพันธ์มีมูลค่าประมาณ 1.1106 ล้านล้านหยวน รวมเป็น 1.2422 ล้านล้านหยวน โดยอนุพันธ์คิดเป็นประมาณ 89%

- MEXC: การซื้อขายแบบ Spot มีมูลค่าประมาณ 128.5 พันล้านหยวน อนุพันธ์มีมูลค่าประมาณ 1.2785 ล้านล้านหยวน รวมเป็น 1.4070 ล้านล้านหยวน โดยอนุพันธ์คิดเป็นประมาณ 90.8%

- LBank: ปริมาณการซื้อขายแบบ Spot อยู่ที่ประมาณ 108.4 พันล้านบาท และปริมาณการซื้อขายตราสารอนุพันธ์อยู่ที่ประมาณ 216.9 พันล้านบาท รวมเป็นมูลค่า 325.3 พันล้านบาท การซื้อขายตราสารอนุพันธ์คิดเป็นสัดส่วนประมาณ 66.7% ปริมาณการซื้อขายตราสารอนุพันธ์ของ LBank คิดเป็นสัดส่วนที่ค่อนข้างต่ำในกลุ่มตัวอย่าง โดยอยู่ที่ประมาณสองในสามเท่านั้น

- HTX (Huobi): ปริมาณการซื้อขายแบบ Spot อยู่ที่ประมาณ 107.3 พันล้าน และปริมาณการซื้อขายตราสารอนุพันธ์อยู่ที่ประมาณ 153.6 พันล้าน รวมเป็น 260.9 พันล้าน การซื้อขายตราสารอนุพันธ์คิดเป็นประมาณ 58.8% โดย HTX มีปริมาณการซื้อขายตราสารอนุพันธ์ต่ำที่สุดในการเปรียบเทียบนี้ ซึ่งน้อยกว่า 60%

- KuCoin: ปริมาณการซื้อขายแบบ Spot อยู่ที่ประมาณ 53.7 พันล้านหยวน และปริมาณการซื้อขายตราสารอนุพันธ์อยู่ที่ประมาณ 92.4 พันล้านหยวน รวมเป็นมูลค่า 146.2 พันล้านหยวน ตราสารอนุพันธ์คิดเป็นเพียง 63% ของทั้งหมด พอร์ตโฟลิโอตราสารอนุพันธ์ของ KuCoin ต่ำกว่าแพลตฟอร์มที่กล่าวถึงข้างต้นอย่างมาก แสดงให้เห็นว่าผู้ใช้ KuCoin ยังคงมุ่งเน้นไปที่การซื้อขายแบบ Spot เป็นหลัก ขณะที่การซื้อขายสัญญาซื้อขายล่วงหน้ายังคงตามหลังอยู่ แม้ว่า KuCoin จะมีสัญญาแบบ Perpetual ก็ตาม แต่ความหลากหลายและความลึกของสัญญาอาจไม่สามารถเทียบเคียงได้กับแพลตฟอร์มชั้นนำ และจำเป็นต้องปรับปรุงความเหนียวแน่นของผู้ใช้ในการนำเสนอตราสารอนุพันธ์

- Upbit: ปริมาณการซื้อขายสปอตอยู่ที่ประมาณ 9.1 พันล้านเหรียญสหรัฐ โดยไม่มีการซื้อขายอนุพันธ์

การเปรียบเทียบข้างต้นแสดงให้เห็นว่า ยกเว้นแพลตฟอร์มเพียงไม่กี่แห่ง (KuCoin, LBank และ Upbit) อนุพันธ์ครองโครงสร้างปริมาณการซื้อขายของตลาดแลกเปลี่ยนส่วนใหญ่ โดยเฉพาะอย่างยิ่งในแพลตฟอร์มเกิดใหม่หรือแพลตฟอร์มระดับรองอย่าง OKX, Bybit, Bitget, Gate และ MEXC ซึ่งสัญญาซื้อขายล่วงหน้า/สวอปแบบ Perpetual คิดเป็น 85-90% หรือมากกว่านั้นของปริมาณการซื้อขายทั้งหมด ซึ่งแสดงให้เห็นถึงความสำเร็จในการขับเคลื่อนขนาดแพลตฟอร์มผ่านผลิตภัณฑ์สัญญา ปัจจัยนี้เกี่ยวข้องกับความต้องการของผู้ใช้และกลยุทธ์ของแพลตฟอร์ม เทรดเดอร์รุ่นใหม่ต้องการเลเวอเรจสูงและความผันผวนสูง และแพลตฟอร์มเหล่านี้ยินดีที่จะนำเสนอสินทรัพย์สัญญาที่หลากหลายเพื่อตอบสนองความต้องการนี้ ขณะเดียวกัน แม้ว่า Binance จะมีฐานการซื้อขายแบบ Spot จำนวนมาก แต่ปริมาณการซื้อขายอนุพันธ์ยังคงสูงกว่าปริมาณการซื้อขายแบบ Spot เกือบสี่เท่า หรือคิดเป็น 80% ของปริมาณการซื้อขายทั้งหมด แสดงให้เห็นว่าแม้แต่แพลตฟอร์มชั้นนำก็ยังต้องพึ่งพาตลาด Futures อย่างมาก

KuCoin, LBank และ HTX กำลังอยู่ในช่วงเปลี่ยนผ่าน โดยธุรกิจอนุพันธ์ของพวกเขายังคงตามหลังคู่แข่งในตลาดซื้อขายแบบสปอตอยู่มาก คิดเป็นสัดส่วนประมาณ 60% ซึ่งอาจสะท้อนถึงการเริ่มต้นธุรกิจซื้อขายสัญญาที่ล่าช้า (เช่น LBank เพิ่งเปิดตัวสัญญาซื้อขายล่วงหน้าเมื่อไม่นานมานี้) ฐานผู้ใช้ส่วนใหญ่ถูกครอบงำโดยนักลงทุนที่ระมัดระวัง (เช่น ผู้ใช้เดิมของ HTX คุ้นเคยกับการซื้อขายแบบสปอต) หรือการขาดผลิตภัณฑ์ฟิวเจอร์สที่สามารถแข่งขันได้ (เช่น ความลึกและความหลากหลายของตลาดฟิวเจอร์สของ KuCoin ยังไม่พัฒนาอย่างเต็มที่) เมื่ออุตสาหกรรมพัฒนา แพลตฟอร์มเหล่านี้ที่มีส่วนแบ่งตลาดค่อนข้างต่ำมีแนวโน้มที่จะมุ่งเน้นไปที่การขยายส่วนแบ่งตลาดอนุพันธ์ หากต้องการเพิ่มปริมาณการซื้อขายรวม

แนวโน้มปริมาณการซื้อขายสัญญาและการเปลี่ยนแปลงส่วนแบ่งการตลาด

เพื่อสังเกตแนวโน้มปริมาณการซื้อขาย เราได้เปรียบเทียบข้อมูลจากต้นเดือนมิถุนายนและต้นเดือนกันยายน 2568 และคำนวณอัตราการเปลี่ยนแปลงรายไตรมาสของปริมาณการซื้อขายรวมของแต่ละตลาดหลักทรัพย์ ซึ่งสามารถเผยให้เห็นว่าแพลตฟอร์มใดมีการเติบโตอย่างรวดเร็วในช่วงไตรมาสที่ผ่านมา และแพลตฟอร์มใดที่ค่อนข้างซบเซา:

- LBank: ปริมาณการซื้อขายรายไตรมาสเพิ่มขึ้นอย่างน่าตกใจที่ +92.3% ซึ่งเป็นการเติบโตที่เร็วที่สุดในกลุ่มตัวอย่าง การเติบโตที่น่าประทับใจนี้ชี้ให้เห็นว่า LBank ได้ดำเนินกลยุทธ์เชิงรุกเพื่อขยายธุรกิจฟิวเจอร์สในไตรมาสที่ 3 ซึ่งอาจเป็นเพราะการเปิดตัวสัญญาฟิวเจอร์สสำหรับโทเคนยอดนิยมอย่างแข็งขัน และการดำเนินโครงการจูงใจตามสัญญา ซึ่งนำไปสู่ปริมาณการซื้อขายที่พุ่งสูงขึ้น นอกจากนี้ โทเคนขนาดเล็กจำนวนมากยังมีกิจกรรมการซื้อขายที่แข็งแกร่งในไตรมาสที่ 3 โดย LBank เป็นผู้นำในการจดทะเบียนโทเคนใหม่ ปริมาณการซื้อขายที่เพิ่มขึ้นของโทเคนใหม่เหล่านี้ยังส่งผลต่อปริมาณการซื้อขายโดยรวมที่เพิ่มขึ้นอีกด้วย

- Gate: ปริมาณการซื้อขายรายไตรมาสเพิ่มขึ้นประมาณ 53.0% ในฐานะตลาดแลกเปลี่ยนทางเลือก (alt-exchange) ที่มีมายาวนาน Gate ได้สร้างสถิติใหม่ในด้านปริมาณการซื้อขายในไตรมาสที่ 3 โดยการเติบโตส่วนใหญ่มาจากอนุพันธ์ (อนุพันธ์เพิ่มขึ้น 62% เมื่อเทียบเป็นรายไตรมาส) การเติบโตนี้เป็นผลมาจากการเปิดตัวสัญญาซื้อขายแบบถาวร (perpetual contract) ของเหรียญใหม่ๆ จำนวนมากอย่างรวดเร็วของ Gate

- MEXC: เติบโตรายไตรมาสประมาณ +50.5% MEXC ยังคงเติบโตอย่างรวดเร็วในไตรมาสที่ 3 ตอกย้ำสถานะ "ม้ามืด" ภาคธุรกิจอนุพันธ์มีการเติบโตอย่างมีนัยสำคัญ ส่งผลให้มีปริมาณการซื้อขายอนุพันธ์ใกล้เคียงกับ OKX

- Bitget: เติบโตรายไตรมาสประมาณ +29.4% Bitget ยังคงเติบโตอย่างต่อเนื่อง

- KuCoin: เติบโตประมาณ 27.0% ในไตรมาสนี้ ปริมาณการซื้อขายรวมของ KuCoin เติบโตเพิ่มขึ้นส่วนใหญ่จากการเพิ่มขึ้นของการซื้อขายแบบ Spot (การซื้อขายแบบ Spot พุ่งสูงขึ้นเนื่องจากมีการจดทะเบียนเหรียญใหม่จำนวนมากในไตรมาสที่ 3) ส่วนอนุพันธ์ก็มีพัฒนาการที่ดีขึ้นบ้างเช่นกัน แต่ปริมาณการซื้อขายยังอยู่ในระดับปานกลาง

- Upbit: การเติบโตรายไตรมาสประมาณ +24.5% (เฉพาะการซื้อขายแบบ Spot) Upbit ได้รับประโยชน์จากการฟื้นตัวของตลาดโดยรวมในไตรมาสที่ 3 และเงินทุนไหลเข้าจากเกาหลีใต้ ซึ่งนำไปสู่ปริมาณการซื้อขายที่เพิ่มขึ้นเกือบสูงสุดในรอบเกือบไตรมาส อัตราการเติบโตนี้ใกล้เคียงกับ Binance ซึ่งบ่งชี้ว่า Upbit เป็นไปตามตลาดโดยรวมเป็นส่วนใหญ่และไม่ได้มีประสิทธิภาพที่โดดเด่นเป็นพิเศษ

- Binance: การเติบโตรายไตรมาสอยู่ที่ประมาณ 23.5% ในฐานะแพลตฟอร์มแลกเปลี่ยนที่มีฐานใหญ่ที่สุด การเติบโต 23% ของ Binance เมื่อเทียบกับไตรมาสก่อนหน้านั้นถือว่าน่าประทับใจ สาเหตุหลักมาจากความเชื่อมั่นของตลาดที่ฟื้นตัวในไตรมาสที่ 3 ซึ่งพบว่าทั้งคริปโทเคอร์เรนซีชั้นนำและคริปโทเคอร์เรนซีขนาดเล็กบางรายการมีปริมาณการซื้อขายเติบโตอย่างมีนัยสำคัญบน Binance Binance ไม่ได้มีการปรับเปลี่ยนกลยุทธ์ที่สำคัญใดๆ และถึงขั้นลดผลิตภัณฑ์ความเสี่ยงสูงบางรายการลงภายใต้แรงกดดันจากกฎระเบียบของสหรัฐอเมริกา ดังนั้น การเติบโตโดยรวมของ Binance จึงสะท้อนถึงค่าเฉลี่ยของตลาดโดยรวม ในแง่ของส่วนแบ่งตลาด Binance พบว่ามีส่วนแบ่งตลาดลดลงเล็กน้อย (เนื่องจากการเติบโตของแพลตฟอร์มแลกเปลี่ยนขนาดกลางที่สูงขึ้น) แต่ยังคงรักษาตำแหน่งผู้นำไว้ได้อย่างมั่นคง

- Bybit: การเติบโตรายไตรมาสอยู่ที่ประมาณ +15.8% การเติบโตของ Bybit ต่ำกว่าค่าเฉลี่ยของอุตสาหกรรม ซึ่งอาจเกิดจากหลายปัจจัย: ประการแรก Binance และแพลตฟอร์มอื่นๆ สูญเสียผู้ใช้บางส่วน (เช่น ผู้ใช้ออกจาก Binance หลังจากถูกแบนในระดับภูมิภาค) ประการที่สอง กิจกรรมในไตรมาสที่ 3 ของ Bybit อยู่ในระดับปานกลาง แม้จะมีจำนวนเหรียญใหม่จำนวนมาก แต่การมีส่วนร่วมต่อปริมาณการซื้อขายกลับมีจำกัด และประการที่สาม ส่วนแบ่งตลาดอนุพันธ์ถูกกัดกร่อนโดยผู้เล่นหน้าใหม่ เช่น Bitget และ MEXC การเติบโต 15.8% นี้ทำให้ Bybit มีความเสี่ยงที่จะถูก Bitget แซงหน้าหรือถูกแซงหน้าในการจัดอันดับ ส่งผลให้ส่วนแบ่งตลาดลดลงเล็กน้อย นี่เป็นสัญญาณเตือนสำหรับ Bybit ซึ่งครั้งหนึ่งเคยเป็นแพลตฟอร์มซื้อขายสัญญาที่ใหญ่เป็นอันดับสอง Bybit จำเป็นต้องหันกลับมามุ่งเน้นไปที่ผลิตภัณฑ์และการตลาดเพื่อฟื้นตัวอย่างรวดเร็ว

- HTX: เติบโตประมาณ +14.0% ในไตรมาสนี้ HTX ก็มีการเติบโตในระดับปานกลางเช่นกัน ท่ามกลางความท้าทายทั้งภายในและภายนอก ฐานผู้ใช้ของ Huobi ยังคงประสบปัญหาในการขยายตัวอย่างมีนัยสำคัญ โดยปริมาณการซื้อขายที่เพิ่มขึ้นส่วนใหญ่มาจากกิจกรรมที่เพิ่มขึ้นเล็กน้อยในกลุ่มผู้ใช้เดิม อัตราการเติบโต 14% นี้ยิ่งทำให้ HTX ตกอันดับไป ส่งผลให้ส่วนแบ่งตลาดลดลงอย่างต่อเนื่อง

- OKX: การเติบโตรายไตรมาสอยู่ที่ประมาณ 12.9% เท่านั้น การเติบโตของ OKX ถือว่าช้าที่สุดและแทบจะหยุดนิ่ง ซึ่งถือเป็นเรื่องที่น่าประหลาดใจเมื่อพิจารณาจากการขยายธุรกิจไปยังต่างประเทศและการเปิดตัวผลิตภัณฑ์ใหม่เมื่อเร็วๆ นี้ อย่างไรก็ตาม ข้อมูลแสดงให้เห็นว่าการเติบโตของปริมาณการซื้อขายนั้นช้ากว่าคู่แข่งมาก ซึ่งอาจเป็นเพราะฐานที่สูงของ OKX ทำให้การเติบโตแบบค่อยเป็นค่อยไปทำได้ยาก นอกจากนี้ยังอาจสะท้อนถึงการเติบโตของผู้ใช้งานที่ชะลอตัวลง โดยเฉพาะอย่างยิ่งจากการพลาดโอกาสในตลาด altcoin และตลาดอนุพันธ์ที่กำลังเติบโต

แนวโน้มข้างต้นบ่งชี้ว่าแพลตฟอร์มที่มีส่วนแบ่งตลาดสูงสุดในไตรมาสที่ 3 คือแพลตฟอร์มขนาดกลาง เช่น LBank, Gate, MEXC และ Bitget แพลตฟอร์มเหล่านี้ขยายตัวในอัตราที่สูงกว่า 50% หรือเกือบสองเท่า ทำให้ครองส่วนแบ่งตลาดที่ใหญ่กว่าของปริมาณการซื้อขายทั้งหมด ในขณะเดียวกัน แพลตฟอร์มแลกเปลี่ยนขนาดใหญ่แบบดั้งเดิม เช่น Binance, OKX, Huobi และ Bybit กลับล้าหลังและสูญเสียส่วนแบ่งตลาดไป คาดว่าน่าจะมาจากการที่ส่วนแบ่งตลาดในไตรมาสที่ 3 มุ่งเน้นไปที่การเก็งกำไรเหรียญขนาดเล็กและตราสารอนุพันธ์ ซึ่งเป็นตลาดที่แพลตฟอร์มระดับรองและระดับสามมีความโดดเด่น ในทางกลับกัน เนื่องจากการปฏิบัติตามข้อกำหนดและข้อจำกัดเชิงกลยุทธ์ แพลตฟอร์มแลกเปลี่ยนขนาดใหญ่จึงไม่สามารถเจาะลึกเข้าไปในภาคส่วนที่มีความเสี่ยงสูงและผลตอบแทนสูงได้มากนัก ส่งผลให้การเติบโตมีจำกัด การเปลี่ยนแปลงของส่วนแบ่งตลาดนี้จะคงตัวในระยะยาวหรือไม่นั้น ขึ้นอยู่กับประสิทธิภาพของแต่ละแพลตฟอร์มเมื่อตลาดกระทิงเริ่มต้นขึ้นอย่างเต็มที่ อย่างไรก็ตาม ในตลาดที่มีความผันผวน แพลตฟอร์มขนาดเล็กและมีความยืดหยุ่นได้แสดงให้เห็นถึงแรงผลักดันที่มากขึ้น

ความแตกต่างในโครงสร้างปริมาณการซื้อขายและการครอบคลุมสกุลเงิน

นอกจากอัตราส่วนราคาต่อสัญญาแล้ว โครงสร้างปริมาณการซื้อขายยังสามารถเปรียบเทียบได้โดยอิงตามโครงสร้างภายในของสัญญา เช่น อัตราส่วนของสัญญาแบบถาวรต่อสัญญาส่งมอบ อัตราส่วนของสัญญาหลักและสัญญาอัลต์คอยน์ และจำนวนสินทรัพย์อ้างอิง ปัจจัยเหล่านี้สะท้อนถึงจุดเน้นและความลึกของการซื้อขายสัญญาของตลาดแลกเปลี่ยน

- เมื่อพิจารณาสวอปแบบถาวรเทียบกับฟิวเจอร์สส่งมอบ พบว่าเกือบทุกแพลตฟอร์มที่กล่าวถึงนำเสนอสวอปแบบถาวรเป็นตัวเลือกหลัก ซึ่งคิดเป็นปริมาณการซื้อขายส่วนใหญ่ ฟิวเจอร์สส่งมอบ (สัญญาแบบมีกำหนดระยะเวลา) มีให้บริการเฉพาะในแพลตฟอร์มบริการเต็มรูปแบบเพียงไม่กี่แห่ง เช่น Binance และ OKX และถึงแม้ว่าจะครองส่วนแบ่งตลาดที่สำคัญ แต่ก็กำลังถูกมองว่าเป็นส่วนน้อยเมื่อเทียบกับสวอปแบบถาวร ดังนั้น เราจึงสามารถมุ่งเน้นไปที่การเปรียบเทียบสวอปแบบถาวรได้

- เหรียญกระแสหลัก เทียบกับ Altcoin: ปริมาณสัญญาซื้อขายในตลาดแลกเปลี่ยนชั้นนำอย่าง Binance และ OKX ยังคงกระจุกตัวอยู่ในเหรียญกระแสหลักอย่าง BTC และ ETH ยกตัวอย่างเช่น การสวอปแบบ perpetual BTC/USDT และ ETH/USDT บน Binance Futures น่าจะคิดเป็นสัดส่วนมากกว่า 50% ของปริมาณการซื้อขายทั้งหมด ดังนั้น แม้ว่าสัญญาซื้อขายเหรียญขนาดเล็กจะมีผลิตภัณฑ์ที่หลากหลาย แต่ปริมาณการซื้อขายต่อหน่วยกลับมีจำกัด แพลตฟอร์มอย่าง MEXC และ Gate ซึ่งดึงดูดนักเทรดเหรียญขนาดเล็ก มีการซื้อขายสัญญาที่หลากหลายกว่าใน altcoin ที่หลากหลาย ยกตัวอย่างเช่น การสวอปแบบ perpetual บน MEXC สามารถสร้างปริมาณการซื้อขายได้หลายร้อยล้านดอลลาร์ต่อวัน แม้ว่าจะไม่ได้จดทะเบียนใน Binance ก็ตาม บน Gate การสวอปแบบ perpetual สำหรับเหรียญที่มีมูลค่าตลาดค่อนข้างต่ำอย่าง PEPE เคยเป็นผู้นำตลาด สิ่งนี้แสดงให้เห็นว่าแพลตฟอร์มชั้นนำประสบความสำเร็จด้วยการใช้ประโยชน์จากความเชี่ยวชาญในเหรียญหลัก ในขณะที่แพลตฟอร์มระดับรองมักจะอาศัยความเชี่ยวชาญในเหรียญขนาดเล็ก

- จำนวนสัญญา: ปัจจุบัน Binance เสนอสัญญาแบบ perpetual ที่มีมาร์จิ้น USDT มากกว่า 150 สัญญา และสัญญาแบบ coin-margined อีกนับสิบสัญญา OKX เสนอสัญญาประมาณ 200 สัญญา รวมถึง DeFi และโครงการยอดนิยมมากมาย Bybit เสนอสัญญามากกว่า 150 สัญญา ในทางกลับกัน MEXC อ้างว่าเสนอสัญญาแบบ perpetual มากกว่า 250 สัญญา ครอบคลุม altcoin เกือบทั้งหมดที่จดทะเบียนในตลาดหลักทรัพย์ Gate เสนอสัญญาประมาณ 200 สัญญา KuCoin เสนอสัญญาค่อนข้างจำกัด เพียงกว่า 100 สัญญา สัญญาของ LBank เสนอสัญญาจำกัดมาก น่าจะครอบคลุมเพียงไม่กี่สิบเหรียญหลักและ altcoin ยอดนิยมบางเหรียญ Upbit ไม่มีสัญญา ความแตกต่างในความหลากหลายของผลิตภัณฑ์นี้อธิบายได้ว่า MEXC และ Gate มุ่งหวังที่จะดึงดูดผู้ใช้ จึงได้เพิ่มสัญญาจำนวนมากสำหรับเหรียญขนาดเล็กเพื่อเสนอให้กับนักเก็งกำไร Binance ระมัดระวังมากขึ้นกับสัญญาเหรียญขนาดเล็ก โดยจำกัดจำนวนสัญญาให้เหลือเพียงจำนวนจำกัด Bitget และ Bybit เป็นตัวเลือกตรงกลาง โดยเสนอสัญญาเหรียญใหม่ๆ ให้เลือกมากมายแต่มีการคัดเลือกมาเป็นพิเศษ (ตัวอย่างเช่น Bitget จะเลือกสัญญาตามความนิยม แต่ก็อาจไม่เสนอให้ครบถ้วนเท่ากับ MEXC)

- เครื่องมือและคุณสมบัติการซื้อขาย: นอกเหนือจากปริมาณแล้ว การซื้อขายฟิวเจอร์สยังมีคุณสมบัติรายละเอียดที่แตกต่างกัน ตัวอย่างเช่น ในแง่ของเลเวอเรจ Binance และ OKX เสนอเลเวอเรจสูงถึง 125 เท่าสำหรับคริปโทเคอร์เรนซีหลัก ในขณะที่คริปโทเคอร์เรนซีขนาดเล็กโดยทั่วไปจะจำกัดไว้ที่ 20-50 เท่า MEXC และแพลตฟอร์มอื่นๆ บางครั้งเสนอเลเวอเรจสูงสำหรับคริปโทเคอร์เรนซีขนาดเล็กเพื่อดึงดูดนักพนัน ในด้านสภาพคล่อง แพลตฟอร์มอย่าง Binance มีทีมผู้ดูแลสภาพคล่องขนาดใหญ่เพื่อให้แน่ใจว่ามีความลึกและลดการลื่นไถล ในขณะที่แพลตฟอร์มขนาดเล็กอาจมีสภาพคล่องต่ำในบางสัญญา ทำให้มีความเสี่ยงต่อการถูกปั่นราคาและการชำระบัญชี อัตราการระดมทุนและความแข็งแกร่งของกองทุนประกันก็เป็นข้อแตกต่างที่สำคัญเช่นกัน โดยรวมแล้ว แพลตฟอร์มชั้นนำแสดงให้เห็นถึงความเป็นมืออาชีพและความมั่นคงที่สูงกว่าในตลาดฟิวเจอร์ส ในขณะที่แพลตฟอร์มเกิดใหม่ให้ความสำคัญกับความก้าวร้าวและความยืดหยุ่น ซึ่งอาจทำให้สูญเสียเสถียรภาพไปบ้าง

- การติดตามจุดร้อน: จากมุมมองเชิงกลยุทธ์ ตลาดแลกเปลี่ยนบางแห่งมีความกระตือรือร้นที่จะไล่ตามแนวโน้มของตลาด ตัวอย่างเช่น MEXC และ Gate ที่กล่าวมาข้างต้นจะเปิดตัวสัญญาซื้อขายล่วงหน้าแบบถาวรทันทีเมื่อเหรียญใหม่ได้รับความนิยม ซึ่งทำให้ผู้ใช้สามารถซื้อขายได้ทั้งสองทาง ตัวอย่างเช่น เมื่อแนวคิด Friend.tech ได้รับความนิยมในปีนี้ เหรียญที่เกี่ยวข้องอย่าง BLUR ก็มีการซื้อขายล่วงหน้าบนแพลตฟอร์มเหล่านี้ ซึ่งดึงดูดปริมาณการซื้อขายจำนวนมาก Bitget และ Bybit ก็ติดตามจุดร้อนเช่นกัน แต่จะมีความระมัดระวังมากกว่าเล็กน้อย โดยทั่วไปจะตรวจสอบให้แน่ใจว่าผลิตภัณฑ์สปอตมีการจดทะเบียนและมีสภาพคล่องพื้นฐานก่อนที่จะเปิดตัวสัญญาซื้อขายล่วงหน้า ตลาดแลกเปลี่ยนอื่นๆ มุ่งเน้นไปที่ตลาดหลักและหลีกเลี่ยงการเปิดตัวสัญญาที่ไม่เป็นที่นิยมอย่างไม่ตั้งใจ ตัวอย่างทั่วไป ได้แก่ Coinbase (ซึ่งให้บริการเฉพาะสัญญาซื้อขายล่วงหน้า BTC และ ETH ซึ่งไม่อยู่ในขอบเขตของการหารือนี้) และ OKX (ซึ่งค่อนข้างจะงดเว้นการเปิดตัวสัญญาซื้อขายล่วงหน้าบนไมโครคอยน์อย่างไม่เลือกหน้า) Binance อยู่ในสถานะที่อยู่ระหว่างนั้น: มีส่วนร่วมในจุดร้อนแรงอย่างมีการคัดเลือก เช่น เมื่อ PEPE ได้รับความนิยมอย่างมาก Binance ได้ทำข้อยกเว้นและเปิดตัวสัญญาซื้อขายล่วงหน้าแบบถาวร แต่ altcoin ส่วนใหญ่ไม่ทำเช่นนั้น

ผลจากความแตกต่างเหล่านี้ทำให้ผู้ใช้มีความเหนียวแน่นในการซื้อขายฟิวเจอร์สแตกต่างกันไปในแต่ละตลาดแลกเปลี่ยน ผู้ใช้ที่สนใจเก็งกำไรเหรียญขนาดเล็กมักจะใช้งานแพลตฟอร์มอย่าง Gate, MEXC และ Bitget เป็นประจำ เพื่อค้นหาผลิตภัณฑ์ใหม่ๆ ในทุกที่ที่พวกเขาอยู่ ในขณะเดียวกัน กองทุนที่ลงทุนในฟิวเจอร์สเหรียญขนาดใหญ่ที่มีปริมาณการซื้อขายสูงมักจะเลือกแพลตฟอร์มอย่าง Binance และ OKX เนื่องจากความลึก ความน่าเชื่อถือ และ Slippage ที่ต่ำ ในระยะสั้นและระยะกลาง เมื่อตลาดเหรียญขนาดเล็กกำลังเฟื่องฟู ปริมาณการซื้อขายบนแพลตฟอร์มขนาดเล็กจะพุ่งสูงขึ้น เมื่อตลาดกลับสู่สภาวะที่สมเหตุสมผลมากขึ้นและกองทุนขนาดใหญ่ให้ความสำคัญกับ BTC อำนาจเหนือตลาดของแพลตฟอร์มชั้นนำก็จะกลับมาอีกครั้ง โมเดลทั้งสองนี้ไม่ได้ขัดแย้งกัน ตลาดแลกเปลี่ยนหลายแห่งพยายามที่จะ "คว้าทั้งสองด้าน" นั่นคือการส่งเสริมฟิวเจอร์สเหรียญขนาดเล็กควบคู่ไปกับการรักษาตลาดที่แข็งแกร่งสำหรับเหรียญขนาดใหญ่ ตัวอย่างเช่น Bybit และ Bitget ใช้กลยุทธ์นี้ โดยใช้ฟิวเจอร์สแบบ alt-perpetual จำนวนมาก ในขณะที่แข่งขันกับ Binance ในด้านความลึกของสกุลเงินหลัก แนวทางที่ครอบคลุมนี้ต้องการทั้งทรัพยากรและการลงทุนด้านเทคโนโลยี รวมถึงการครองตลาด ในปัจจุบัน Binance ยังคงเป็นผู้นำที่ได้รับการยอมรับในการซื้อขายฟิวเจอร์สอย่างครอบคลุม แต่แพลตฟอร์มอื่นๆ กำลังแซงหน้าในพื้นที่เฉพาะผ่านการสร้างความแตกต่าง

ความแตกต่างในโครงสร้างปริมาณการซื้อขายและการครอบคลุมสกุลเงิน

นอกจากอัตราส่วนราคาต่อสัญญาแล้ว โครงสร้างปริมาณการซื้อขายยังสามารถเปรียบเทียบได้โดยอิงตามโครงสร้างภายในของสัญญา เช่น อัตราส่วนของสัญญาแบบถาวรต่อสัญญาส่งมอบ อัตราส่วนของสัญญาหลักและสัญญาอัลต์คอยน์ และจำนวนสินทรัพย์อ้างอิง ปัจจัยเหล่านี้สะท้อนถึงจุดเน้นและความลึกของการซื้อขายสัญญาของตลาดแลกเปลี่ยน

- เมื่อพิจารณาสวอปแบบถาวรเทียบกับฟิวเจอร์สส่งมอบ พบว่าเกือบทุกแพลตฟอร์มที่กล่าวถึงนำเสนอสวอปแบบถาวรเป็นตัวเลือกหลัก ซึ่งคิดเป็นปริมาณการซื้อขายส่วนใหญ่ ฟิวเจอร์สส่งมอบ (สัญญาแบบมีกำหนดระยะเวลา) มีให้บริการเฉพาะในแพลตฟอร์มบริการเต็มรูปแบบเพียงไม่กี่แห่ง เช่น Binance และ OKX และถึงแม้ว่าจะครองส่วนแบ่งตลาดที่สำคัญ แต่ก็กำลังถูกมองว่าเป็นส่วนน้อยเมื่อเทียบกับสวอปแบบถาวร ดังนั้น เราจึงสามารถมุ่งเน้นไปที่การเปรียบเทียบสวอปแบบถาวรได้

- เหรียญกระแสหลัก เทียบกับ Altcoin: ปริมาณสัญญาซื้อขายในตลาดแลกเปลี่ยนชั้นนำอย่าง Binance และ OKX ยังคงกระจุกตัวอยู่ในเหรียญกระแสหลักอย่าง BTC และ ETH ยกตัวอย่างเช่น การสวอปแบบ perpetual BTC/USDT และ ETH/USDT บน Binance Futures น่าจะคิดเป็นสัดส่วนมากกว่า 50% ของปริมาณการซื้อขายทั้งหมด ดังนั้น แม้ว่าสัญญาซื้อขายเหรียญขนาดเล็กจะมีผลิตภัณฑ์ที่หลากหลาย แต่ปริมาณการซื้อขายต่อหน่วยกลับมีจำกัด แพลตฟอร์มอย่าง MEXC และ Gate ซึ่งดึงดูดนักเทรดเหรียญขนาดเล็ก มีการซื้อขายสัญญาที่หลากหลายกว่าใน altcoin ที่หลากหลาย ยกตัวอย่างเช่น การสวอปแบบ perpetual บน MEXC สามารถสร้างปริมาณการซื้อขายได้หลายร้อยล้านดอลลาร์ต่อวัน แม้ว่าจะไม่ได้จดทะเบียนใน Binance ก็ตาม บน Gate การสวอปแบบ perpetual สำหรับเหรียญที่มีมูลค่าตลาดค่อนข้างต่ำอย่าง PEPE เคยเป็นผู้นำตลาด สิ่งนี้แสดงให้เห็นว่าแพลตฟอร์มชั้นนำประสบความสำเร็จด้วยการใช้ประโยชน์จากความเชี่ยวชาญในเหรียญหลัก ในขณะที่แพลตฟอร์มระดับรองมักจะอาศัยความเชี่ยวชาญในเหรียญขนาดเล็ก

- จำนวนสัญญา: ปัจจุบัน Binance เสนอสัญญาแบบ perpetual ที่มีมาร์จิ้น USDT มากกว่า 150 สัญญา และสัญญาแบบ coin-margined อีกนับสิบสัญญา OKX เสนอสัญญาประมาณ 200 สัญญา รวมถึง DeFi และโครงการยอดนิยมมากมาย Bybit เสนอสัญญามากกว่า 150 สัญญา ในทางกลับกัน MEXC อ้างว่าเสนอสัญญาแบบ perpetual มากกว่า 250 สัญญา ครอบคลุม altcoin เกือบทั้งหมดที่จดทะเบียนในตลาดหลักทรัพย์ Gate เสนอสัญญาประมาณ 200 สัญญา KuCoin เสนอสัญญาค่อนข้างจำกัด เพียงกว่า 100 สัญญา สัญญาของ LBank เสนอสัญญาจำกัดมาก น่าจะครอบคลุมเพียงไม่กี่สิบเหรียญหลักและ altcoin ยอดนิยมบางเหรียญ Upbit ไม่มีสัญญา ความแตกต่างในความหลากหลายของผลิตภัณฑ์นี้อธิบายได้ว่า MEXC และ Gate มุ่งหวังที่จะดึงดูดผู้ใช้ จึงได้เพิ่มสัญญาจำนวนมากสำหรับเหรียญขนาดเล็กเพื่อเสนอให้กับนักเก็งกำไร Binance ระมัดระวังมากขึ้นกับสัญญาเหรียญขนาดเล็ก โดยจำกัดจำนวนสัญญาให้เหลือเพียงจำนวนจำกัด Bitget และ Bybit เป็นตัวเลือกตรงกลาง โดยเสนอสัญญาเหรียญใหม่ๆ ให้เลือกมากมายแต่มีการคัดเลือกมาเป็นพิเศษ (ตัวอย่างเช่น Bitget จะเลือกสัญญาตามความนิยม แต่ก็อาจไม่เสนอให้ครบถ้วนเท่ากับ MEXC)

- เครื่องมือและคุณสมบัติการซื้อขาย: นอกเหนือจากปริมาณแล้ว การซื้อขายฟิวเจอร์สยังมีคุณสมบัติรายละเอียดที่แตกต่างกัน ตัวอย่างเช่น ในแง่ของเลเวอเรจ Binance และ OKX เสนอเลเวอเรจสูงถึง 125 เท่าสำหรับคริปโทเคอร์เรนซีหลัก ในขณะที่คริปโทเคอร์เรนซีขนาดเล็กโดยทั่วไปจะจำกัดไว้ที่ 20-50 เท่า MEXC และแพลตฟอร์มอื่นๆ บางครั้งเสนอเลเวอเรจสูงสำหรับคริปโทเคอร์เรนซีขนาดเล็กเพื่อดึงดูดนักพนัน ในด้านสภาพคล่อง แพลตฟอร์มอย่าง Binance มีทีมผู้ดูแลสภาพคล่องขนาดใหญ่เพื่อให้แน่ใจว่ามีความลึกและลดการลื่นไถล ในขณะที่แพลตฟอร์มขนาดเล็กอาจมีสภาพคล่องต่ำในบางสัญญา ทำให้มีความเสี่ยงต่อการถูกปั่นราคาและการชำระบัญชี อัตราการระดมทุนและความแข็งแกร่งของกองทุนประกันก็เป็นข้อแตกต่างที่สำคัญเช่นกัน โดยรวมแล้ว แพลตฟอร์มชั้นนำแสดงให้เห็นถึงความเป็นมืออาชีพและความมั่นคงที่สูงกว่าในตลาดฟิวเจอร์ส ในขณะที่แพลตฟอร์มเกิดใหม่ให้ความสำคัญกับความก้าวร้าวและความยืดหยุ่น ซึ่งอาจทำให้สูญเสียเสถียรภาพไปบ้าง

- การติดตามจุดร้อน: จากมุมมองเชิงกลยุทธ์ ตลาดแลกเปลี่ยนบางแห่งมีความกระตือรือร้นที่จะไล่ตามแนวโน้มของตลาด ตัวอย่างเช่น MEXC และ Gate ที่กล่าวมาข้างต้นจะเปิดตัวสัญญาซื้อขายล่วงหน้าแบบถาวรทันทีเมื่อเหรียญใหม่ได้รับความนิยม ซึ่งทำให้ผู้ใช้สามารถซื้อขายได้ทั้งสองทาง ตัวอย่างเช่น เมื่อแนวคิด Friend.tech ได้รับความนิยมในปีนี้ เหรียญที่เกี่ยวข้องอย่าง BLUR ก็มีการซื้อขายล่วงหน้าบนแพลตฟอร์มเหล่านี้ ซึ่งดึงดูดปริมาณการซื้อขายจำนวนมาก Bitget และ Bybit ก็ติดตามจุดร้อนเช่นกัน แต่จะมีความระมัดระวังมากกว่าเล็กน้อย โดยทั่วไปจะตรวจสอบให้แน่ใจว่าผลิตภัณฑ์สปอตมีการจดทะเบียนและมีสภาพคล่องพื้นฐานก่อนที่จะเปิดตัวสัญญาซื้อขายล่วงหน้า ตลาดแลกเปลี่ยนอื่นๆ มุ่งเน้นไปที่ตลาดหลักและหลีกเลี่ยงการเปิดตัวสัญญาที่ไม่เป็นที่นิยมอย่างไม่ตั้งใจ ตัวอย่างทั่วไป ได้แก่ Coinbase (ซึ่งให้บริการเฉพาะสัญญาซื้อขายล่วงหน้า BTC และ ETH ซึ่งไม่อยู่ในขอบเขตของการหารือนี้) และ OKX (ซึ่งค่อนข้างจะงดเว้นการเปิดตัวสัญญาซื้อขายล่วงหน้าบนไมโครคอยน์อย่างไม่เลือกหน้า) Binance อยู่ในสถานะที่อยู่ระหว่างนั้น: มีส่วนร่วมในจุดร้อนแรงอย่างมีการคัดเลือก เช่น เมื่อ PEPE ได้รับความนิยมอย่างมาก Binance ได้ทำข้อยกเว้นและเปิดตัวสัญญาซื้อขายล่วงหน้าแบบถาวร แต่ altcoin ส่วนใหญ่ไม่ทำเช่นนั้น

ผลจากความแตกต่างเหล่านี้ทำให้ผู้ใช้มีความเหนียวแน่นในการซื้อขายฟิวเจอร์สแตกต่างกันไปในแต่ละตลาดแลกเปลี่ยน ผู้ใช้ที่สนใจเก็งกำไรเหรียญขนาดเล็กมักจะใช้งานแพลตฟอร์มอย่าง Gate, MEXC และ Bitget เป็นประจำ เพื่อค้นหาผลิตภัณฑ์ใหม่ๆ ในทุกที่ที่พวกเขาอยู่ ในขณะเดียวกัน กองทุนที่ลงทุนในฟิวเจอร์สเหรียญขนาดใหญ่ที่มีปริมาณการซื้อขายสูงมักจะเลือกแพลตฟอร์มอย่าง Binance และ OKX เนื่องจากความลึก ความน่าเชื่อถือ และ Slippage ที่ต่ำ ในระยะสั้นและระยะกลาง เมื่อตลาดเหรียญขนาดเล็กกำลังเฟื่องฟู ปริมาณการซื้อขายบนแพลตฟอร์มขนาดเล็กจะพุ่งสูงขึ้น เมื่อตลาดกลับสู่สภาวะที่สมเหตุสมผลมากขึ้นและกองทุนขนาดใหญ่ให้ความสำคัญกับ BTC อำนาจเหนือตลาดของแพลตฟอร์มชั้นนำก็จะกลับมาอีกครั้ง โมเดลทั้งสองนี้ไม่ได้ขัดแย้งกัน ตลาดแลกเปลี่ยนหลายแห่งพยายามที่จะ "คว้าทั้งสองด้าน" นั่นคือการส่งเสริมฟิวเจอร์สเหรียญขนาดเล็กควบคู่ไปกับการรักษาตลาดที่แข็งแกร่งสำหรับเหรียญขนาดใหญ่ ตัวอย่างเช่น Bybit และ Bitget ใช้กลยุทธ์นี้ โดยใช้ฟิวเจอร์สแบบ alt-perpetual จำนวนมาก ในขณะที่แข่งขันกับ Binance ในด้านความลึกของสกุลเงินหลัก แนวทางที่ครอบคลุมนี้ต้องการทั้งทรัพยากรและการลงทุนด้านเทคโนโลยี รวมถึงการครองตลาด ในปัจจุบัน Binance ยังคงเป็นผู้นำที่ได้รับการยอมรับในการซื้อขายฟิวเจอร์สอย่างครอบคลุม แต่แพลตฟอร์มอื่นๆ กำลังแซงหน้าในพื้นที่เฉพาะผ่านการสร้างความแตกต่าง

สรุปการเปรียบเทียบประสิทธิภาพระหว่างเหรียญใหม่และสัญญาซื้อขายล่วงหน้า

จากการเปรียบเทียบที่ครอบคลุมระหว่างการซื้อขายเหรียญจุดและการซื้อขายล่วงหน้าข้างต้น เราสามารถสรุปผลสำคัญได้หลายประการ:

(1) แพลตฟอร์มที่มีพลังระเบิดสูงสุดสำหรับเหรียญใหม่: หากเราตัดสินจากพลังระเบิด LBank, Gate, MEXC และแพลตฟอร์มอื่นๆ มีพลังระเบิดระยะสั้นสูงสุดสำหรับเหรียญใหม่ โดยสมมติว่านักลงทุนสามารถเลือก "จรวด" ที่เหมาะสมได้ อย่างไรก็ตาม ควรเน้นย้ำว่าผลตอบแทนที่สูงของแพลตฟอร์มเหล่านี้มาพร้อมกับอัตราจุดคุ้มทุนที่สูงและการถอนเงินที่มาก ซึ่งการขึ้นและลงของแพลตฟอร์มเหล่านี้สูงกว่าการแลกเปลี่ยนชั้นนำมาก

(2) แพลตฟอร์มที่มีประสิทธิภาพโดยรวมดีที่สุดสำหรับเหรียญใหม่: จากมุมมองของโครงการส่วนใหญ่ที่สามารถสร้างผลตอบแทนที่ค่อนข้างคงที่ เหรียญใหม่ของ Binance และ KuCoin จึงมีผลการดำเนินงานโดยรวมค่อนข้างดี อัตราจุดคุ้มทุนของเหรียญใหม่ของ Binance ต่ำกว่าค่าเฉลี่ย โดยมีกรณีการลดลงครึ่งหนึ่งที่น่าเศร้าเพียงเล็กน้อย ทำให้นักลงทุนมีโอกาสน้อยลงที่จะเข้าไปขุด โครงการของ KuCoin มีกำไรเพิ่มขึ้นรายสัปดาห์ โดยผลตอบแทนเฉลี่ยและค่ามัธยฐานอยู่ในอันดับต้นๆ ของกลุ่มตัวอย่าง (ค่าเฉลี่ย +15% และค่ามัธยฐานเพียง -8%) แม้ว่า OKX จะมีเหรียญที่จดทะเบียนอยู่จำนวนน้อย แต่เหรียญใหม่จำนวนน้อยที่จดทะเบียนอยู่ ยกเว้นหนึ่งหรือสองเหรียญ ก็ไม่ได้ประสบกับภาวะลดลงอย่างมาก และผลการดำเนินงานค่อนข้างคงที่ Upbit ซึ่งส่วนใหญ่เป็นไปตามเหรียญกระแสหลัก มีอัตราเพิ่มขึ้นเล็กน้อย แต่ข้อดีคือความเสี่ยงที่สามารถควบคุมได้ โดยรวมแล้ว หากพิจารณาจากความสามารถในการทำกำไรที่มั่นคง Binance และ KuCoin จะดีกว่าเล็กน้อย ตามมาด้วย Bitget/Bybit (เนื่องจากค่าเฉลี่ยของทั้งสองถูกดึงขึ้นด้วยค่าสุดขั้วและค่ามัธยฐานอยู่ในระดับต่ำ) และ Gate/MEXC ถือเป็นคู่ที่ท้าทายที่สุด (โดยมีกำไรและขาดทุนที่แบ่งขั้ว) แน่นอนว่า "สิ่งที่ดีที่สุดโดยรวม" อยู่ที่การควบคุมความเสี่ยง นักลงทุนที่ลงทุนแบบเสี่ยงสูงอาจให้ความสำคัญกับ "อันดับพลังระเบิด" ที่กล่าวถึงข้างต้นมากกว่า

(3) แพลตฟอร์มที่มีส่วนแบ่งธุรกรรมสัญญาเพิ่มขึ้นเร็วที่สุด: เมื่อพิจารณารายไตรมาส LBank, MEXC และ Gate เป็นสามแพลตฟอร์มที่มีส่วนแบ่งและขนาดของธุรกรรมสัญญาเพิ่มขึ้นเร็วที่สุด ปริมาณสัญญาของ LBank เพิ่มขึ้นสองเท่าเมื่อเทียบเป็นรายเดือน และส่วนแบ่งตลาดอนุพันธ์เพิ่มขึ้นจากประมาณ 55% เป็นเกือบ 67% ซึ่งบ่งชี้ว่าประสบความสำเร็จในการเปลี่ยนผู้ใช้ Spot จำนวนมากให้กลายเป็นผู้ใช้ Contract Trading ส่วนแบ่งตลาดอนุพันธ์ของ MEXC และ Gate อยู่ในระดับสูงอยู่แล้ว และเพิ่มขึ้นประมาณ 5 เปอร์เซ็นต์ ทำให้ยังคงรักษาสถานะที่โดดเด่นในการซื้อขายด้วยเลเวอเรจสูงไว้ได้ Bitget และ KuCoin ก็เพิ่มขึ้นประมาณ 4 เปอร์เซ็นต์เช่นกัน ซึ่งบ่งชี้ว่าความสำคัญของภาคส่วนอนุพันธ์เพิ่มขึ้นอีก ในทางตรงกันข้าม ส่วนแบ่งตลาดอนุพันธ์ของ OKX และ Bybit ยังคงเท่าเดิม ในขณะที่ Binance เพิ่มขึ้นเล็กน้อยแต่การเปลี่ยนแปลงไม่มากนัก (เนื่องจากฐานขนาดใหญ่) HTX แทบไม่เปลี่ยนแปลง โดยยังคงอยู่ที่ประมาณ 60% โดยทั่วไป ส่วนแบ่งตลาดสัญญาของแพลตฟอร์มขนาดเล็กและขนาดกลางโดยทั่วไปเพิ่มขึ้นเร็วกว่า แพลตฟอร์มเหล่านี้มีแนวโน้มที่จะมุ่งเน้นไปที่สัญญาเพื่อขับเคลื่อนการเติบโตในไตรมาสที่ 3 อย่างชัดเจน เนื่องจากฐานและตำแหน่งของพวกเขา ส่วนแบ่งของแพลตฟอร์มชั้นนำจึงมีการเปลี่ยนแปลงเพียงเล็กน้อย แต่ปริมาณโดยรวมก็เพิ่มขึ้นเช่นกัน คาดการณ์ได้ว่าการเติบโตของแพลตฟอร์มที่กำลังมาแรงเหล่านี้ ภูมิทัศน์ของตลาดสัญญาจะมีความหลากหลายมากขึ้นและจะไม่ถูกครอบงำโดยบริษัทชั้นนำเพียงไม่กี่แห่งอีกต่อไป

(4) ผลกระทบแบบวงจรปิดของปริมาณเหรียญใหม่และสัญญาสนับสนุน: จากการวิเคราะห์ของเรา เราพบว่าตลาดแลกเปลี่ยนบางแห่งได้สร้างระบบนิเวศแบบวงจรปิดของ "สัญญาซื้อขายแบบ Spot เหรียญใหม่ + สัญญาสนับสนุน" ขณะที่บางแห่งยังไม่เชื่อมต่อกันอย่างสมบูรณ์ ตัวอย่างทั่วไป ได้แก่ Bitget, LBank, Gate และ MEXC ซึ่งเป็นผู้นำในด้านจำนวนเหรียญที่จดทะเบียน และยังมีสัญญาซื้อขายสำหรับเหรียญยอดนิยมเกือบทุกเหรียญ ข้อดีของการเชื่อมโยงแบบวงจรปิดระหว่าง Spot และสัญญาซื้อขายนี้คือ ผู้ใช้สามารถซื้อขาย Spot และซื้อขายแบบเลเวอเรจของเหรียญใหม่บนแพลตฟอร์มเดียวกันได้โดยไม่ต้องเปลี่ยนแพลตฟอร์ม ซึ่งช่วยเพิ่มความเหนียวแน่นของธุรกรรมและปริมาณการซื้อขายได้อย่างเป็นธรรมชาติ ตัวอย่างเช่น หากผู้ใช้เห็นว่าเหรียญใหม่ X กำลังปรับตัวสูงขึ้นใน LBank เขาสามารถเปิดสถานะ Spot ก่อน จากนั้นจึงเปิดสัญญาเพื่อเพิ่มเลเวอเรจและเปิดสถานะ Long ทันที แล้วจึงปิดสถานะในตลาด Spot หลังจากทำกำไรได้ กระบวนการทั้งหมดเสร็จสิ้นภายใน LBank สำหรับตลาดแลกเปลี่ยน เหรียญใหม่จะนำมาซึ่งปริมาณการซื้อขายแบบ Spot และสัญญาจะยิ่งเพิ่มปริมาณการซื้อขาย ทั้งสองสิ่งนี้เสริมซึ่งกันและกัน แพลตฟอร์มอย่าง Binance และ OKX ค่อนข้างช้าในการสร้างระบบปิดวงจร กล่าวคือมีการเสนอขายเหรียญจำนวนน้อยหรือช้า และเหรียญใหม่ๆ จำนวนมากไม่มีการซื้อขายแบบ Spot หรือแม้แต่สัญญา (หรือรอให้ราคาเหรียญคงที่ก่อนจึงจะพิจารณาสัญญาซื้อขาย) ซึ่งทำให้ผู้ใช้บางรายต้องเปลี่ยนไปใช้แพลตฟอร์มอื่นเพื่อซื้อขายฟิวเจอร์สเหรียญขนาดเล็ก Binance ได้ทดลองเปิดตัวสัญญาซื้อขายล่วงหน้าพร้อมกับโครงการ Launchpad (เช่น สัญญาซื้อขายล่วงหน้าหลังจาก ARB airdrop) แต่โดยรวมแล้วค่อนข้างช้า KuCoin และ HTX ได้เสนอขายเหรียญใหม่ๆ บางส่วน แต่ไม่ได้นำเสนอสัญญาซื้อขายล่วงหน้าที่เกี่ยวข้องในเวลาที่เหมาะสม ผู้ใช้ที่ต้องการเลเวอเรจต้องมองหาที่อื่น ซึ่งนำไปสู่เงินทุนไหลออก โดยรวมแล้ว แพลตฟอร์มที่ผสานรวมการเสนอขายเหรียญเข้ากับสัญญาซื้อขายล่วงหน้าได้สำเร็จ ได้รับประโยชน์อย่างมากในไตรมาสที่ 3 ซึ่งช่วยเพิ่มทั้งปริมาณการซื้อขายและการรักษาผู้ใช้ อย่างไรก็ตาม แพลตฟอร์มที่ยังไม่สามารถบรรลุระบบปิดวงจรนี้ได้ก็พลาดโอกาสในการซื้อขายบางส่วนไป

(5) การจับคู่ผลตอบแทนของผู้ใช้กับกลยุทธ์ของแพลตฟอร์ม: จากการเปรียบเทียบแพลตฟอร์มต่างๆ เราพบว่าโอกาสในการทำกำไรที่นักลงทุนจะได้รับจากตลาดแลกเปลี่ยนต่างๆ นั้นสอดคล้องกับการวางกลยุทธ์ของแพลตฟอร์ม: บนแพลตฟอร์มที่มีความเสี่ยงสูงและให้ผลตอบแทนสูง (เช่น LBank, MEXC เป็นต้น) ผลตอบแทนระยะสั้นของเหรียญใหม่อาจสูงมาก แต่โดยทั่วไปแล้วไม่ยั่งยืน ซึ่งเหมาะสำหรับผู้เล่นที่เก่งในการเก็งกำไรระยะสั้นและการเข้าและออกอย่างรวดเร็ว บนแพลตฟอร์มที่มีเสถียรภาพ (เช่น Binance, OKX เป็นต้น) แม้ว่าโอกาสในการได้เหรียญใหม่จะมีน้อย แต่ก็ค่อนข้างมั่นคง ซึ่งเหมาะสำหรับนักลงทุนที่ต้องการความผันผวนต่ำ ในทำนองเดียวกัน ในการซื้อขายแบบสัญญา แพลตฟอร์มที่แข่งขันสูงจะให้สัญญาเหรียญขนาดเล็กมากกว่าและมีเลเวอเรจสูงกว่า ซึ่งหมายความว่ากำไรอาจเพิ่มขึ้นเป็นสองเท่าหรือสิบเท่า และการขาดทุนอาจกลับมาสู่ระดับก่อนการปลดปล่อยในชั่วข้ามคืน แพลตฟอร์มที่มีเสถียรภาพส่วนใหญ่สนับสนุนสัญญาสกุลเงินหลัก และความผันผวนของตลาดค่อนข้างควบคุมได้ การจับคู่ความเสี่ยงและผลตอบแทนนี้สะท้อนให้เห็นว่าระบบนิเวศของตลาดแลกเปลี่ยนแต่ละแห่งได้สร้าง "อุปนิสัย" บางอย่างขึ้นมา นั่นคือ ผู้ใช้จะเลือกตามความเสี่ยงที่ตนเองยอมรับ และเมื่อเวลาผ่านไป การเลือกนี้จะเสริมสร้างทิศทางเชิงกลยุทธ์ของแพลตฟอร์มให้แข็งแกร่งยิ่งขึ้น ยกตัวอย่างเช่น ผู้ที่ต้องการเดิมพันเหรียญใหม่เพื่อรวยอย่างรวดเร็ว มักจะแห่กันไปที่ LBank/Gate และในทางกลับกัน แพลตฟอร์มเหล่านี้ก็ยินดีที่จะนำเหรียญใหม่ๆ เข้ามาขายมากขึ้น ซึ่งก่อให้เกิดวัฏจักร สำหรับนักลงทุน เมื่อซื้อขายเหรียญหรือสัญญาใหม่ๆ พวกเขาควรพิจารณาคุณสมบัติของแพลตฟอร์มให้ครบถ้วน และถือเป็นส่วนหนึ่งของพอร์ตการลงทุน: สร้างรายได้อย่างรวดเร็วบนแพลตฟอร์มหนึ่ง และจัดสรรเงินอย่างมั่นคงบนแพลตฟอร์มอื่น เพื่อสร้างสมดุลระหว่างผลตอบแทนและความเสี่ยง

ส่วนขยาย: แนวโน้มการเชื่อมโยงทางนิเวศของการแลกเปลี่ยนที่สร้างโซ่ของตัวเอง

นอกเหนือจากการพูดคุยเกี่ยวกับเหรียญและสัญญาซื้อขายล่วงหน้าใหม่ๆ แล้ว เรายังต้องพิจารณาแนวโน้มที่กว้างขึ้นด้วย นั่นคือ ตลาดแลกเปลี่ยนกำลังสร้างเครือข่ายสาธารณะหรือระบบนิเวศเลเยอร์สองของตนเอง และศักยภาพในการผสานรวมระหว่างเครือข่ายเหล่านี้กับสัญญาซื้อขายล่วงหน้าและเหรียญใหม่ๆ ปัจจุบัน ตลาดแลกเปลี่ยนชั้นนำหลายแห่งกำลังพัฒนาบล็อกเชนของตนเอง เช่น BNB Chain ของ Binance, Mantle Network ของ Bybit และ Base Network ของ Coinbase (ซึ่งเป็นเลเยอร์สองของ Ethereum เช่นกัน) นอกจากนี้ แพลตฟอร์มเลเยอร์สองที่กำลังเกิดขึ้นใหม่อย่าง ZKSync แม้จะไม่ได้พัฒนาโดยตลาดแลกเปลี่ยน ก็ควรค่าแก่การพิจารณาเช่นกัน เนื่องจากมีความร่วมมือกับตลาดแลกเปลี่ยนหลายแห่ง (เช่น การผสานรวมระบบนิเวศ ZKSync ของ Bitget Wallet) การเปรียบเทียบกลยุทธ์เหล่านี้จะช่วยให้เราสามารถสำรวจว่าวงจรปิดในอนาคตของ "ระบบนิเวศสัญญาเหรียญบนเชนแบบใหม่" จะเป็นอย่างไร

ภาพรวมของกลยุทธ์การแลกเปลี่ยนโซ่ในปัจจุบัน:

- Binance: ในช่วงแรก Binance ได้เปิดตัว BNB Chain (เดิมชื่อ BSC) ซึ่งเป็นเครือข่ายสาธารณะอิสระที่เติบโตอย่างแข็งแกร่ง ต่อมาในปี 2023 Binance ได้เปิดตัว opBNB ในฐานะเลเยอร์ที่สองที่เข้ากันได้กับ Ethereum โดยหวังว่าจะปรับปรุงประสิทธิภาพและดึงดูดนักพัฒนา กลยุทธ์ของ Binance คือการสร้างอาณาจักรบนเครือข่ายของตนเอง โดยเฉพาะอย่างยิ่งในช่วงคลื่นตลาดนี้ Binance ใช้ประโยชน์จากระบบคะแนน Binance Alpha เพื่อดึงดูดนักลงทุนรายย่อย และในขณะเดียวกันก็ส่งเสริมให้โครงการต่างๆ จดทะเบียนโทเคนแบบไม่จำกัด สิ่งนี้สร้างแบบจำลองที่ทุกฝ่ายได้ประโยชน์ร่วมกัน นักลงทุนรายย่อยให้ข้อมูล Binance Alpha ทำหน้าที่เป็นสะพานเชื่อม และโครงการต่างๆ ได้รับสภาพคล่องแบบไม่จำกัด ยิ่งไปกว่านั้น Binance ยังใช้ประโยชน์จากเงินทุนที่แข็งแกร่งขึ้นและแบบจำลอง DAT เพื่อปรับเปลี่ยนเงินทุนใหม่ ซึ่งจะผลักดันมูลค่าและปริมาณการซื้อขายบนเครือข่ายของ BNB วิธีนี้ช่วยปิดวงจรด้วยการจดทะเบียนโทเคนของโครงการที่เกี่ยวข้องบนกระดานแลกเปลี่ยนแบบรวมศูนย์

- Bybit/Mantle: Bybit ใช้ประโยชน์จาก Mantle เป็นส่วนขยายของระบบนิเวศ โดยในด้านหนึ่ง Mantle ช่วยให้ผู้ใช้ Bybit สามารถเข้าร่วมในโครงการต่างๆ ที่ใช้ Mantle ได้ (เช่น การนำเสนอแพลตฟอร์มสำหรับโครงการของระบบนิเวศ Mantle, การ Staking, รางวัล Airdrop และอื่นๆ) ในอีกแง่หนึ่ง Mantle ก็สามารถแสดงรายการโทเคนโครงการใหม่ๆ ที่โดดเด่นได้อย่างรวดเร็วบน Mantle บนตลาด Spot และตลาด Futures ของ Bybit ช่วยให้ผู้ใช้ Bybit ได้รับประโยชน์จาก on-chain (เช่น Airdrop สำหรับการขุดก่อนกำหนด) พร้อมกับการซื้อขายและถอนเงินออกจากตลาดแลกเปลี่ยนได้อย่างสะดวก สร้างความร่วมมือระหว่างตลาดแลกเปลี่ยนและตลาดนอกตลาด ยิ่ง Mantle เติบโตมากเท่าไหร่ Bybit ก็ยิ่งได้รับประโยชน์มากขึ้นเท่านั้น

- OKX: OKX ประสบความสำเร็จในการเข้าถึงตลาดสูงสุดด้วยการผสมผสานระหว่างการปั่นราคาตลาดอย่างแข็งแกร่งและการโปรโมตแบบ X Layer สินทรัพย์โทเค็นทั้งสองตัวมีผลประกอบการทางการตลาดที่น่าประทับใจและกำลังฟื้นตัว อย่างไรก็ตาม ความนิยมที่ยังคงเพิ่มขึ้นอย่างต่อเนื่องยังคงต้องรอดูกันต่อไป และเวลาจะเป็นเครื่องพิสูจน์

- Coinbase/Base: Coinbase ได้ดึงดูดผู้ใช้จำนวนมากเข้าสู่กระเป๋าเงินและบริการต่างๆ ผ่าน Base แม้ว่า Base จะยังไม่ได้เปิดตัวโทเคน แต่ความสำเร็จของโครงการต่างๆ บนเครือข่ายจะไหลกลับคืนสู่ตลาดแลกเปลี่ยน Coinbase ในที่สุด Coinbase ได้ลิ้มรสความหอมหวานของ Base แล้ว และตลาดแลกเปลี่ยนอื่นๆ ก็กำลังดำเนินรอยตามเช่นกัน เครือข่าย Base อาจเปิดตัวโทเคนในอนาคตอันใกล้นี้ ซึ่งจะช่วยจุดประกายเครือข่ายให้แข็งแกร่งยิ่งขึ้น

แนวโน้มวงปิดการเชื่อมโยงในอนาคต

ความร่วมมือระหว่างเหรียญใหม่ สัญญา และระบบนิเวศบนเครือข่ายสามารถจินตนาการได้ดังนี้: ตลาดแลกเปลี่ยนกำลังบ่มเพาะโครงการ A ใหม่บนเครือข่ายของตนเอง โครงการ A ออกโทเคนเพื่อดึงดูดชุมชนบนเครือข่าย โดยราคาจะถูกค้นพบผ่าน DEX บนเครือข่าย ตลาดแลกเปลี่ยนสังเกตเห็นความนิยมของโครงการ A จึงนำโทเคนของตนไปขึ้นแพลตฟอร์มแบบรวมศูนย์และเปิดตัวการซื้อขายสัญญาสำหรับโครงการ A ตลาดแลกเปลี่ยนแบบรวมศูนย์นี้ช่วยเพิ่มสภาพคล่องและราคาที่สูงขึ้นให้กับโครงการ A ดึงดูดผู้คนให้เข้าร่วมแอปพลิเคชันระบบนิเวศมากขึ้น (เช่น การทำฟาร์มผลตอบแทน) ระบบนิเวศของโครงการ A เจริญรุ่งเรือง ค่าธรรมเนียมธุรกรรมบนเครือข่ายเพิ่มขึ้น และมูลค่าของโทเคนดั้งเดิม (เช่น BNB หรือ MNT) ก็เพิ่มขึ้น ซึ่งยิ่งส่งผลดีต่อสถานะทางการเงินของตลาดแลกเปลี่ยน นอกจากนี้ ตลาดแลกเปลี่ยนอาจเสนอสิทธิพิเศษให้กับโครงการที่เปิดตัวบนเครือข่ายของตน เช่น ช่องทางการลงรายการโดยตรง คู่ซื้อขายเพิ่มเติม และข้อกำหนดมาร์จิ้นที่เพิ่มขึ้นสำหรับสัญญา เพื่อกระตุ้นให้พวกเขาเลือกเครือข่ายของตนเอง สิ่งนี้สร้างสถานการณ์ที่ผู้ที่แข็งแกร่งจะแข็งแกร่งขึ้น: โครงการต่างๆ ภายในระบบนิเวศของการแลกเปลี่ยนมีแนวโน้มที่จะประสบความสำเร็จมากขึ้น และความสำเร็จนี้จะส่งผลย้อนกลับไปยังระบบนิเวศ โครงการอื่นๆ ที่เห็นผลเช่นนี้ก็พร้อมที่จะเข้าร่วมระบบนิเวศของเครือข่ายนี้เช่นกัน

สำหรับผู้ใช้ วงจรปิดที่เชื่อมต่อถึงกันนี้หมายถึงโอกาสและความสะดวกสบายที่มากขึ้น ในอดีต การดำเนินโครงการใหม่ ผู้ใช้ต้องเข้าร่วม IDO/airdrops จากนั้นจึงซื้อขายบนตลาดแลกเปลี่ยนแบบกระจายศูนย์ (DEX) และสุดท้ายรอให้ตลาดแลกเปลี่ยนแบบรวมศูนย์เปิดตัว ซึ่งเป็นกระบวนการที่ยุ่งยาก ในอนาคต หากตลาดแลกเปลี่ยนผสานรวมความสามารถทั้งแบบ on-chain และ off-chain ผู้ใช้สามารถเข้าร่วมโครงการ on-chain ในระยะเริ่มต้นได้โดยตรงบนแพลตฟอร์มแลกเปลี่ยน (เช่น โดยการผสาน Launchpad เข้ากับการออก on-chain โดยตรง) เมื่อโทเคนของโครงการมาถึง พวกเขาสามารถซื้อขายภายในตลาดแลกเปลี่ยนได้ เมื่อพวกเขาต้องการใช้แอปพลิเคชัน on-chain ตลาดแลกเปลี่ยนจะทำหน้าที่เป็นสะพานเชื่อมข้ามเครือข่าย ประสบการณ์แบบครบวงจรนี้จะช่วยลดอุปสรรคในการเข้าถึงและดึงดูดเงินทุนกระแสหลักเข้าสู่โลก on-chain ที่ซับซ้อนในอดีตได้อย่างมาก

แน่นอนว่าการบรรลุเป้าหมายวงจรปิดนี้นำมาซึ่งความท้าทายหลายประการ ได้แก่ การควบคุมคุณภาพของโครงการ ความเสี่ยงด้านกฎระเบียบ และเสถียรภาพทางเทคนิค หากตลาดแลกเปลี่ยนผ่อนคลายการตรวจสอบโครงการบนเครือข่ายเพื่อประโยชน์ของระบบนิเวศน์ที่ดี โครงการฉ้อโกงอาจเกิดขึ้นเพื่อหลอกลวงผู้ใช้ ซึ่งส่งผลเสียต่อชื่อเสียงของตลาดแลกเปลี่ยน หากมีการซื้อขายโทเคนจำนวนมากบนเครือข่ายที่สร้างขึ้นเองในตลาดแลกเปลี่ยน หน่วยงานกำกับดูแลอาจแสดงความกังวลเกี่ยวกับการจัดการราคาและการแสวงหาผลกำไร ซึ่งนำไปสู่การตรวจสอบที่เข้มงวดยิ่งขึ้น นอกจากนี้ ทั้งความปลอดภัยของโปรโตคอลบนเครือข่ายและระบบแลกเปลี่ยนจำเป็นต้องมีมาตรการป้องกันสองชั้น มิฉะนั้น ความล้มเหลวในการเชื่อมโยงใดการเชื่อมโยงหนึ่งอาจส่งผลกระทบต่อระบบทั้งหมด (เช่น การแฮ็กเครือข่ายอาจทำให้ราคาโทเคนของตลาดแลกเปลี่ยนลดลงอย่างรวดเร็ว) ดังนั้น ตลาดแลกเปลี่ยนจึงต้องสร้างสมดุลระหว่างความเปิดกว้างและความปลอดภัย

จากความก้าวหน้าในปัจจุบัน Binance และ Coinbase ได้ก้าวไปข้างหน้าอย่างมั่นคงในแนวทางวงจรปิดนี้ Binance ประสบความสำเร็จในการเติบโตอย่างมีนัยสำคัญในสินทรัพย์หลากหลายประเภทผ่านการผสมผสาน Binance Alpha + USD1 โดยมีแนวคิดหลักที่ว่า "สัญญาก่อน แล้วค่อยซื้อขายแบบ Spot" ซึ่งกลายเป็นผู้กำหนดเทรนด์ตลาด คาดการณ์ได้ว่าการผสานรวมบล็อกเชนจะไม่ใช่แค่กลยุทธ์ทางการตลาดอีกต่อไป แต่จะกลายเป็นส่วนสำคัญของธุรกิจ CEX "เหรียญใหม่ สัญญา และ on-chain" จะผสานกันอย่างแท้จริง: ตลาดแลกเปลี่ยนจะทำหน้าที่เป็นสถานที่ซื้อขาย ผู้ให้บริการเครือข่ายบล็อกเชน และนักลงทุนในโครงการใหม่ๆ ซึ่งอาจนำไปสู่ระบบเศรษฐกิจคริปโตแบบวงจรปิดมากขึ้น

อุตสาหกรรมการซื้อขายคริปโตในปี 2025 กำลังเผชิญกับการเปลี่ยนแปลงครั้งใหญ่ในหลายด้าน การเปิดตัวเหรียญใหม่กำลังเฟื่องฟู การแข่งขันในตลาดอนุพันธ์กำลังดุเดือด และตลาดแลกเปลี่ยนกำลังก้าวข้ามพรมแดนเข้าสู่บล็อกเชนมากขึ้น ด้วยเหตุนี้ นักลงทุนจึงต้องเผชิญกับทั้งโอกาสและความท้าทายที่ยิ่งใหญ่ขึ้น บทความนี้ ซึ่งวิเคราะห์ข้อมูลเหรียญและสัญญาใหม่ ๆ จากตลาดแลกเปลี่ยนชั้นนำ 10 อันดับแรก หวังเป็นอย่างยิ่งว่าจะช่วยให้ผู้อ่านเข้าใจจุดแข็งและจุดอ่อนของแพลตฟอร์มต่าง ๆ ก่อนที่จะคว้าเหรียญ 100x ต่อไป หรือเปิดสัญญาที่มีเลเวอเรจสูง การเลือกตลาดแลกเปลี่ยนที่เหมาะสมกับกลยุทธ์และระดับความเสี่ยงของคุณคือรากฐานของความสำเร็จอย่างไม่ต้องสงสัย ในขณะเดียวกัน เราควรตระหนักถึงการบรรจบกันอย่างรวดเร็วของตลาดแลกเปลี่ยนแบบรวมศูนย์และระบบนิเวศแบบออนเชน โอกาสการลงทุนในอนาคตจะไม่จำกัดอยู่แค่แพลตฟอร์มที่แยกตัวออกไปอีกต่อไป แต่จะอยู่ในการทำงานร่วมกันระหว่างออนเชนและออฟเชน เมื่อเกิดขึ้นแล้ว วงจรปิดของ “เหรียญใหม่ สัญญา และระบบนิเวศบนเชน” จะส่งเสริมให้เกิดแรงผลักดันการเติบโตและการสร้างความมั่งคั่งรูปแบบใหม่ ซึ่งจะกำหนดกฎเกณฑ์ใหม่ในตลาดคริปโต เรามารอดูกันว่าเทรนด์นี้จะพัฒนาไปอย่างไร เรียนรู้และปรับตัวอย่างต่อเนื่องในทางปฏิบัติ และคว้าโอกาสต่างๆ ในยุคนี้