Anchors และ Caps: ทำความเข้าใจโครงสร้างอัตราเงินทุน

- 核心观点:资金费率市场由公式锚定与套利资本主导。

- 关键要素:

- 公式内置0.01%利率锚定机制。

- 92%以上资金费率为正。

- 套利资本迅速压缩高费率溢价。

- 市场影响:提升衍生品市场定价效率。

- 时效性标注:中期影响

เรื่องยาวให้สั้น:

ด้วยการเติบโตอย่างก้าวกระโดดของแพลตฟอร์มอนุพันธ์แบบกระจายศูนย์อย่าง Hyperliquid และการเปิดตัว Pendle Funding Exchange ตลาดการระดมทุนคริปโทเคอร์เรนซีจึงกำลังพัฒนาไปอย่างรวดเร็ว โดยเฉพาะอย่างยิ่ง แรงผลักดันเชิงโครงสร้างสองประการที่ส่งผลต่อพลวัตของตลาดการระดมทุน ก่อให้เกิดโอกาสในการซื้อขายที่คาดการณ์ได้ ได้แก่

- จุดยึด (ขอบเขตล่าง) ของสูตร: สูตรสัญญาสวอปแบบไม่มีกำหนดระยะเวลามีองค์ประกอบอัตราดอกเบี้ยในตัว ซึ่งบังคับให้อัตราดอกเบี้ยบรรจบกันที่ประมาณ 0.01% (ค่าเบี่ยงเบนเป็นบวก) ข้อมูลแสดงให้เห็นว่าในไตรมาสที่สามของปี 2568 อัตราดอกเบี้ยเงินทุนมากกว่า 92% เป็นบวก

เทรดเดอร์: อย่าเดิมพันกับอัตราดอกเบี้ยติดลบต่อเนื่อง สูตรนี้กำลังผลักดันให้อัตราดอกเบี้ยสูงขึ้นอย่างต่อเนื่อง

- ทุนการเก็งกำไร (Cap): ทุนสถาบันมูลค่าหลายพันล้านดอลลาร์ รวมถึงผู้เข้าร่วม เช่น Ethena ที่ขายสัญญาชอร์ตที่มีเบี้ยประกันภัยสูงทันทีเมื่ออัตราดอกเบี้ยพุ่งสูงขึ้น

เทรดเดอร์: อย่าคาดหวังว่าอัตราดอกเบี้ยจะสูงต่อเนื่อง ความผันผวนนี้เกิดขึ้นเพียงช่วงสั้นๆ เนื่องจากกิจกรรมการเก็งกำไรทำให้เบี้ยประกันและอัตราดอกเบี้ยลดลงอย่างรวดเร็วสู่ระดับพื้นฐาน 0.01%

เมื่อเทียบกับ Binance และ Hyperliquid แล้ว อัตราการระดมทุนของ BitMEX มีเสถียรภาพมากที่สุด โดยแตะจุดยึด 0.01% บ่อยกว่าแพลตฟอร์มแลกเปลี่ยนอื่นๆ ในแง่ของความผันผวน ETH มีค่าเบต้าสูงกว่า BTC

หากต้องการประสบความสำเร็จในการซื้อขายอัตราเงินทุน คุณต้องเข้าใจโครงสร้างของตลาด ไม่ใช่ความรู้สึกของตลาด

การแนะนำ

เมื่อเก้าปีก่อน BitMEX ได้คิดค้นระบบแลกเปลี่ยนแบบถาวร (Perpetual Swap) ซึ่งเปลี่ยนแปลงวิถีการซื้อขายสกุลเงินดิจิทัลของผู้คนไปอย่างสิ้นเชิง ในรายงานอนุพันธ์ไตรมาสที่ 2 ฉบับก่อนหน้าของเรา เรื่อง "วิวัฒนาการของอัตราเงินทุน: การวิเคราะห์อัตราเงินทุน BitMEX XBTUSD เก้าปี " เราได้อธิบายรายละเอียดการเดินทางของ BitMEX จากตราสารที่มีความผันผวนและเก็งกำไร ไปสู่ตลาดที่เติบโตเต็มที่และมีเสถียรภาพ บัดนี้ เรากำลังเห็นถึงขั้นต่อไปของวิวัฒนาการนี้ นั่นคือการเกิดขึ้นของตลาดซื้อขายอัตราเงินทุนโดยเฉพาะ

การซื้อขายอัตราเงินทุนช่วยให้เทรดเดอร์สามารถเก็งกำไรราคาและซื้อขายกลไกพื้นฐานของตลาดได้ แต่อะไรคือสิ่งที่ขับเคลื่อนกลไกเหล่านี้ ในรายงานฉบับนี้ เราจะเจาะลึกถึงพลวัตของตลาดสวอปแบบถาวรและสูตรคำนวณอัตราเงินทุน พร้อมให้ข้อมูลเชิงลึกที่สำคัญสำหรับเทรดเดอร์สกุลเงินดิจิทัล

งานวิจัยของเราเน้นย้ำถึงสองปัจจัยสำคัญที่มีอิทธิพลต่ออัตราเงินทุน ได้แก่ แรงดึงดูดของ สูตรคำนวณอัตราเงินทุน 0.01% ต่อ 8 ชั่วโมง และพลังมหาศาลของ ทุนอาร์บิทราจจากสถาบัน ที่บังคับใช้สูตรดังกล่าว รายงานฉบับนี้สำรวจผลการวิจัยเหล่านี้ โดยอ้างอิงจากข้อมูลในไตรมาสที่ 3 ปี 2568 และนำเสนอข้อมูลสำคัญสำหรับเทรดเดอร์จากความเข้าใจเชิงโครงสร้างนี้

การทบทวนวิวัฒนาการของอัตราการระดมทุนในช่วงเก้าปี

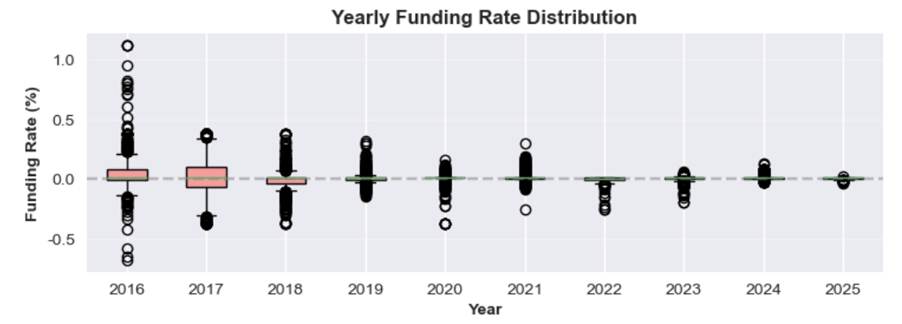

ดังที่เราได้สำรวจไปใน รายงานก่อนหน้านี้ ตลาดอัตราเงินทุนคริปโตสำหรับโทเคนหลักอย่าง Bitcoin นั้นอยู่ในช่วงที่เติบโตเต็มที่แล้ว ในช่วงแรกของการพุ่งขึ้นของตลาดสวอปแบบถาวร อัตราเงินทุนของ Bitcoin มักจะสูงกว่า 0.2% ต่อช่วงเวลา 8 ชั่วโมง ซึ่งเทียบเท่ากับอัตราดอกเบี้ยต่อปีที่สูงกว่า 200%

รูปที่ 1: การกระจายอัตราเงินทุนประจำปีจากปี 2559 ถึง 2568

ในช่วงหลายปีที่ผ่านมา ความผันผวนนี้ค่อยๆ ลดลงเมื่อตลาดมีความแข็งแกร่งขึ้นและมีเงินทุนจากสถาบันไหลเข้ามามากขึ้น วัฏจักรปี 2567-2568 ได้กำหนดมาตรฐานใหม่ นั่นคือ อัตราเงินทุนเฉลี่ยในปัจจุบันอยู่ที่ประมาณ 0.01% ต่อฐานอ้างอิง 8 ชั่วโมง ซึ่งเกิดขึ้นเมื่อค่าเบี้ยประกันสวอปแบบไม่มีกำหนด (Perpetual Swap) ต่ำมาก ส่งผลให้อัตราดอกเบี้ยถูกตรึงไว้กับอัตราดอกเบี้ย ซึ่งเป็นสัญญาณบ่งชี้ถึงประสิทธิภาพของระบบตลาดการเงิน

การวิเคราะห์โครงสร้างอัตราการระดมทุน

เหตุใดตลาดอัตราเงินทุนจึงมีการเปลี่ยนแปลงอย่างมาก ปรากฏการณ์นี้สามารถอธิบายได้ด้วยปัจจัยสำคัญสองประการ:

- สูตรอัตราการระดมทุนกำหนดว่าเมื่อราคาสัญญาถาวรแตกต่างเพียงเล็กน้อยจากราคาจุด อัตราจะเริ่มต้นที่อัตราพื้นฐาน 0.01% ต่อ 8 ชั่วโมง

- เงินจำนวนมากถูกใช้ในการซื้อขายพื้นฐานเพื่อให้ได้อัตราเงินทุนที่สูง

มาสำรวจแนวคิดเหล่านี้ในรายละเอียดเพิ่มเติมกัน

ปัจจัยที่ 1: จุดยึดของสูตร (อคติเชิงบวกที่เป็นความลับ)

อัตราเงินทุนสำหรับสัญญาสวอปแบบถาวรมีวัตถุประสงค์เพื่อรักษาระดับราคาสัญญาให้สอดคล้องกับราคาสปอตของสินทรัพย์อ้างอิง ใน BitMEX และตลาดแลกเปลี่ยนอื่นๆ อัตราเงินทุนจะถูกคำนวณทุกแปดชั่วโมงโดยใช้สูตรที่ประกอบด้วยองค์ประกอบหลักสองอย่าง ได้แก่ ดัชนีพรีเมียม และ อัตราดอกเบี้ย ซึ่งสมดุลด้วยกลไกแบบแคลมป์

สูตรทั่วไปสำหรับอัตราการระดมทุนบนการแลกเปลี่ยนเช่น BitMEX, Binance และ Hyperliquid คือ:

F=P+แคลมป์(I−P,−0.05%,0.05%)

ด้านล่างนี้เป็นคำอธิบายโดยละเอียดของแต่ละส่วนของสูตร

อัตราการระดมทุน (F): การชำระเงินเป็นระยะระหว่างตำแหน่งยาวและสั้นในสัญญาสวอปถาวร

ดัชนีเบี้ยประกันภัยเฉลี่ย (P): ดัชนี นี้วัดความเชื่อมั่นของตลาดโดยการติดตามส่วนต่างระหว่างราคาสัญญาซื้อขายล่วงหน้าและราคาตลาด ณ จุดซื้อขาย คำนวณเป็นค่าเฉลี่ยตลอดระยะเวลาการระดมทุน

หาก P เป็นบวก หมายความว่าสัญญาซื้อขายนั้นมี ราคาพรีเมียม (สูงกว่าราคาตลาด) สถานะซื้อจะได้รับผลตอบแทนสำหรับสถานะขาย

○ หาก P เป็นลบ หมายความว่าสัญญาซื้อขายมี ส่วนลด (ต่ำกว่าราคาตลาด) สถานะขายจะจ่ายผลตอบแทนสำหรับสถานะซื้อ

● อัตราดอกเบี้ย (I): อัตราดอกเบี้ยคงที่ โดยทั่วไปกำหนดไว้ที่ 0.01% เป็นเวลา 8 ชั่วโมง (หรืออัตราดอกเบี้ยรายปี 10.95) 0.01%/ เดิมทีเป็นตัวเลขที่กำหนดโดย BitMEX เพื่อจูงใจผู้ซื้อขายแบบเก็งกำไรให้จัดหาสภาพคล่อง

แคลมป์ (x, min, max): กลไกบัฟเฟอร์ที่ใช้เพื่อให้แน่ใจว่าส่วนต่างระหว่างอัตราดอกเบี้ยและดัชนีเบี้ยประกัน (I-P) ไม่สูงเกินไป ขีดจำกัดสูงสุดของส่วนต่างอยู่ที่ +0.05% และขีดจำกัดล่างอยู่ที่ -0.05% เพื่อป้องกันความผันผวนของอัตราเงินทุนที่มากเกินไป

สถานการณ์ที่ 1: เบี้ยประกันภัย/ส่วนลดเล็กน้อย อัตราการระดมทุน = 0.01%/8 ชั่วโมง

คุณลักษณะสำคัญของสูตรนี้คือความสามารถในการรักษาระดับอัตราเงินทุนให้คงที่ที่อัตราอ้างอิง (0.01%) เมื่อตลาดค่อนข้างสงบ

กฎทอง: ตราบใดที่ดัชนีพรีเมี่ยมเฉลี่ย (P) ยังคงอยู่ในช่วง -0.04% ถึง +0.06% อัตราการระดมทุน (F) จะอยู่ที่ 0.01% พอดี

ภายในช่วงนี้ ฟังก์ชัน Clamp สามารถชดเชยเบี้ยประกันหรือส่วนลดได้อย่างสมบูรณ์แบบ ทำให้อัตราการระดมทุนกลับไปเป็นอัตราดอกเบี้ย

ตัวอย่าง A: เบี้ยประกันภัยเล็กน้อย

ถือว่าดัชนีเบี้ยประกันภัยเฉลี่ย (P) อยู่ที่ +0.02%

- คำนวณส่วนต่าง : I − P = 0.01% − 0.02% = − 0.01%

- ใช้ฟังก์ชันแคลมป์: เนื่องจาก -0.01% อยู่ในช่วง [-0.05%, +0.05%] ค่าแคลมป์จึงเป็น -0.01%

- คำนวณอัตราดอกเบี้ยสุดท้าย: F = P + (ค่าคงที่) = 0.02% + (−0.01%) = 0.01%

ตัวอย่าง B: ส่วนลดเล็กน้อย

ตอนนี้ ให้ถือว่าดัชนีเบี้ยประกันเฉลี่ย (P) อยู่ที่ -0.03%

- คำนวณความแตกต่าง: I − P = 0.01% − (−0.03%) = 0.04%

- ใช้ฟังก์ชันแคลมป์: เนื่องจาก 0.04% อยู่ในช่วง [-0.05%, +0.05%] ค่าแคลมป์จึงเป็น 0.04%

- คำนวณอัตราดอกเบี้ยสุดท้าย: F = P + (ค่าคงที่) = −0.03% + 0.04% = 0.01%

ทั้งสองตัวอย่างแสดงให้เห็นว่าไม่ว่าดัชนีเบี้ยประกันเฉลี่ย (P) จะสูงกว่าหรือต่ำกว่าอัตราเงินทุนเล็กน้อย อัตราดอกเบี้ยสุดท้ายจะอยู่ที่ 0.01% เสมอ

สถานการณ์ที่ 2: ค่าเบี่ยงเบนเชิงบวก (อัตราเงินทุนเป็นบวกในช่วงส่วนลด)

ลักษณะสำคัญในการออกแบบของสัญญาสวอปแบบถาวรหลายรายการคือ แนวโน้มเชิงบวก โดยธรรมชาติ ซึ่งหมายความว่าแม้ว่าสัญญาจะซื้อขายในราคาที่ต่ำกว่าเล็กน้อย แต่โดยทั่วไปแล้วสถานะซื้อจะยังคงจ่ายค่าธรรมเนียมเล็กน้อยสำหรับสถานะขาย เนื่องจากอัตราดอกเบี้ยบวกคงที่ (I = 0.01%) ทำหน้าที่เป็นตัวกำหนดขั้นต่ำ

ซึ่งยังอธิบายได้ว่าเหตุใดอัตราการระดมทุนจึงมักเป็นตัวเลขบวกเล็กน้อย (เช่น 0.005%) มากกว่าตัวเลขติดลบ

ตัวอย่าง: ส่วนลดสัญญาถาวรพร้อมอัตราเงินทุนเป็นบวก

หากถือว่าตลาดอยู่ในภาวะขาลง ดัชนีเบี้ยประกันภัยเฉลี่ย (P) จะลดลงเหลือ -0.045%

- คำนวณความแตกต่าง: I − P = 0.01% − (−0.045%) = 0.055%

- ใช้ฟังก์ชันแคลมป์: ค่าความแตกต่าง 0.055% เกินขีดจำกัดสูงสุดของฟังก์ชันแคลมป์ ดังนั้น ฟังก์ชันแคลมป์จึงบังคับให้ค่าลดลงเหลือค่าสูงสุด 0.05%

- คำนวณอัตราสุดท้าย: F = P + (ค่าการหนีบ) = −0.045% + 0.05% = 0.005%

ในตัวอย่างนี้ แม้ว่าสัญญาแบบถาวรจะซื้อขายต่ำกว่าราคาสปอต แต่อัตราเงินทุนยังคงเป็นบวก นักลงทุนแบบ Long ยังคงจ่ายผลตอบแทนแบบ Short ซึ่งบ่งชี้ว่าอคติเชิงโครงสร้างเอื้อต่อสถานะ Short ที่มีอคติเชิงบวก

สถานการณ์ที่ 3: เมื่ออัตราการระดมทุนกลายเป็นศูนย์หรือติดลบ

เพื่อให้อัตราการระดมทุนเป็นกลางหรือติดลบ ส่วนลดในตลาดจะต้องมีนัยสำคัญเพียงพอที่จะเอาชนะอคติเชิงบวกที่เกิดจากอัตราดอกเบี้ย

● เมื่อดัชนีพรีเมี่ยม (P) อยู่ที่ -0.05% พอดี อัตราการระดมทุนจะกลายเป็น 0.00%

○ I−P=0.01%−(−0.05%)=0.06%

ยึดค่าไว้ที่ 0.05%

○ F = P + (ค่าการหนีบ) = −0.05% + 0.05% = 0.00%

● เมื่อดัชนีเบี้ยประกันภัยเฉลี่ย (P) ต่ำกว่า -0.05% อัตราเงินทุนจะกลายเป็นค่าลบ ตัวอย่างเช่น หาก P = −0.10% อัตราเงินทุนจะกลายเป็นค่าลบ และกลุ่ม short จะเริ่มจ่าย long เพื่อจูงใจให้ซื้อ ทำให้ราคาสัญญากลับมาใกล้เคียงกับราคาตลาด

ปัจจัยที่ 2: ทุนการเก็งกำไรอัตราดอกเบี้ยจำนวนมหาศาล

สูตรอัตราเงินทุนเป็นตัวกำหนดกฎเกณฑ์ ในขณะที่ทุนการเก็งกำไร (arbitrage capital) เป็นผู้บังคับใช้ ปัจจุบัน มูลค่าดอกเบี้ยแบบเปิด (Open Interest) ในโทเคนหลักๆ (Bitcoin, Ethereum และ Solana) ในตลาดแลกเปลี่ยนสกุลเงินดิจิทัลหลักๆ พุ่งสูงถึงหลายหมื่นล้านดอลลาร์ ตั้งแต่บริษัทซื้อขายหลักทรัพย์ไปจนถึงโปรโตคอล DeFi อย่าง Ethena บรรดานักเก็งกำไรมีเงินทุนหลายพันล้านดอลลาร์ที่พร้อมจะนำไปใช้ทันทีที่อัตราเงินทุนเริ่มน่าสนใจ เมื่อสัญญาสวอปแบบถาวร (Perpetual Swaps) มีราคาพรีเมียมสูง สถาบันเหล่านี้จะขายสัญญาสวอปแบบถาวรและซื้อสินทรัพย์แบบสปอตเพื่อคว้าอัตราเงินทุนที่สูง จึงทำให้ราคาพรีเมียมลดลง

รูปที่ 2: มูลค่ารวมที่ล็อคใน Ethena (USDe) และดอกเบี้ยเปิดทั้งหมดใน BTC, ETH และ SOL บนการแลกเปลี่ยนสกุลเงินดิจิทัลหลักในวันที่ 25 กันยายน 2025

รูปที่ 2 แสดงให้เห็นอย่างชัดเจนว่า USDe (แพลตฟอร์มการเก็งกำไรอัตราเงินทุนรายใหญ่) ของ Ethena มีบทบาทสำคัญในการอธิบายอัตราเงินทุนที่สูงชั่วคราว แผนภูมิวงกลมด้านซ้ายแสดงให้เห็นว่า Ethena (USDe) มีกองทุนที่ยังไม่ได้นำไปใช้งานอยู่ 7.83 พันล้าน ดอลลาร์สหรัฐ แผนภูมิวงกลมด้านขวาแสดงจำนวนดอกเบี้ยคงค้าง (Open Interest) ของตลาดหลักทรัพย์หลักๆ (ณ วันที่ 21 กันยายน 2568) ซึ่งอยู่ที่ 6.57 หมื่นล้านดอลลาร์สหรัฐ การเปรียบเทียบแผนภูมิวงกลมทั้งสองนี้แสดงให้เห็นอย่างชัดเจนถึงบทบาทที่สำคัญของโปรโตคอลเดียวอย่าง Ethena ซึ่งเงินทุนที่ยังไม่ได้นำไปใช้งานคิดเป็นสัดส่วนมากถึง 12% ของดอกเบี้ยคงค้างของตลาด

เมื่อใดก็ตามที่อัตราเงินทุนเริ่มน่าสนใจ สถาบันต่างๆ จะนำเงินทุนที่มีอยู่ไปใช้เพื่อทำกำไร กลยุทธ์การเก็งกำไรนี้ช่วยลดอัตราเงินทุนที่สูงลง

โดยสรุปแล้ว แหล่งเงินทุนจำนวนมากที่ไม่ได้นำไปใช้ทำหน้าที่เป็นเพดานอัตราดอกเบี้ยเงินทุน ซึ่งป้องกันไม่ให้อัตราดอกเบี้ยคงอยู่ในระดับสูงได้นาน

มุมมองเชิงปฏิบัติ: การทบทวนอัตราเงินทุนในไตรมาสที่ 3 ปี 2568

เพื่อวิเคราะห์ความถูกต้องของทฤษฎีข้างต้นเกี่ยวกับขีดจำกัดล่างและขีดจำกัดบนของอัตราเงินทุน เราได้วิเคราะห์ข้อมูลอัตราเงินทุนจาก BitMEX, Binance และ Hyperliquid ในไตรมาสที่ 3 ปี 2025 ข้อมูลนี้ยืนยันทฤษฎีหลักสองประการที่กล่าวถึงในหัวข้อก่อนหน้า:

- อัตราเงินทุนยังคงเป็นบวกตลอดเวลาส่วนใหญ่ ซึ่งขับเคลื่อนโดยอคติเชิงบวกเชิงโครงสร้างในสูตรการคำนวณ

- อัตราการระดมทุนนั้นไม่ค่อยจะสูงเกินเส้นฐาน 0.01% มากนัก เนื่องจากมีกองทุนเก็งกำไรจำนวนมากจากสถาบันต่างๆ เช่น Ethena เข้ามาแทรกแซง ทำให้เบี้ยประกันที่สูงถูกกดทับ

รูปที่ 3 และ 5 แสดงประวัติอัตราการระดมทุนของ BTC และ ETH จนถึงไตรมาสที่ 3 ปี 2025 ซึ่งยืนยันผลการวิจัยหลักสองข้อของเรา ประการแรก อัตราระดมทุนของทั้งสามแพลตฟอร์มยังคงเป็นบวกตลอดช่วงไตรมาสส่วนใหญ่ ซึ่งเป็นผลโดยตรงจากอคติเชิงบวกเชิงโครงสร้างของสูตร ประการที่สอง แสดงให้เห็นว่าอัตราระดมทุนของ BitMEX และ Binance ยังคงยึดโยงอย่างแน่นหนาที่ระดับพื้นฐาน 0.01% ซึ่งสะท้อนถึงผลกระทบอันรุนแรงของเงินทุนจากการเก็งกำไร

ข้อยกเว้นที่น่าสังเกตคือ Hyperliquid ซึ่งอัตราการระดมทุนมีความผันผวนอย่างมีนัยสำคัญและมักจะพุ่งสูงเกินระดับพื้นฐานนี้ ซึ่งเป็นปรากฏการณ์ที่เราจะตรวจสอบในหัวข้อถัดไป

รูปที่ 3: แนวโน้มความแตกต่างของอัตราการระดมทุน BTC ในแต่ละตลาดแลกเปลี่ยนในไตรมาสที่ 3 ปี 2025 Hyperliquid (สีแดง) แสดงความผันผวนอย่างมาก โดยมักเพิ่มขึ้นอย่างรวดเร็วเกินขีดจำกัด 0.01% ในทางตรงกันข้าม BitMEX (สีส้ม) และ Binance (สีน้ำเงิน) มีอัตราดอกเบี้ยที่เสถียรกว่า

รูปที่ 4: การกระจายอัตราเงินทุน BTC ทั่วทั้งการแลกเปลี่ยนในไตรมาสที่ 3 ของปี 2025

รูปที่ 5: การเปรียบเทียบอัตราเงินทุนของ ETH ในไตรมาสที่ 3 ปี 2025 เผยให้เห็นรูปแบบพฤติกรรมที่คล้ายคลึงกันกับ BTC สภาพคล่องสูง (สีแดง) มีลักษณะเด่นคือความผันผวนสูงและมีการแกว่งตัวสูงบ่อยครั้ง ขณะที่ BitMEX (สีส้ม) และ Binance (สีน้ำเงิน) มีสภาพแวดล้อมอัตราดอกเบี้ยที่เสถียรและคาดการณ์ได้ดีกว่า

รูปที่ 6: การกระจายอัตราการระดมทุน Ethereum บน BitMEX, Binance และ Hyperliquid ในไตรมาสที่ 3 ปี 2025 ตัวเลขนี้แสดงให้เห็นว่าอัตราการระดมทุน Ethereum ที่พบมากที่สุดในทั้งสามแพลตฟอร์มแลกเปลี่ยนคือ 0.01% โดยที่ BitMEX มีเสถียรภาพมากที่สุด และ Hyperliquid มีความผันผวนมากที่สุด

ความแตกต่างของอัตราเงินทุนระหว่างการแลกเปลี่ยน: เสถียรภาพเทียบกับความผันผวน

การวิเคราะห์อัตราการระดมทุนของ Bitcoin (BTC) บน BitMEX, Hyperliquid, Binance และ Hyperliquid

ข้อมูลอัตราการระดมทุน $BTC (ไตรมาส 3 ปี 2025)

แลกเปลี่ยน

หมายถึง

การพัฒนามาตรฐาน

นาที

แม็กซ์

ความถี่ 0.01%

ความถี่บวก

บิทเม็กซ์

0.0081%

0.0049%

-0.0154%

0.0100%

78.19%

93.83%

บินานซ์

0.0057%

0.0039%

-0.0036%

0.0100%

30.70%

92.54%

ไฮเปอร์ลิควิด

0.0120%

0.0097%

-0.0139%

0.0672%

39.45%

95.98%

การวิเคราะห์อัตราเงินทุน Ethereum (ETH) บน BitMEX, Hyperliquid และ Binance รวมถึง Hyperliquid

ข้อมูลอัตราการระดมทุน $ETH (ไตรมาสที่ 3 ปี 2025)

แลกเปลี่ยน

หมายถึง

การพัฒนามาตรฐาน

นาที

แม็กซ์

ความถี่ 0.01%

ความถี่บวก

บิทเม็กซ์

0.0090%

0.0045%

-0.0194%

0.0276%

87.52%

95.12%

บินานซ์

0.0060%

0.0038%

-0.0050%

0.0100%

31.71%

92.68%

ไฮเปอร์ลิควิด

0.0126%

0.0131%

-0.0176%

0.0752%

33.57%

88.81%

แผนภูมิข้างต้นแสดงให้เห็นความแตกต่างอย่างชัดเจนในเสถียรภาพอัตราการระดมทุนระหว่าง BitMEX และการแลกเปลี่ยนอื่นๆ เช่น Hyperliquid และ Binance

● BitMEX: ในฐานะหนึ่งในตลาดซื้อขายอนุพันธ์คริปโทเคอร์เรนซีที่เก่าแก่ที่สุด BitMEX ทำหน้าที่เป็นเกณฑ์มาตรฐาน ในช่วงเวลาการวิเคราะห์ อัตราการระดมทุนของ BTC อยู่ที่ 0.01% พอดี 78.19% ของเวลาทั้งหมด และอัตราการระดมทุนของ ETH อยู่ที่ 0.01% พอดี 87.52% ของเวลาทั้งหมด ค่าเบี่ยงเบนมาตรฐานที่ต่ำบ่งชี้ว่าอัตราการระดมทุนนั้นคาดการณ์ได้มากที่สุด ซึ่งสะท้อนให้เห็นถึงความจริงที่ว่าค่าพรีเมียมของสัญญาซื้อขายแบบถาวร BTC และ ETH ของ BitMEX ยังคงทรงตัวตามราคาตลาดอยู่เกือบตลอดเวลา

Binance: ในฐานะแพลตฟอร์มแลกเปลี่ยนสกุลเงินดิจิทัลที่ใหญ่ที่สุด Binance มีอัตราการระดมทุนเฉลี่ยสำหรับ BTC และ ETH ต่ำที่สุด โดยอัตราเฉลี่ยอยู่ที่ต่ำกว่า 0.01% อย่างต่อเนื่อง นี่บ่งชี้ถึงแรงกดดันจากการขายชอร์ตอย่างต่อเนื่องบน Binance เมื่อเทียบกับ BitMEX ซึ่งสะท้อนถึงความเชื่อมั่นของตลาดในระยะยาว ไม่ใช่เพียงแรงกระตุ้นชั่วครู่

● ไฮเปอร์ลิควิด: ความผันผวนของอัตราเงินทุนของไฮเปอร์ลิควิดมีนัยสำคัญที่สุดในบรรดาสามตลาดแลกเปลี่ยน โดยมีอัตราเงินทุนเฉลี่ยและค่าเบี่ยงเบนมาตรฐานสูงสุดอย่างต่อเนื่อง สาเหตุโดยตรงมาจากช่วงเวลาคำนวณอัตราเงินทุน 1 ชั่วโมง และไม่สามารถให้เลเวอเรจสูงเท่ากับ BitMEX ซึ่งนำไปสู่การตอบสนองที่มากเกินไปต่อเกณฑ์พื้นฐาน อัตราเงินทุนที่สังเกตได้สูงที่สุดสำหรับ BTC และ ETH อยู่ที่ 0.067% และ 0.075% ตามลำดับ ซึ่งสูงกว่าตลาดแลกเปลี่ยนอื่นๆ อย่างมาก และแสดงให้เห็นถึงแนวโน้มที่อัตราเงินทุนจะผันผวนอย่างมีนัยสำคัญ

อัตราการระดมทุนของ Bitcoin เทียบกับ Ethereum

แม้ว่าแนวโน้มโดยรวมของอัตราการระดมทุนสำหรับสินทรัพย์ทั้งสองจะคล้ายคลึงกันในแต่ละการแลกเปลี่ยน แต่ข้อมูลเผยให้เห็นความแตกต่างที่สำคัญ: อัตราการระดมทุนของ ETH แสดงให้เห็น "เบต้าที่สูงกว่า" ในไตรมาสที่ 3 ปี 2025

- ค่าธรรมเนียมสูงกว่าเล็กน้อย: ในทุกการแลกเปลี่ยน อัตราการระดมทุนโดยเฉลี่ยสำหรับ ETH จะสูงกว่า BTC เล็กน้อย

- ความผันผวนสูงขึ้นอย่างมีนัยสำคัญ: บนแพลตฟอร์ม Hyperliquid อัตราการระดมทุนของ ETH อยู่ที่ 0.0131% สูงกว่า BTC เกือบ 35% ซึ่งอยู่ที่ 0.0097% ซึ่งหมายความว่าอัตราการระดมทุนของ ETH ไม่เพียงแต่สูงกว่าโดยเฉลี่ยเท่านั้น แต่ยังมีความผันผวนมากกว่าและมีแนวโน้มที่จะเกิดการพุ่งขึ้นอย่างรุนแรง

สิ่งสำคัญสำหรับผู้ซื้อขาย

การทำความเข้าใจโครงสร้างตลาดนี้จะช่วยให้สามารถระบุการซื้อขายที่มีความน่าจะเป็นสูงได้ แทนที่จะคาดการณ์ภาวะตลาด เทรดเดอร์สามารถวางเดิมพันว่าตลาดจะดำเนินการตามกฎเกณฑ์ของตัวเองได้

1. ข้อสรุปเชิงโครงสร้าง: อย่าต่อสู้กับอคติเชิงบวกของสูตร

สิ่งสำคัญที่พบคือ อัตราดอกเบี้ยเงินทุนเป็นบวกอย่างท่วมท้น มากกว่า 92% ของเวลาทั้งหมด ตามข้อมูลของเราจากไตรมาสที่ 3 ปี 2025 นี่ไม่ใช่การสุ่ม แต่เป็นผลโดยตรงจากส่วนประกอบอัตราดอกเบี้ย +0.01% ในสูตร ซึ่งให้แรงหนุนอย่างต่อเนื่อง แม้ว่าคุณจะมีแนวโน้มขาลงอย่างมาก โปรดจำไว้ว่าอัตราดอกเบี้ยเงินทุนที่เป็นบวกต่ำกว่า 0.01% หมายความว่าสัญญาสวอปแบบถาวรกำลังซื้อขายในราคาที่ต่ำกว่าราคาตลาดอยู่แล้ว หากต้องการให้อัตราดอกเบี้ยติดลบ ตลาดจะต้องเอาชนะอคติเชิงบวกโดยธรรมชาตินี้

ดังนั้น หากตลาดอย่าง Boros แสดงให้เห็นว่าอัตราดอกเบี้ยเงินทุนโดยนัยใกล้ศูนย์ การเปิดสถานะ Long ย่อมมีข้อได้เปรียบเชิงโครงสร้างมากกว่าการเปิดสถานะ Short แล้วหวังอัตราดอกเบี้ยติดลบอย่างต่อเนื่อง ในสถานการณ์เช่นนี้ สูตรอัตราดอกเบี้ยเงินทุนไม่ใช่มิตรของคุณ แต่กลับผลักดันอัตราดอกเบี้ยกลับสู่แดนบวกอย่างแข็งขัน

2. เพดานการเก็งกำไร: อย่าคาดหวังว่าอัตราดอกเบี้ยสูงจะคงอยู่ต่อไป

เช่นเดียวกับที่สูตรสร้างฐานที่ยืดหยุ่น ความพร้อมของเงินทุนสถาบันขนาดใหญ่ก็สร้างเพดานที่แข็ง เมื่ออัตราเงินทุนเพิ่มขึ้นสูงกว่าฐาน 0.01% อย่างมีนัยสำคัญ อัตราเหล่านี้ให้ผลตอบแทนรายปีสองหลักที่นักเก็งกำไรไม่อาจต้านทานได้

เงินทุนหลายพันล้านดอลลาร์จากสถาบันและโปรโตคอล DeFi กำลังจับตามองโอกาสเหล่านี้อย่างต่อเนื่อง เมื่อเกิดค่าพรีเมียม พวกเขาจะทำ Short สวอปแบบ Perpetual และซื้อสินทรัพย์ Spot พร้อมกัน ซึ่งเป็นการซื้อขายที่บีบค่าพรีเมียมให้ลดลงอย่างรวดเร็วและบีบให้อัตราเงินทุนลดลง ซึ่งหมายความว่าแม้อัตราดอกเบี้ยอาจพุ่งสูงขึ้น แต่การพุ่งสูงขึ้นเหล่านี้มีความผันผวนและอยู่ได้ไม่นาน การเดิมพันกับอัตราดอกเบี้ยที่สูงอย่างต่อเนื่องคือการเดิมพันกับกลุ่มตลาดขนาดใหญ่ มีประสิทธิภาพ และมีเงินทุนเพียงพอ

สรุปแล้ว

การซื้อขายอัตราเงินทุนเป็นเทรนด์ใหม่ในอุตสาหกรรมคริปโทเคอร์เรนซี และที่ BitMEX เรารู้สึกตื่นเต้นที่จะได้เห็นวิวัฒนาการครั้งใหม่ของอนุพันธ์คริปโท การวิเคราะห์ของเราแสดงให้เห็นว่าความสำเร็จในตลาดอัตราเงินทุนไม่ได้มาจากการคาดการณ์ความผันผวนของตลาด แต่มาจากความเข้าใจโครงสร้างพื้นฐานของตลาดมากกว่า

ปัจจัยหลักสองประการ ได้แก่ เสน่ห์ของสูตรอัตราดอกเบี้ย 0.01% และเงินทุนอาร์บิทราจจำนวนมหาศาลที่ใช้คำนวณ ล้วนสร้างสภาพแวดล้อมตลาดที่คาดการณ์ได้สูง การทำความเข้าใจว่าทำไมอัตราดอกเบี้ยจึงถูกตรึงไว้ และเหตุใดอัตราดอกเบี้ยติดลบจึงเป็นเรื่องผิดปกติ จะช่วยให้เทรดเดอร์สามารถก้าวข้ามการเก็งกำไรราคา และใช้ประโยชน์จากโอกาสที่มีความเป็นไปได้สูงที่มีอยู่ในโครงสร้างตลาดที่ BitMEX ริเริ่มไว้เมื่อเก้าปีก่อน