真實鏈上數據回顧2025年Web3敘事| OKX年記

- 核心觀點:鏈上用戶行為趨於理性,資金向成熟協議集中。

- 關鍵要素:

- DEX交易量集中於Solana、以太坊等鏈,Solana成MEME交易主網。

- DeFi投資轉向組合配置,資金向Aave等頭部借貸質押協議集中。

- 跨鏈資金高度集中於以太坊與波場等少數核心通道。

- 市場影響:引導資金流向穩健協議,市場結構分化加劇。

- 時效性標註:中期影響。

當市場被宏大的敘事和轉瞬即逝的 FOMO 情緒所主導時,真正的 Web3 趨勢和用戶行為往往隱藏在表層數據之下。OKX 錢包 2025年度報告將聚焦一個核心問題——起底鏈上用戶真實偏好。

本次報告將把這一年的鏈上資金行為講清楚:小資金和巨鯨到底有什麼不同;錢在什麼鏈、什麼協議、什麼活動裡真正爆發;哪些產品是用戶真正在用,哪些只是被炒起來的概念;鏈上理財的收益到底有多少是真實可拿到的;哪些玩法可以吃到肉,哪些又買了雷?更重要的是——今年到底是誰從鏈上賺到了錢?這些賺錢方式有沒有可能被複製?哪些趨勢已經被「提前佈局」?

DEX 交易集中在 Solana 和以太坊等鏈

整體來看,2025 年 DEX 聚合器市場規模已突破萬億美元,OKX DEX 聚合器在多鏈資產路由與錢包側入口優勢下,交易體量持續成長;受 MEME 幣交易熱潮推動,DEX 鏈上交易活躍度在 2 月出現顯著集中放大。從時間分佈看,2 月成為全年 DEX 成交較為密集的月份之一,單日成交額峰值接近 20 億美元,呈現出典型的「事件驅動型」爆發特徵。在交易規模快速抬升的同時,DEX 成交在不同公鏈之間的結構分化也更加清晰。

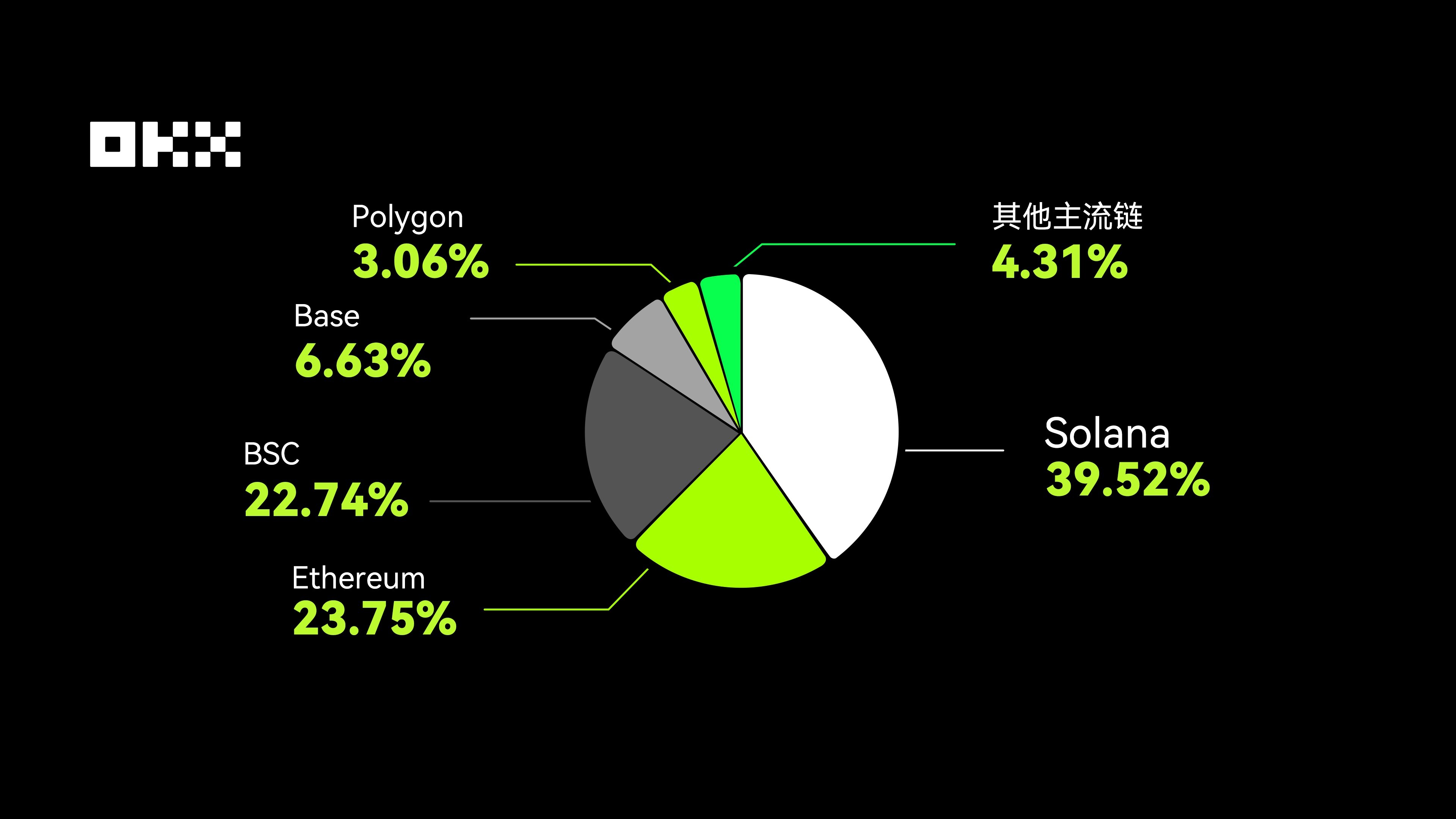

從公鏈分佈來看,DEX 交易量主要集中在 Solana、Ethereum、BSC、Base 與 Polygon 五條主流公鏈。其中,Solana 表現最為突出,全年其 DEX 成交規模約為 Ethereum 的 1.6 倍,成為 MEME 幣交易最主要的承載網路。這一現象不僅反映出在高頻、情緒驅動的交易環境下,用戶對交易成本、確認速度與執行成功率的敏感度顯著上升,也與 Solana 在資產發行效率、交易併發能力以及用戶互動體驗上的優勢密切相關。大量 MEME 專案選擇在 Solana 首發,使得交易行為在資產生成階段即被鎖定在同一網路內,進一步放大了鏈上成交的聚集效應。

Ethereum 作為成熟生態,憑藉長期積累的資產深度、主流專案與穩定流動性,依然構成 DEX 交易的核心基礎,其成交結構更偏向多樣化資產、穩定幣交易以及相對理性的配置需求。與之相比,BSC 並非依託深度生態沉澱,而是通過低門檻、低成本與強流量動員能力,吸引大量價格敏感型與新進入用戶參與交易。在 MEME 行情高度集中的階段,BSC 能夠依靠流量效率與快速擴散機制,在短期內實現與 Ethereum 接近的成交規模,說明在特定市場環境下,用戶規模與交易頻次對成交放大的作用,可以部分抵消生態成熟度上的差距。

Base 與 Polygon 位於後續梯隊,整體交易規模相對有限,其成長路徑更多依賴於明確的敘事驅動、應用爆款或階段性激勵週期。相較於前述公鏈,這一梯隊在用戶黏性與流動性厚度上仍有明顯不足,但在特定窗口期內,通過承載單一熱點應用或主題資產,仍可能快速聚集交易量,為整體 DEX 市場貢獻階段性增量。

OKX DEX 交易量的公鏈分佈結構

交易場景正逐步成為影響 DEX 格局演化的關鍵因素。以 MEME 幣為代表的交易場景,加速了交易流量向少數公鏈集中。其背後疊加了快速資產發行、社交傳播與短週期博弈等機制,不僅放大了單鏈交易規模,也重塑了跨鏈資金流向與 DEX 類型選擇。後續章節將圍繞 MEME 交易展開數據拆解,進一步分析其對 DEX 格局階段性演化的影響。

在此基礎上,DEX 交易格局正從「單一主鏈主導」走向「多梯隊並存、分工明確」。高效能公鏈承載高頻交易,成熟生態承擔資產沉澱與風險定價,流量型與新興公鏈在特定行情中發揮放大效應。這種分化要求交易平台具備跨鏈與場景協同能力。OKX DEX 依託多鏈覆蓋與聚合式架構,在統一入口下連接不同梯隊公鏈與交易場景,幫助用戶高效應對短期行情與長期配置需求。

DEX 活躍交易地址數同比增長 2.6 倍

2025 年,去中心化交易所(DEX)繼續作為 Web3 交易的核心基礎設施發揮作用。隨著公鏈生態成熟、交易基礎設施完善,以及鏈上資產執行的及時性提升,DEX 正逐漸成為更多用戶進行資產交易的首選。全年活躍 DEX 用戶呈現明顯成長,交易活動從少數主流資產逐步拓展到更多新專案代幣,同時活躍度和交易頻次也顯著提升。

相較去年,2025 年 OKX Wallet 活躍 DEX 用戶地址數同比增長 2.6 倍,增量主要集中在少數熱點公鏈上。隨著專案發行和交易熱點不斷湧現,用戶行為呈現明顯鏈上聚集特徵,交易活動在特定網路和專案上快速集中,形成新的市場結構和節奏。

MEME 幣生態是 DEX 市場中最具代表性的敘事之一。儘管年末市場回調,MEME 交易仍保持高度投機性。鏈上最活躍的 MEME 用戶對價格波動和市場節奏高度敏感,追求快速、熱門交易機會,並受到社群活躍度和社群媒體熱度影響。他們的交易需求集中在速度、靈活性和鏈上資訊洞察:交易需快速、高成功率,並支援連續操作;同時,鏈上指標如老鼠倉追蹤、開發者持倉動態、籌碼分佈及 K 線走勢分析,可幫助用戶判斷資金流向、熱度集中和潛在操盤行為,從而輔助短線跟進與高頻投機。

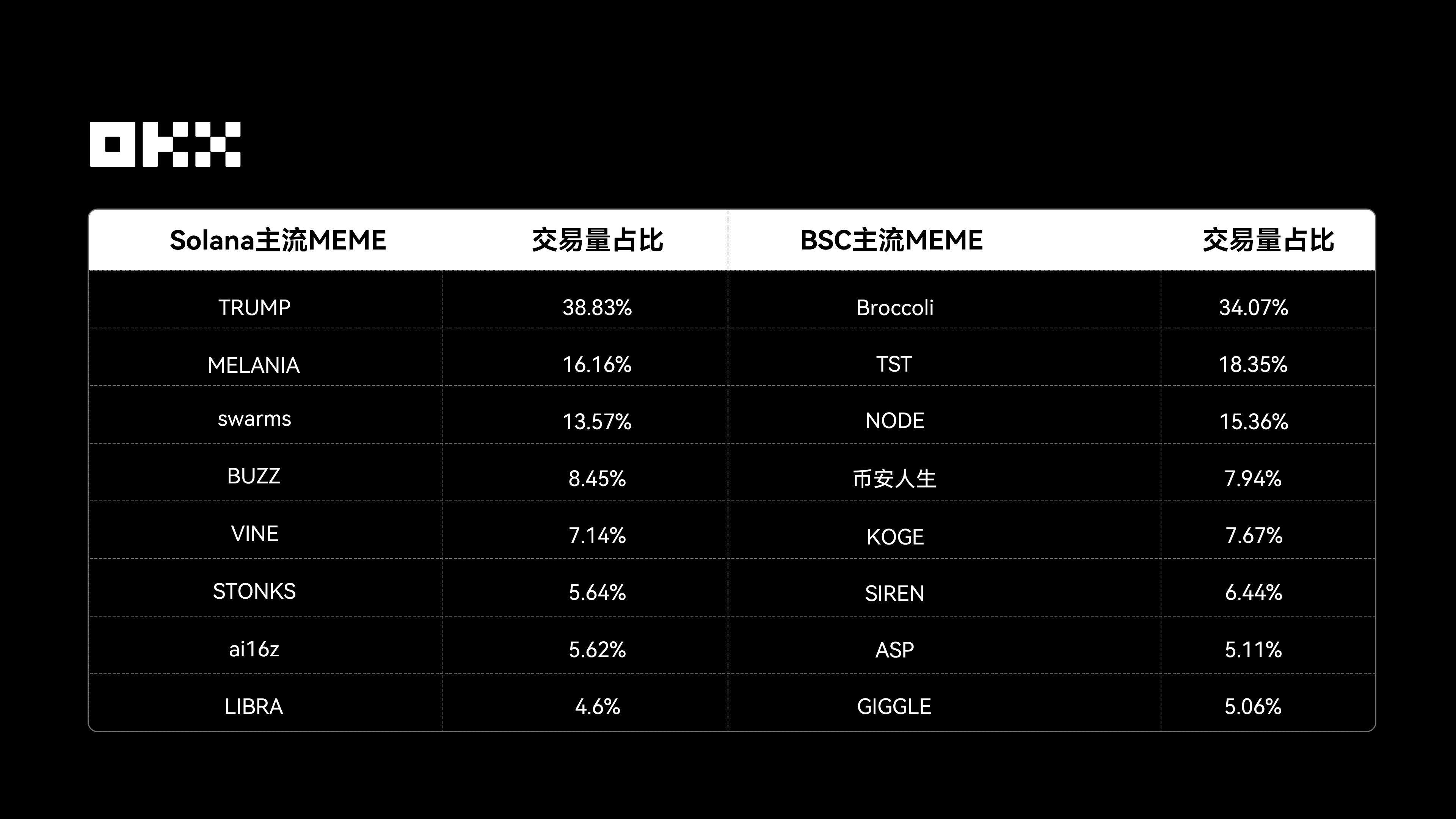

從全年 MEME 幣交易分佈來看,Solana 與 BSC 是最集中的兩條公鏈,但在交易規模和資產結構上存在差異。Solana 上全年交易量最高的專案包括 TRUMP、MELANIA、swarms、BUZZ、VINE、STONKS、ai16z、LIBRA 等,專案更迭頻繁、交易節奏快,使其成為高頻 MEME 交易的核心網路。BSC 上交易量最高的專案主要是 Broccoli、TST、NODE、幣安人生、KOGE 等,更依賴社群擴散和流量驅動,在特定窗口快速聚集活躍度。儘管單個資產持續成交能力有限,BSC 依託低門檻和龐大用戶規模,仍能形成穩定的參與基礎。

在結構差異下,Solana 全年主流 MEME 交易量約為 BSC 的 3.6 倍。整體來看,MEME 用戶成長集中在少數熱點網路,Solana 更適合承載高頻、快速輪動的交易場景,而 BSC 在流量型參與和短週期博弈中具備優勢。二者共同構成了當前 MEME 交易的重要發生場域。

Solana與BSC部分主流MEME交易情況

值得注意的是,OKX 在 2025 年 11 月推出了交易所內建 DEX。用戶現在可以直接用交易帳戶裡的 USDT/USDC 購買 Solana、Base、X Layer 等鏈上代幣,無需跨鏈、提幣,也不必管理助記詞或私鑰。內建 DEX 採用自託管設計,由 OKX 代付 Gas,體驗更輕量、更順滑。

資訊差與時間差會直接轉化為MEME用戶利潤,因此Wallet在2025年持續傾聽社群聲音,透過數百項細節優化和核心升級提升用戶體驗,比如,新幣收錄速度縮短至1.5秒以內;一鍵交易確認簡化操作,打幣節奏加快;代幣頁面載入、K線、交易功能和整體速度全面提升至業界領先水平;增加AI敘事等等。

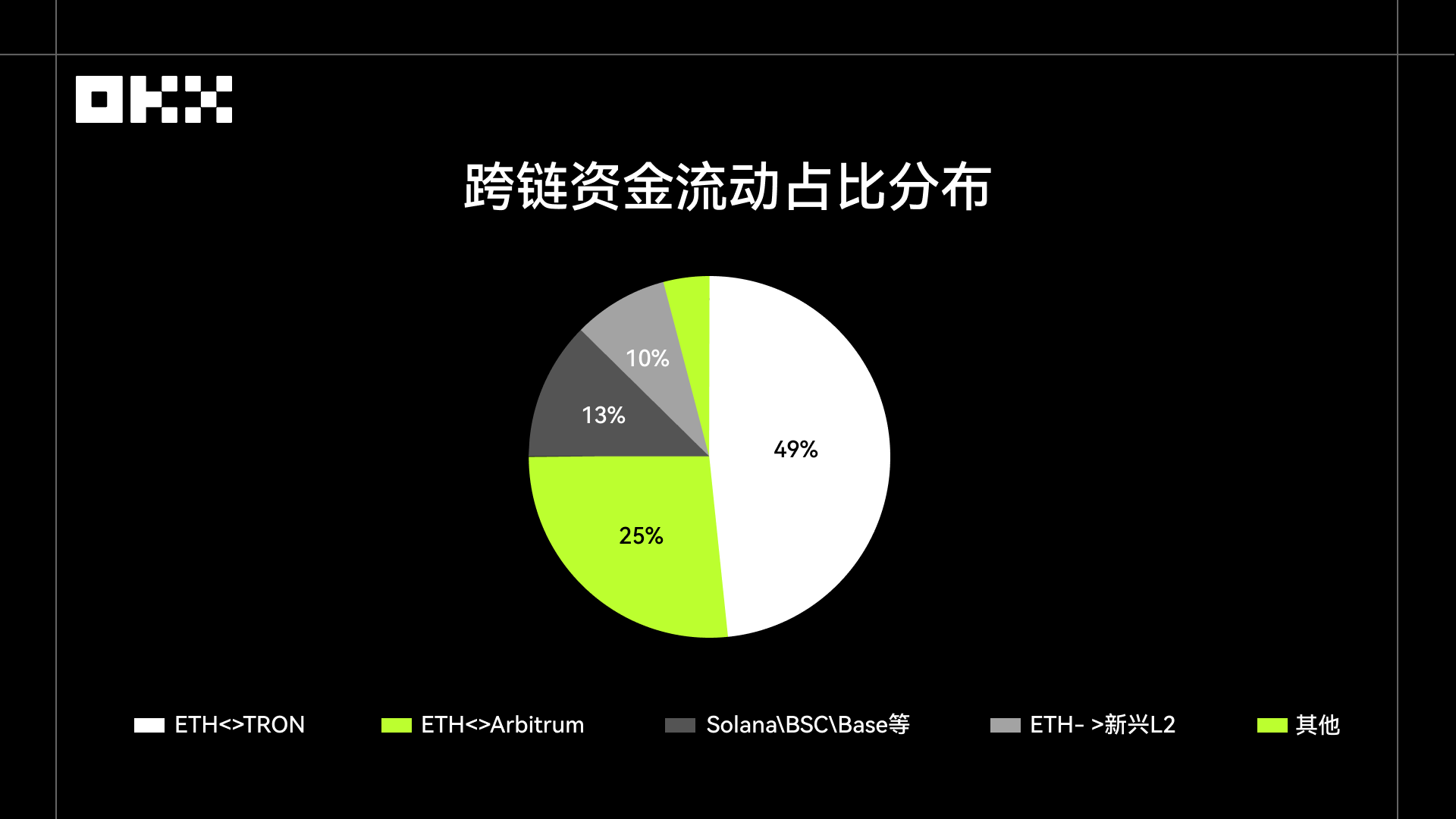

以太坊與波場仍是跨鏈的主要場景

2025 年 OKX DEX 聚合器用戶的跨鏈資金高度集中於少數高流動性公鏈之間。Ethereum 與 TRON 構成最核心的資金通道,雙向跨鏈合計佔比接近全年總流動的一半。這一結構一方面受益於 TRON 低手續費、高吞吐的鏈上特性及其在 USDT 轉帳場景中的高效率,另一方面也依託 Ethereum 豐富的生態資源,使 TRON 成為新興市場用戶進行小額支付與資金週轉的重要節點。

Ethereum 與 Arbitrum 之間的雙向跨鏈佔比超過四分之一,形成主鏈與 L2 之間的高頻循環。用戶往往將資金配置在 Arbitrum 等低費用鏈上參與短期交易或 DeFi 活動,再回流至 Ethereum 主網以實現資產沉澱與安全保障。整體來看,Ethereum 向 TRON、TRON 向 Ethereum、Ethereum 向 Arbitrum、Arbitrum 向 Ethereum 四大鏈對合計貢獻約七成跨鏈資金流動,顯示跨鏈行為高度集中於少數核心路徑。

從方向性看,多數雙向鏈對中 Ethereum 流出資金佔比高於回流,體現其作為資金源頭的樞紐地位;而在 Ethereum 與 Arbitrum 之間,回流略高於流出,反映部分 L2 資金向主鏈回歸的活躍模式。同時,Ethereum 向新興 L2 的單向流動佔比超過 10%,表明主鏈資金仍在持續向擴展生態外溢。

相比之下,Solana、BSC、Base 等高效能公鏈的跨鏈佔比相對較低,合計約佔總流動的 13%,更多承擔策略性配置或短期操作功能。但 Solana 與 BSC 之間仍存在相對獨立的雙向資金流動,其規模接近 Ethereum 與 Solana 之間的跨鏈佔比,顯示新興公鏈之間已開始形成一定的獨立資金調配需求,並不完全依賴 Ethereum 作為唯一樞紐。

整體而言,跨鏈資金呈現出「主幹路徑高度集中、擴展路徑持續外溢」的結構特徵。在此基礎上,OKX DEX 聚合器透過覆蓋 25+ 跨鏈、40+ 公鏈、400+ DEX,並依託 X Routing 智慧路由實現多 DEX 最優定價,同時提供行情、限價單與 KYT 安全檢測等功能,為用戶在複雜跨鏈環境中提供更高效、可控的交易體驗。

DeFi 投資正在轉向更具結構性的組合配置

在鏈上環境,借貸和質押協議仍是相對穩健、可持續的收益來源,資金也在持續向這些頭部協議集中。這也間接反映出:越來越多用戶,選擇 OKX DeFi 賺幣產品作為參與鏈上 DeFi 的主要入口之一。從用戶投入金額來看,資金主要集中在頭部協議。用戶投入金額 Top10 的協議中,Aave V3 在投金額超過 2 億美元,顯著領先其他協議,顯示其在借貸賽道中的核心地位與高度信任度。其餘 Top10 協議的在投金額均超過 2,000 萬美元,整體呈現出「頭部穩定、腰部有序」的分佈結構。

Top10 協議覆蓋多個 DeFi 細分方向,包括傳統借貸(Aave V3、Compound V3、Morpho、Fluid)、質押與再質押(Lido、Puffer Finance)、DEX 與流動性協議(Uniswap V3),以及新興鏈原生借貸協議(NAVI Protocol、Echelon Market、Echo Protocol)。這一結構表明,用戶在資金配置上並未單一押注高風險策略,而是圍繞成熟協議與確定性收益路徑進行組合式投入。

其中,NAVI Protocol、Echelon Market、Echo Protocol 等新興公鏈原生借貸協議同時進入 Top10,表明用戶正主動將部分資金配置至激勵更強、競爭尚未充分的新生態中,多鏈配置已成為獲取增量收益的重要方式。最後,Lido 與 Puffer Finance 的並存則體現出質押資金的分層配置特徵,用戶在核心資金中選擇成熟、穩健的質押方案,同時透過再質押等新機制提升整體收益彈性。這些現象共同表明,DeFi 投資正在從單一策略轉向更具結構性的組合配置。

整體來看,高金額投入更多流向安全性、可持續性與機制成熟度較高的協議,反映出用戶在 DeFi 投資中對風險控制與長期可用性的重視。而無論你是否有鏈上賺幣的經驗,OKX錢包的DeFi 賺幣都為你提供了一站式鏈上申購工具,讓大家可以輕鬆參與 Aave、Morpho等頭部協議的各類申購活動,在獲得協議原生獎勵的同時,還有機會享受DeFi 賺幣為用戶配置的額外獎勵。資金方面,所有操作均需用戶授權,確保資金僅與協議方直接互動參與質押。

xBTC 為今年成長最快的 DeFi 投資品

從用戶投入的投資品分佈來看,穩定幣依然是 DeFi 投資的底層資產核心。在用戶投入最多的 Top10 投資品中,USDC、USDT 位居前列,繼續承擔流動性管理、借貸抵押與策略執行的基礎角色;同時,USDS、Usual Boosted USDC、Relend USDC 等收益增強型穩定幣產品的出現,也表明用戶在穩定幣配置上正逐步從「被動持有」向「收益優化」過渡。

在非穩定幣資產中,ETH 與 SOL 依然是最主要的底層資產配置,體現出用戶對主流公鏈資產長期價值與生態參與度的認可。值得關注的是,xBTC 成為今年成長最快的 DeFi 投資品之一,並躋身用戶投入最多的 Top10 資產。這一變化表明,用戶正透過鏈上化的 BTC 資產參與 DeFi,在保留 BTC 價值敞口的同時,獲取額外收益機會,反映出「比特幣 DeFi 化」趨勢的加速。

此外,SUI、sAVAX 等新興或再質押資產進入 Top10,也顯示用戶在核心資產配置之外,開始嘗試具備階段性成長潛力的資產,以提升整體收益彈性。

從參與行為來看,「在投人數」這一指標呈現出與資金規模不同的側重點。當前由於門檻相對較低、邏輯清晰且使用頻率高等特徵,借貸依然是用戶參與 DeFi 的主要入口。在借貸類協議中,NAVI Protocol、Aave V3、Compound V3 位列在投人數 Top3,這一分佈結果反映出用戶更傾向於透過成熟或原生借貸協議進入鏈上金融活動,即便單個用戶投入規模有限,但憑藉更廣泛的參與基礎,形成了可觀的整體活躍度。

在流動性類協議方面,Momentum、Uniswap V3、Hyperion 成為在投人數最多的 Top3。與借貸協議相比,流動性協議更強調交易參與與手續費收益,吸引了大量中小規模用戶。這也進一步說明,人數維度更多反映參與廣度,而金額維度則體現資金深度,二者共同構成 DeFi 使用結構的完整畫像。

DeFi 投資依舊青睞以太坊等主流公鏈

在 OKX錢包DeFi 賺幣生態中,用戶傾向於將資本配置到 TVL 高、流動性深、收益穩健的公鏈,以實現高效賺幣和降低滑點風險。從用戶投入 DeFi 最多的 Top10