原文作者:深潮 TechFlow

曾经火热的加密支付卡(U 卡)业务,如今正在面临萎缩。

6 月 17 日,Infini 联创郡主 Christine 在 X 上发帖,宣布停止面向消费者的加密 U 卡业务,同时也详细阐述了背后的原因:

合规成本高企、利润微薄且运营负担沉重。

她坦言,to C 卡业务占用了公司 99% 的时间和成本,却几乎没有带来任何收入贡献。这一公告也标志着 Infini 从 to C 卡业务的战略撤退,转而聚焦理财和 B 端服务。

但在 1-2 年前,U 卡曾被视为加密货币与传统金融结合的突破性创新。

通过支持稳定币如 USDT 和 USDC 直接消费,U 卡迅速吸引了加密圈里的用户;彼时 ChatGPT 也刚刚兴起,很多人想体验订阅服务,但碍于没有海外银行卡付款,U 卡也成了这股 AI 热潮里的新支付渠道。

出金和 ChatGPT ,前者代表着加密圈对渠道安全的渴望,后者则激活了新的支付场景。

而从目前来看,随着行业的发展,这两个需求似乎都没有刚需 U 卡。随着更多 U 卡项目接连倒下,这门生意的艰难程度愈发明显。

并非孤例

Infini 的退出并非孤立事件。

我们能够从公开信息中获取到 U 卡业务部分或完全关停的例子不在少数,比较典型的有:

2024 年 9 月,OneKey 宣布停止新注册和充值功能, 2025 年 1 月 31 日正式停用其 U 卡服务。官方虽然并未详细说明原因,但业内推测与上游支付服务商中断或合规压力有关;

2023 年 12 月,Binance 终止了其在欧洲经济区的卡服务,并于 2023 年 8 月在拉丁美洲和中东部分地区结束合作。这一调整被认为是对区域性监管趋严的回应;

追溯到 2018 年,全球最大的支付网络之一 Visa,因合规问题终止了与 WaveCrest 的合作。后者是一家为加密支付卡提供发卡和支付处理的中间商,负责将 U 卡接入 Visa 网络。Visa 的突然退出直接导致 WaveCrest 无法继续服务其客户,包括 Bitwala 和 Cryptopay 等 U 卡提供商。

这些案例共同指向一个事实:U 卡业务在全球范围内,有着系统性的困境。

上游失控与成本高企

从普通用户角度看,U 卡是一个非常简单的产品 --- 所见即所得,到手即用;需要权衡和比较的无非是费率和磨损。

但从做 U 卡的角度来看,问题的根源在于其复杂的上下游逻辑和高企的成本压力。

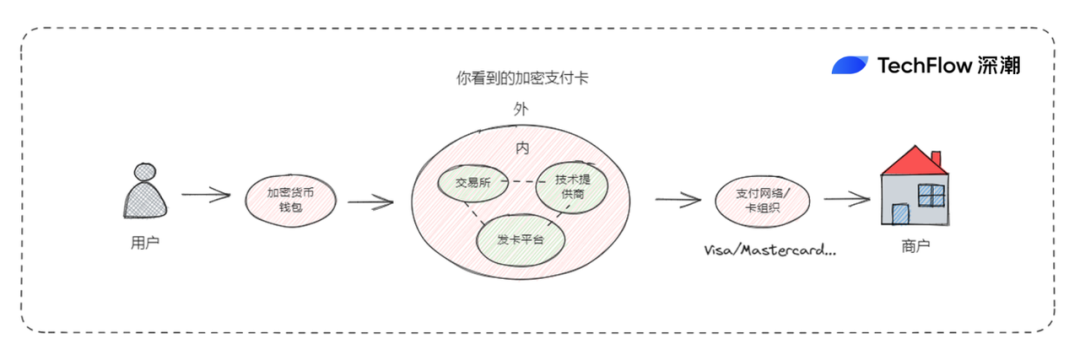

首先,U 卡的运作依赖多方协作:用户充值稳定币如 USDT,卡提供商(如 Infini)通过 off-ramp 出金转换为法币,支付网络(如 Visa、Mastercard)与发卡机构和银行完成结算。

然而,上游环节——尤其是支付网络和银行——不在加密圈掌控之中。这让 U 卡成为传统金融体系的“附庸”,议价能力微弱。

但是,你为什么能看到那么多不同品牌的 U 卡?

交易所在发卡,钱包在发卡,支付创业团队也在发卡...一张加密支付卡谁都能发吗?

当用户看到一张带有某个加密货币交易所品牌,且打着 VISA 标志的卡片时,背后不为人知的,实际上是发卡方与技术提供商的合作模式。

例如 Coinbase 的 VISA 卡,之前背后是由技术提供商 Marqeta 进行支持,使其能够发行加密借记卡,并为用户提供实时的交易授权和资金转换服务;

更进一步说,由于“技术提供商”这一角色的存在,加密支付卡的发行流程变得相对简单。

技术提供商,提供着一种类似“发卡即服务”的能力:通过向需要发卡的组织提供必要的安全技术、支付处理系统和用户接口等,以支持加密卡发行、货币转换和支付。

而发卡需求方仅需要调用技术提供商的 API 或 SaaS 解决方案,即可发行和管理加密信用卡/借记卡。

同时,技术提供商的“发卡即服务”还包括了交易授权、资金转换、交易监控和风险管理等在内的多种功能,帮助发卡方简化操作,提高效率。

(更为清晰的解释,请参考往期文章:《争相发卡,加密支付卡背后的生意经》)

也就是说,你手上的那张 U 卡,其实是发卡方、技术提供方、银行和支付网络等多方合作的结果。

同时,这也意味着雁过拔毛,发卡链条上的每一方都有盈利的诉求。大家都想分一杯羹,而站在整个链条相对下游的发卡项目和品牌方,能够从中获取的利益显然就并不多了。

U 卡的收入主要来自交易手续费,但支付网络收取的 1-3% 费用、稳定币转换的额外成本,以及银行账户维护费,都会迅速吞噬这个业务的利润。

收入难抵成本,但更麻烦的是固定成本没法砍掉。

支撑 U 卡的运营并非易事。技术维护需实时处理交易并保障安全,客户支持则要应对退款和咨询需求——如 Infini 承诺的 10 个工作天退款安排,这背后的人力支持和响应也要算一笔账。

在用户侧,个人可能会因为各种不同支付的场景而碰到问题,但 U 卡业务的项目方则必须处理这些个性化的问题;并且由于上游链条过长,当技术提供方或者卡组织等出现问题而导致服务暂停/异常时,自己往往处于一个躺枪的状态。

合规风险

此外,U 卡的生存还面临严苛的合规要求。KYC 和 AML(反洗钱)是基本门槛,而如果做北美和欧洲区的生意,美国 FinCEN 注册和欧盟 MiCA 法规进一步加码。

USDT 本身也是灰产(如洗钱跑分)喜爱的资产之一,这也天然决定了 U 卡需要花更多的精力来处理风控问题。

而更为激进的,当 U 卡业务的公司以“海外注册,员工在国内办公”这个模式来运作时,由于加密行业在国内的特殊性,使得该业务更加容易面临一定的法律风险。

近期也有社媒上传出某些 U 卡业务被关停的消息,我们无法知晓事件本身的真实性和具体细节,但有一点是确定的:

U 卡业务在遵从地方法规上需要付出的努力,以及因为其他因素所带来的风险,远高于许多链上的业务。有时候并不一定是卡本身的问题,卡涉及的资金、使用的人和相对收紧的舆论环境,都有可能让 U 卡业务的品牌和认知蒙上阴影。

吃力不讨好,操心不赚钱,这或许是大部分发力支付领域的 U 卡项目方面临的共同困境。

当前的 U 卡业务,对 CEX 来讲可能更加适合。CEX 也并不靠 U 卡来产生盈利和收入,在交易业务能够产生足够盈利的情况下,通过 U 卡来做客户忠诚度的管理,将其当作一个品牌差异化的服务来做是更好的选择。

比如 Bybit 和 Bitget 目前仍有对应的 U 卡,而 Coinbase 最近在 State of Crypto 峰会上称, 2025 年秋季将推出 Coinbase One Card,用户每笔消费最高可返还 4% 的比特币,卡片由美国运通网络支持。

卡确实是大家都想发,但最后谁能做成,则更多的考验合规资源与风控能力。从现状来看,U 卡这门生意,也逐渐走向了寡头化。

从附庸到独立

一边是加密做传统生意受阻,另一边是传统金融不断做币圈相关的生意已成趋势。

无论是稳定币、RWA 还是近期火热的美股上市公司加密资产储备,传统金融都在凭借着已有资源与合规的积累在币圈“偷师”获利;

而币圈业务,除了加密原生的、围绕交易和造链上资产的业务外,想要逐步往外做,却越发有一种受制于人的感觉。

U 卡业务的困境,实际上折射出整个加密行业在与传统金融体系交互时的尴尬处境。作为传统金融的“附庸”,加密行业在支付领域始终无法掌握主动权。

或许减少对法币转换的依赖,直接从钱包发起交易,通过链上结算来直接进行交易,绕过传统支付网络来进行转账,才是加密技术原有的形态,但合规和拥抱现实的前提下,这条路显得太过理想化。

而如果因为做传统业务受制于人而尝试去掌握产业链,如收购银行、支付渠道和技术提供商等,这恐怕也会让业务的成本进一步推高,尤其是在不知道会有多少用户会用卡得情况下。

更进一步,跳出来看 U 卡业务里体现的矛盾,不仅仅在支付领域,也贯穿于整个加密行业的外延化发展中。

当创新和热度只能在加密原生的土壤里延续时,属于草根的、独立的加密出圈机会,仍然没有到来。